차트의 기술: 시장은 랜덤할까 랜덤하지 않을까? 시장을 능가하는 방법; Random Work vs. Non-Random Work Theory

안녕하세요 퓨전7입니다^^ 오늘은 📊차트의 기술로, 시장이 랜덤 한 지 아닌지에 대한 오랜 논쟁을 다룬 글입니다 그리고 마지막에 차티스트가 시장에서 가져야 할 마음가짐에 대한 내용도 인상에 남습니다 쭉 읽어내려가기 좋습니다 감사합니다 좋은 주말 보내세요 🤠

- 랜덤 워크 이론

- 논-랜덤 워크 이론

- 다우 이론

- 팻 테일과 추세

- 시각적 증거

By StockChart

Random vs. Non-Random Walk

랜덤 워크와 논-랜덤 워커들 사이의 오랜 논쟁이 거세게 이어졌다 두 가지 경쟁 서적이 이 이론들을 가장 잘 나타낸다 1973년 버턴 말킬(Burton Malkiel)이 처음 저술한 이후, “Random Walk Down Wall Street”는 투자 문헌의 고전이 되었다 프린스턴의 경제학자인 말킬은 가격 변동이 주로 랜덤(무작위) 하므로 투자자들은 주요 지수를 뛰어넘을 수 없다고 주장한다

한편, 2001년 앤드류 로(Andrew W. Lo)와 크레이그 맥킨레이(Craig MacKinlay)의 저술은, 적절한 제목 “A Non-Random Walk Down Wall Street”으로 이 논쟁에 불을 지폈다 MIT의 경영학 교수인 로(Lo)와 와튼 스쿨의 경영학 교수인 맥킨레이는 가격 변동은 항상 랜덤 한 것은 아니며 예측 가능한 구간이 실제로 존재한다고 주장한다 그럼 이 전쟁을 시작해보자!

랜덤 워크 이론

“랜덤 워크”에서, 말킬은 주식의 가격 변동은 예측할 수 없다고 주장한다 이런 랜덤 워크 때문에, 투자자들은 전체적으로 계속해서 시장을 능가할 수 없다 기본적 분석이나 기술적 분석을 적용하는 것은 시간을 낭비하는 것으로 단지 저조한 실적으로 이끌 뿐이다 그러므로, 투자자들은 지수 펀드(index fund)을 사서 보유하는 것이 더 나을 것이다

말킬은 기본적 분석과 기술적 분석에 부합하는 두 가지 유명한 투자 이론들을 제시한다 펀더멘털 측면에서, “견고한 기본 이론(Firm-Foundation)”은 주식 본래의 가치는 미래의 현금 흐름(earnings, 수익)을 미리 계산함으로써 밝혀낼 수 있다고 주장한다 투자자들은 주식이나 시장의 진짜 가치를 밝히기 위해서 벨류에이션 기법을 사용할 수 있다 투자자들은 이런 벨류에이션을 기초로 구매하거나 파는 시기를 결정한다

테크니컬 측면에서, “공중누각 이론(Castle-in-the-Air)”은 성공적인 투자는 본래의 가치보다는 투자자들의 심리 즉, 행동 재무학(behavioral finance)에 달려있다고 가정한다 투자자는 반드시 시장의 기조 - 강세(bull) 인지 약세(bear)인지를 결정해야 한다 벨류에이션은 중요하지 않다 왜냐하면 하나의 주식은 오로지 누군가 그것에 기꺼이 지불할 용의가 있다는 것을 나타내는 가치일 뿐이기 때문이다

랜덤 워크 이론은 일관되게 시장을 능가하는 것은 불가능하다는 주장에서 준-강형 효율 시장 가설(semi-strong efficient)과 일치한다 이 이론은 주가가 알려진 모든 정보(수익, 기대치, 배당)를 반영하기 때문에 효율적(efficient)이라고 주장한다 가격은 새로운 정보에 신속하게 조정돼서 사실상 이런 정보에 따라 행동하기란(이익을 취하기란) 불가능하다 게다가, 가격은 오직 새로운 정보의 출현에 따라 움직이며 이런 정보는 무작위하고 예측할 수 없다

간단히 말해, 말킬은 시장을 능가하는 어떤 결과도 행운의 여신(lady luck, 초심자의 행운)이라고 생각한다 사람들이 충분히 시도하다 보면, 일부는 시장을 능가할 수 있지만, 대부분은 여전히 저조한 실적을 거둘 가능성이 있다

논-랜덤 워크 이론

“Non-Random Walk Down Wall Street”는 주식 가격으로부터 가치 있는 정보를 도출할 수 있다는 경험적 증거를 모아놓은 에세이집이다 Lo와 맥킨레이는 주가의 무작위성(randomness)을 실험하기 위해서 강력한 컴퓨터와 진보된 경제 분석을 사용했다 이 책이 읽기는 힘들어도, 이런 발견들은 기술적 분석가나 차티스트에게는 흥미로울 것이다 이 책은 주가 속에 예측 가능한 요소들이 존재함을 기록했다

이 책에 앞서, 2000년에 앤드류 로는 금융 저널에 한 논문을 기고했는데, 이 논문의 서문은 이렇다:

”기술적 분석, 또는 차팅(charting)은 수십 년 동안 재정적 실천의 일부였지만, 이 학습법은 펀더멘털 분석 같은 좀 더 전통적인 접근법 수준의 학계 조사와 인정을 받지 못해왔다 중요한 방해물 가운데 하나는 기술적 분석이 매우 주관적인 성향이라는 것이다 역사적인 가격 차트에서 기하학적 모양들의 존재를 관찰자들은 자주 목격했다 이 논문에서, 우리는 논파라메트릭 커널 회귀분석(nonparametric kernel regression)을 이용한 기술적 패턴 인식에 대한 체계적이며 자연적인 접근법을 제시하고, 기술적 분석의 효율성을 평가하기 위해서 1962-1996까지의 수많은 미국 주식들에 이 기법을 적용했다

일간 주식 수익률에 대한 무조건부 경험적 분포(unconditional empirical distribution)와 (머리어깨 패턴 또는 이중 바닥 같은) 특정한 기술적 지표들을 조건으로 한 조건부 분포의 비교를 통해서, 우리는 지난 31년의 표본 기간 동안, 몇 가지 기술적 지표들이 증분 정보를 제공하고 일부 실질적인 수치를 가질 수 있음을 발견했다”

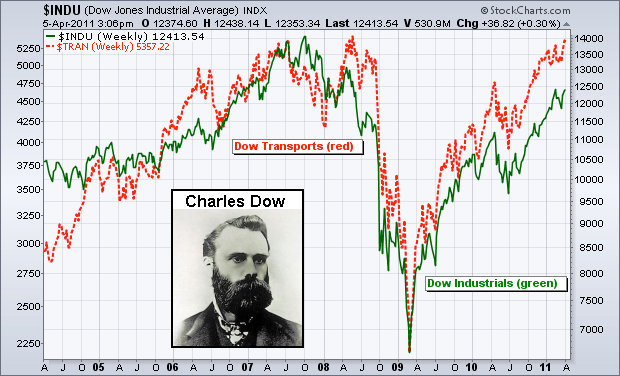

다우 이론(Dow Theory)

또한 현존하는 가장 오래된 시스템 가운데 하나도 시장을 능가하고 리스크를 줄일 수 있다는 증거가 있다 다우 이론은 다우 운송지수(Dow Transports)와 다우 산업지수(Dow Industrials)가 신고점을 기록할 때 매수하고, 두 지수가 신저점을 기록할 때 매도하거나 또는 국채(treasuries)로 이동한다 주식에서 빠져나와 국채로 이동하는 것은 리스크가 더 큰 주식에 노출되지 않기 때문에 리스크를 크게 줄인다 수년 동안 몇 번의 큰 약세 시장이 있었고 따라서 자산 보존(preserving capital)은 성공 투자의 핵심 가운데 하나이다

뉴욕대의 Stephen Brown, 예일대의 William Goetzmann 그리고 노트르담 대학교의 Alok Kumar는 금융 저널에 다우 이론에 대한 연구를 발표했다 다우 이론 가설은 1929-1998년까지 기간 동안 매수 후 보유(buy-and-hold)와 대비해서 테스트되었다 70년의 기간에 걸쳐, 다우 이론 체계는 연간 약 2%로 매수 후 보유 전략보다 뛰어난 실적을 거뒀다 게다가, 이 포트폴리오는 훨씬 적은 리스크를 수행했다 만약 리스크 조정 수익과 비교한다면, 실적 차이는 훨씬 더 컸을 것이다 1980-1998년까지의 18년 동안, 다우 이론 체계는 시장 보다 연간 약 2.6% 저조한 실적을 거뒀는데 그러나, 리스크가 조정됐을 때는, 다우 이론 체계가 이 기간에 구매 후 보유 보다 실적이 크게 높았다 18년이란 기간은 시장의 역사에서 오랜 시간이 아니라는 것과 이 기간은 역사상 가장 강세 시장(bull markets, 1982-2000) 가운데 하나였다는 것을 명심하라

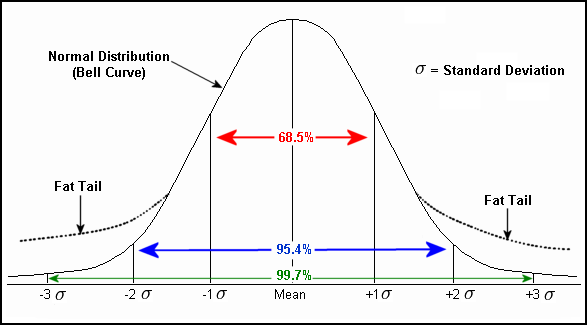

팻 테일과 트렌드(Fat Tails and Trends)

역사적인 주식 수익은 정규 분포가 아니다 이것은 무엇을 의미할까? 만약 누군가 사람 1000명의 키를 측정해서 분포를 그린다면, 이 분포는 고전적인 종 모양 곡선을 만들 것이다 가장 많이 발생하는 최빈값(키)은 중심부에 있게 되고 나머지 값들은 양쪽에 균일하게 분포될 것이다 또한, 전체 값의 68.5%는 평균의 ±1 표준편차 내에서 떨어질 것이며, 95.4%는 ±2 표준편차 그리고 99.7%는 ±3 표준편차 내에서 하락할 것이다 검은색 실선은 정규 분표를 갖는 전형적인 종형 커브를 보여준다

통계학자들은 주식 수익률 분포가 “팻 테일(좌,우가 두꺼운)”을 갖는 곡선을 만든다는 것을 발견했다 이전의 가격으로는 예측할 수 없는 극단적이고 이례적인 변동성이 증시에 자주 나타나기 때문이다 주가가 투자자들의 심리에 영향을 많이 받기 때문에 낙관이나 비관의 수치가 때로 극단을 향하면서 이러한 현상이 발생한다

정규 분포에서는, 전체 수익의 99.7%가 평균의 ±3 표준 편차 내에 있을 것이다 그러나 주식 수익에 관해서는 아니다 대신에, 분포는 위 그래프에서 점선으로 보이는 “팻 테일”을 갖는다 이것은 비교적 높은 수의 수익들이 정규 분포를 벗어나서 하락한다는 것을 의미한다 일부는 더 낮으며 일부는 더 높다 이런 표준에서 벗어난 수익은 실제 주식에서의 움직임의 확장, 과도한 움직임이나 추세의 증거를 제공한다 위의 모형은 단지 핵심을 설명하기 위한 가상적인 샘플이라는 것을 주목하라

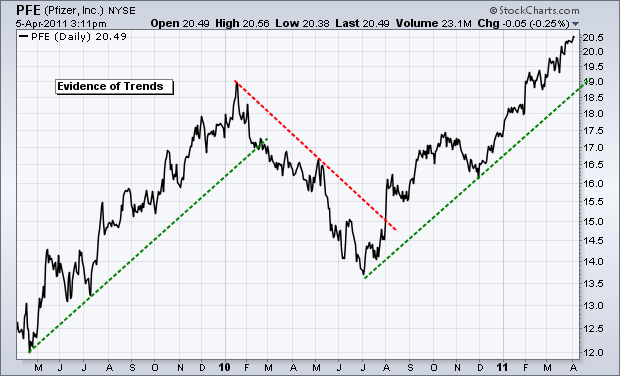

시각적 증거(Visual Evidence)

어느 정도의 시간 동안 증시를 따라온 사람이라면 추세가 유지되고 또 유지될 수 있다는 것을 깨닫는다 공정하게 말하면, 모든 주식이 추세를 보이는 것은 아니며 추세가 영원히 지속되지도 않는다 그러나, 거기에는 어떤 것이 특점 시점에 추세에 있는지 확인할 수 있는 자산군, 지수, 종목, 산업 그룹이나 주식들이 충분히 많이 있다 언제나 그렇듯이, 문제는 추세를 발견하고 그것에 올라타는 것이다 다음 세 가지 차트는 명확한 신호와 추세를 가진 개별 주식을 보여준다 간단히 더블 탑을 확인하고 Citigroup (C)에서 빠져나왔으면 많은 어려움을 피할 수 있었을 것이다 나머지 차트에서도 똑같이 말할 수 있다

아래 엑숀모빌(ExxonMobil)은 2009년에 변동이 심했으며, 2010년 전반부에 하락했고 2010년 7월부터 2011년 2월까지 가파르게 상승했다 이런 큰 추세를 잡았으면 상당수 손실을 만회할 수 있었을 것이다

제약회사 파이저(Pfizer)는 2년의 기간에 걸쳐 나타난 세 개의 꽤 큰 추세들의 사례를 보여준다 주가는 2009년에 50% 이상 올랐으며, 2010년 전반에 약 25% 하락했으며 2010년 7월부터 2011년 3월까지 약 50% 상승했다

결론

완전히 공정하게 말하면, 금융 시장에는 랜덤 그리고 논-랜덤 측면이 둘 다 존재한다 주식은 때로 추세를 띄며 패턴이나 지표에 잘 반응한다 또한 주식은 때로 변동이 심하고 패턴 설정이나 지표의 신호들을 무시한다 이런 좋은 것과 나쁜 것을 구별하는 것이 기술적 분석가 또는 차티스트의 직업이다 또한 차티스트는 반드시 끊임없이 변하는 상황에 적응할 줄 알아야 한다앤드류 로(Lo)는 시장을 이기기도 쉽지 않고, 유지하는 것도 쉬운 일이 아니라고 말한다 그는 평균 이상의 수익을 추구하는 것을 한 회사가 경쟁 우위를 유지하려고 노력하는 것에 비유했다 인기 있는 신제품을 출시한 후에, 회사는 그냥 가만 앉아서 돈이 들어오길 기다릴 수 없다 경쟁력을 유지하기 위해서는, 경영이 유연해야만 하고 지속적인 개선과 혁신을 이루기 위한 방법들을 찾아야 한다; 그렇지 않으면, 경쟁자에게 따라잡힐 것이다 시장을 능가할 방법을 찾는 자산 관리자(money manager), 트레이더 그리고 투자가들도 유연성과 혁신을 유지해야 한다 왜냐하면 오늘 작동한 방법이 내일도 작동한다는 법은 없기 때문이다 그(Lo)는 이렇게 말한다:

”창의성을 투자 과정에 더 많이 접목할수록, 보상은 더 늘어날 것이다 지속적인 성공을 유지하는 유일한 방법은, 끊임없이 혁신하는 것이다 이것은 모든 노력에서 마찬가지다 계속해서 돈을 벌며, 계속 성장하고 이윤 폭(profit margins)을 건강하게 유지하는 유일한 방법은, 끊임없이 새로운 아이디어를 떠올리는 것이다”

최근글 ✏️

- 투자의 역사: 5가지 노벨 경제학상 이론들; 현대인이 알아두면 좋을...

- 코인 스토리: 비트코인의 대안 라이트코인의 탄생; 더 빠르고 더 저렴하게

- 호주 달러 매도 진입하기; 미국 달러 강세가 유지될까? AUD/USD

- 차트의 기술: 시장 간 분석이란? 4가지 자산군 관계에 대한 연구

- STEEMIT Love Challenge 스팀잇 사랑해 ; 새로워진 보상체계 이해하기 스파,스팀,스달? 뉴비 꿀팁

- 오늘의 차트 분석: 비트코인 바닥을 확인? 장기적 투자 관점 유지; BTC, ETH, EOS, LTC, STEEM

- 코인 스토리: 모네로(Monero)에 5가지 버전이 존재하는 이유

#231

7/7

bitcoin increase in 1 week 7400 and secend week 8500 doller.

whats your opinioun.

thenk you.

BTC/USD Weekly Log chart 2013-2018

If bitcoin rises above the high 6841 on June 19, it is likely to be up to 8000, downtrend line since Feb 20

If the price drops below 5780 on June 24, it could be very serious, S2, S3….

thanks for your enquiry

너무 어려워 다시 정독 해야 겠읍니다!

오늘은 이 포스팅만 완벽히 이해하는걸로!!

감사합니다^^

저는 상당히 이해를 하고 포스팅을 했는데요

보시는 분들이 이해가 쉽도록 썼는지는 모르겠습니다...

감사합니다 좋은 주말 보내세요^^

다시 정독하려고 담아갑니다. 좋은 글 감사합니다.

리스팀 감사합니다 좋은 하루 보내세요^^