Les contrats Futures expliqués

Explication des Contrats Futures (autrement appelés contrats à terme en Français) de Jonathan Hobbs, CFAJuly 2018 tradution libre de @coco357i pour @azorgroup

Il existe de nombreuses façons d'échanger ou d'investir dans le bitcoin. Dans cet article, j'expliquerai comment fonctionnent les contrats à terme bitcoin

Qu'est-ce qu'un contrat à terme ?

Un contrat à terme est essentiellement un contrat à terme de gré à gré qui peut être acheté ou vendu sur une place d'échange.

Un contrat à terme de gré à gré est un contrat d'achat ou de vente d'un montant X d'un actif au prix X dans le futur. Cela permet aux gens de " bloquer " le prix d'achat ou de vente d'un actif à l'avenir afin de les protéger contre le risque d'un changement de prix défavorable.

Voici un exemple qui explique ce concept plus en détail :

-> Contrats à terme : le producteur de blé et le boulanger.

Un producteur de blé vend du blé à un boulanger à la fin de la saison de récolte du blé. Le boulanger utilise le blé pour faire du pain. Le prix du blé à la fin de la saison de récolte affecte différemment le producteur de blé et le boulanger :

Si le blé est bon marché à l'avenir, l'agriculteur sera perdant lorsqu'il le vendra au boulanger. Le boulanger sera gagnant parce qu'il pourra acheter le blé à bas prix à l'agriculteur.

Si le blé coûte cher à l'avenir, l'agriculteur gagnera plus d'argent lorsqu'il le vendra au boulanger. Le boulanger est perdant parce qu'il doit acheter du blé au prix le plus élevé.

Dans ce cas, le blé est la marchandise sous-jacente. Son prix fluctue constamment à la hausse et à la baisse, mais le pain des boulangers reste au même prix toute l'année. Cela est rendu possible grâce à des contrats à terme.

Disons que le boulanger veut acheter 2 tonne de blé à l'agriculteur dans deux mois. Il pourrait conclure un contrat à terme avec l'agriculteur pour acheter ces 2 tonnes de blé à un prix qu'ils jugent équitable. Maintenant, l'agriculteur et le boulanger ont "verrouillé" le prix de leur future affaire.

C'est donc l'idée de base d'un contrat à terme - le boulanger et l'agriculteur partagent le risque de variation du prix.

Bitcoin futures : les principes de base

Les futures Bitcoin permettent aux traders de spéculer sur le prix futur du bitcoin sans jamais avoir à acheter ou vendre de bitcoin. Cela signifie qu'ils n'ont pas à se soucier de la sécurité de leur bitcoin en stockant en cold wallet.

Les contrats à terme sont négociés sur place d'échange (nous y reviendrons plus loin). Les gens achètent ou vendent des contrats à terme comme s'il s'agissait d'une action, d'un Token, d'une obligation, d'un FNB, d'une option, etc.

Avec toutes les personnes qui achètent ou vendent des contrats à terme bitcoin, les prix contractuels fluctuent à la hausse ou à la baisse, comme n'importe quel autre actif.

Il y a habituellement deux types de traders de contrat à terme :

Les Hedgers : nous les avons déjà couverts dans l'exemple ci-dessus avec le producteur de blé et le boulanger.

Les spéculateurs : ceux qui spéculent sur ce que sera le prix de l'actif à une date future.

Avec bitcoin, un exemple de Hedger pourrait être Jimmy le mineur de bitcoin qui extrait du bitcoin pour gagner sa vie. Jimmy peut vouloir bloquer un futur prix du bitcoin pour stabiliser ses revenus miniers au cas où le prix du bitcoin chuterait dans le futur.

Bien qu'il existe des cas comme Jimmy, on peut dire sans risque que la majorité des contrats à terme bitcoin sont aujourd'hui achetés et vendus par des spéculateurs. Vous découvrirez bientôt pourquoi c'est une bonne chose.

Il y a deux types de positions que les gens prennent sur les contrats à terme bitcoin :

Contrat à terme long : accord d'achat du bitcoin dans le futur. Ils gagnent si le prix du bitcoin est plus élevé que le prix à terme à l'échéance du contrat - ils peuvent régler leurs contrats à terme en achetant du bitcoin en dessous du prix actuel ("spot") du bitcoin.

Contrat à terme court (short) : accord de vente du bitcoin dans le futur. Ils gagnent si le prix du bitcoin est inférieur au prix à terme à l'échéance du contrat - ils peuvent régler leurs contrats à terme en vendant le bitcoin au-dessus du prix actuel du bitcoin.

Remarque : n'oubliez pas que nous n'avons pas besoin d'acheter ou de vendre du bitcoin pour participer au marché à terme du bitcoin. Cela s'explique par le fait que les contrats à terme bitcoin sont "réglés au comptant". Cela signifie que seule la différence est payée ou reçue à l'expiration des contrats. Plus d'informations à ce sujet dans l'exemple ci-dessous.

Autre remarque : le fait de pouvoir vendre à découvert des contrats à terme aurait bien fonctionné sur le récent marché baissier du bitcoin. Cependant, vous auriez été écrasé si vous aviez essayé de le faire dans un bull run ! L'exemple suivant plonge plus profondément dans la mécanique du bitcoin futures...

Exemple : le fonctionnement interne de bitcoin futures

Supposons que nous avons deux traders à terme de bitcoin :

Jane, qui est haussière sur bitcoin - elle pense que le prix augmentera à l'avenir.

Et Jeff, qui est baissier, pense que le prix va baisser.

Contrats à terme phase 1 : positions ouvertes sur contrats à terme.

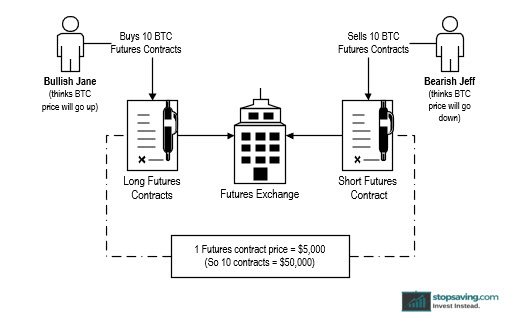

Jane et Jeff veulent chacun spéculer sur le prix futur du bitcoin dans un mois sans avoir à posséder de bitcoin. Le diagramme ci-dessous montre comment ils s'y prennent avec les contrats à terme :

Exemple de contrat à terme Bitcoin Futures

Lorsque Jane et Jeff entrent dans leurs positions sur contrats à terme, le prix de chaque contrat est de 5 000 $. Comme Jane et Jeff sont tous les deux des gros bonnets, ils ouvrent chacun 10 contrats (nous parlerons bientôt de l'effet de levier, mais pour l'instant, il vaut mieux l'ignorer).

La valeur totale des 10 contrats est de 50 000 $ (10 x 5 000 $).

Règlement

Supposons qu'au règlement (1 mois plus tard), le prix au comptant du bitcoin est de 10 000 $. La valeur marchande actuelle des contrats de 10 bitcoins est donc passée de 50 000 $ à 100 000 $ (10 contrats x 10 000 $). ce stade, Jeanne et Jeff doivent chacun s'acquitter de leurs contractuelles respectives au prix de règlement à terme de 10 000 $

Jeff (baissier)

Jeff a d'abord vendu 10 contrats pour 50 000 $, pensant que le prix du contrat à terme diminuerait. Malheureusement pour Jeff, le prix des contrats à terme a augmenté. Jeff doit maintenant s'acquitter de son obligation de vendre 10 bitcoins pour 50 000 $, même s'ils valent en fait 100 000 $.

-> Jeff a donc perdu 50 000 $

Jane (haussière)

Jane a d'abord acheté 10 contrats pour 50 000 $, pensant que le prix du contrat à terme augmenterait. Heureusement pour Jane, c'est exactement ce qui s'est passé. Jane peut maintenant acheter 10 bitcoins pour 50 000 $, même s'ils valent maintenant 100 000 $.

-> Jane a gagné 50 000 $

Remarque : encore une fois, les contrats à terme bitcoin sont réglés au comptant à la bourse, de sorte que nous n'avons pas besoin d'acheter ou de vendre du bitcoin pour participer au marché à terme bitcoin. Seule la différence en espèces est payée ou reçue. Ainsi, dans ce cas, Jeff devrait 50 000 $ et Jane recevrait 50 000 $ sur leurs positions à terme respectives au moment du règlement.

Effet de levier

La meilleure façon d'expliquer l'effet de levier est par l'exemple de l'achat d'une maison. Voici une comparaison entre l'achat d'une maison de 50 000 $ sans levier et l'achat d'une maison de 50 000 $ avec levier (le prix de 50 000 $ n'est qu'une illustration !)

Sans effet de levier :

- Acheter une maison d'une valeur de 50 000 $.

- Payer 50 000 $ de votre propre argent

- Vendre la maison pour 100 000 $.

- Gagnez 50 000 $ de profit (100 %).

Avec effet de levier :

- Achetez une maison d'une valeur de 50 000 $, mais ne déposez que 25 000

- Emprunter les 25 000 $ restants à la banque.

- Vendre la maison pour 100 000 $.

- Remboursement d'un prêt de 25 000 $ à la banque.

- Profit de 75 000 $ sur un dépôt de 25 000 $ (200 %).

-Remarque : si le prix de la maison est réduit de moitié à 25 000 $, vous devrez quand même rembourser 25 000 $ à la banque. Vous perdriez également 25 000 $ sur la vente. Par conséquent, vous auriez perdu le double.

Leverage et bitcoin futures

Les contrats à terme Bitcoin se négocient actuellement à la Chicago Mercantile Exchange (CME) et à la Chicago Board Options Exchange (CBOE).

Pour chaque échange, la taille minimale du contrat est de 5 bitcoins

Avec l'effet de levier, les spéculateurs sur contrats à terme n'ont qu'à déposer une marge initiale (comme un dépôt) pour ouvrir une position relativement importante sur un contrat à terme. Cela amplifie à la fois les gains et les pertes.

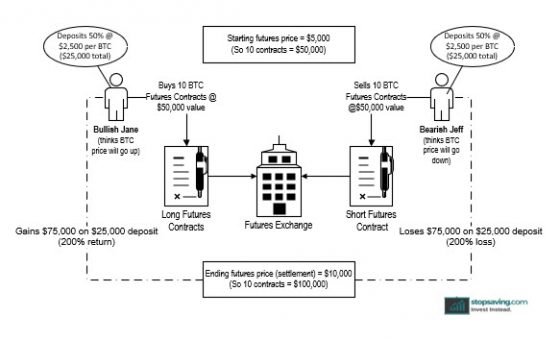

Pour expliquer cela, nous pouvons revenir à notre exemple précédent avec Jane et Jeff. Supposons qu'ils n'ont eu à verser qu'une marge initiale de 50 % (25 000 $ pour 10 contrats d'une valeur de 50 000 $). Le diagramme ci-dessous montre comment le gain de Jane et la perte de Jeff sont amplifiés par l'effet de levier :

Bitcoin futures à effet de levier

Contrats à terme Bitcoin avec une marge initiale de 50 %

De toute évidence, Jeff a l’obligation de payer l'échange pour régler son contrat. Pour s'assurer que Jeff paie, l'échange augmente graduellement le dépôt de marge de Jeff au fur et à mesure que le prix évolue contre lui.

Stratégies à terme Bitcoin

Un contrat à terme bitcoin a son propre prix, qui est basé sur la spéculation collective de ce que sera le prix du bitcoin à l'expiration de ce contrat à terme.

Si les gens spéculent sur le prix futur du bitcoin, il va de soi que le prix à terme pourrait être très différent du prix actuel du bitcoin. Il va de soi qu'à mesure que le contrat à terme se rapproche de sa date d'expiration, le prix à terme se rapprochera du prix au comptant. Voici une façon facile d'y penser :

Si vous deviez deviner (spéculer) quel serait le prix du bitcoin dans un mois, vous n'auriez pas la moindre idée.

Mais si vous deviez deviner quel serait le prix du bitcoin dans 10 secondes, vous seriez plus confiant qu'il atteigne le prix recherché

Imaginez maintenant que beaucoup de spéculateurs à terme bitcoin font la même chose. Ce que vous avez, c'est cette relation :

Lorsque le contrat à terme se rapproche de l'échéance, le prix du contrat à terme bitcoin se rapproche du prix (spot) recherché.

Contango et Backwardation

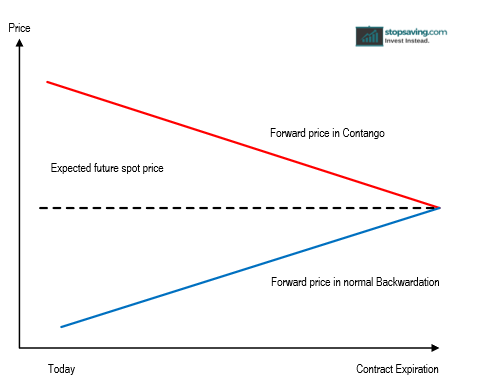

Les termes "contango" et "backwardation" font référence à la relation entre le prix actuel (au comptant) d'un actif et son prix à terme.

Contango : le prix à terme est supérieur au prix au comptant.

Backwardation : le prix à terme est inférieur au prix au comptant.

Si les contrats à terme bitcoin sont en contango, alors, à mesure que le contrat se rapproche de l'échéance, le prix à terme sera plus bas par rapport au prix au comptant bitcoin futur prévu. Inversement en Backwardation

Schéma de base montrant le principe du Contango et du backwardation.

Le diagramme ci-dessus nous donne un indice sur la façon dont nous pourrions potentiellement obtenir des rendements de placement grâce aux contrats à terme bitcoin - cela dépendrait du fait que le prix à terme se négocie au-dessus (contango) ou en dessous (backwardation) du prix du bitcoin (spot) actuel.

Voici deux stratégies possibles

Stratégie Contango :

Si le marché à terme est en contango, le prix futur attendu est inférieur au prix à terme. Au fil du temps, on s'attend à ce que ces deux prix convergent, le prix futur diminuant par rapport au prix spot.

Si vous prévoyez une baisse du prix à terme par rapport au prix au comptant, vous pouvez vendre à découvert les contrats à terme et gagner “l'écart” entre les deux prix de chaque contrat.

Stratégie Backwardation :

L'inverse est vrai pour le Backwardation, où l'on s'attend à ce que le prix à terme augmente par rapport au prix futur attendu. Par conséquent, vous iriez long les contrats à terme, et les vendre avant l'expiration pour un profit.

Note complémentaire : j'ai dit tout à l'heure que les marchés à terme bitcoin sont principalement composés de spéculateurs, et comment cela pourrait être une bonne chose pour les traders. Comme le marché à terme est très spéculatif, l'écart entre le prix à terme et le prix au comptant prévu peut être assez important. Cela peut créer des possibilités de profits grâce à l'une ou l'autre des stratégies susmentionnées.

Cash and Carry

La stratégie du cash and carry est un moyen courant de profiter des différences de prix entre le prix spot bitcoin et le prix à terme.

Par exemple, supposons qu'aujourd'hui, le prix futur du bitcoin est 20 % plus élevé que le prix actuel du bitcoin. Le marché est en Contango.

La stratégie de cash and carry se décompose comme suit :

Cash : vendre le contrat à terme " réglé au comptant ", dont le prix devrait baisser.

Carry : acheter le bitcoin au prix réel.

N'oubliez pas qu'un contrat à terme en position vendeur est une obligation de vendre bitcoin à un prix spécifique dans le futur. Puisque vous avez déjà acheté le bitcoin, vous pouvez le vendre au futur prix au comptant à l'échéance pour régler votre contrat.

Lorsque le contrat à terme sera clos, le prix au comptant et le prix à terme auront convergé. Vous auriez donc gagné 20 % sur le contrat à terme vendeur sans prendre trop de risques.

Avec le recul, la stratégie inverse pourrait fonctionner :

Cash : achetez le contrat à terme " réglé au comptant ", dont vous vous attendez à ce que le prix augmente.

Carry : vendre à découvert le bitcoin réel.

Conclusion

Ce sont les base des contrats futures Bitcoin. Elles offrent un moyen de couvrir le risque de prix du bitcoin mais sont plus adaptés aux investisseurs institutionnels étant donné la taille minimale des transactions de 5 bitcoins. Comme toujours, rien de tout cela n'est du conseil en investissement. Les futures Bitcoin sont des investissements très risqués !

Viens faire un tour sur notre communauté Telegram!

Tu y retrouveras tout ce dont tu as besoin pour la crypto : des reviews d'ICO, notre spreadsheet, des articles de tout niveau, du trading et les dernières informations!

🙏 |Si tu aimes cet article, n'hésite pas à upvoter / commenter / resteemer

🙌 | Si tu aimes notre travail et que tu veux nous soutenir en nous faisant un don en ETH, c'est par ici : 0x27D31fa37FA5dC2B19134302517e27342b649F2a