RE: Zinsen - Gibt es wirklich zu wenig Geld, um sie zu bezahlen?

Lieber @balte, Du darfst nicht das Geld sehen, sondern das was dahinter steckt/bewertet wurde.

Niemand leiht sich Geld, sondern man leiht sich die Waren und Dienstleistungen, die man mit dem Geld bezahlen kann.

Fragen wir Frederic Bastiat:

In this question it is absolutely necessary to forget money, coins, bank notes, and the other media by which products pass from hand to hand, in order to see only the products themselves, which constitute the real substance of a loan.

For when a farmer borrows fifty francs to buy a plow, it is not actually the fifty francs that is lent to him; it is the plow.

And when a merchant borrows twenty thousand francs to buy a house, it is not the twenty thousand francs he owes; it is the house.

Money makes its appearance only to facilitate the arrangement among several parties

Einverstanden natürlich.

Aber das fällt mir leichter mit diesem Medium verläßlich in meinem Bewertungsmaßstab zu agieren und Dinge dauerhaft zu vergleichen (beim Kauf des nä Pflugs z.b., wenn der alte kaputt ist und die damals benutzte Scheinchenmenge inzw. eine ja nicht ganz klare Menge an Kaufkraft verloren hat), wenn hinter dem Medium, das die Vereinbarung erleichtert, ein einigermassen stabiler Wert als Deckung vorhanden ist bzw. das Geld selbst unmittelbar wertvoll (in der Sichtweise der meisten Menschen zumindest) ist, wie bei Gold und Silber.

Entschuldige meinen kleinen Einwand, in Bezug auf den Begriff „Kaufkraft“. Geld hat keine Kaufkraft, sondern nur das Individuum kann „Kaufkraft“ besitzen. Kein Gut, egal welches, hat Kaufkraft. Kaufkraft können nur Individuen haben. Der eine mehr, der andere weniger.

hier gibst du ja genau die richtige Antwort. Menschen bewerten und nur Menschen haben „Kaufkraft“. Geldbewertung ist nichts anderes als das Bewerten von Einheiten. Es ist nur ein mathematischer Vorgang, ob ich mehr oder weniger Einheiten für das begehrte Gut hergeben muss.

„Das Geld hat seine Kaufkraft verloren“ würde ja bedeuten, dass der Mensch gänzlich unbeteiligt sei und einer Laune der Natur ausgeliefert wäre. Geld ist starr, nur das Bewerten ist dynamisch. 2+2=4 20€+20€=40€ ob ich nun für ein Gut 40€ oder 60€ berappen muss ist eine Sache des Bewertens von Werteinheiten. 20€ bleibt 20€ und wird nicht akrakadabra zu 10€ (Kaufkraftverlust).

Lieber Zeitgedanken,

semantisch oder definitionsgemäß ist das sicher so.

Aber im praktischen Sprachgebrauch?

20 Euro sind 20 Euro, klar, und nicht 10 Euro, und als Besitzer dieser Euro habe ich zum Zeitpunkt x eine gewisse "Kaufkraft".

Die umlaufende Gesamtgeldmenge mag zu diesem Zeitpunkt x 1000 Euro sein und es gibt 1000 Einheiten nachgefragte Waren zu je 1 Euro Waren/Dienstleistungen auf dem Markt, ich werde also 20 Einheiten Waren in der Regel erwerben können.

Solche Modelle hinken ja immer, aber ich versuchs mal weiter nur bezügl der Begrifflichkeit "Kaufkraft von Geld".

Jetzt wird die Gesamtgeldmenge durch eine zentrale Instanz und Kreditgeber erhöht auf 10.000 Euro, und diese wird nach dem Cantillon Effekt unter den Marktteilnehmer ungleich verteilt und ich steh da an letzter Stelle und bekomm nix davon ab, da Rentner.

Ursache der Geldmengenausweitung war meinetwegen, dass die Zahl an Waren und Dienstleistungen gestiegen ist, man elastisch bleiben wollte und ensp. auch Kredite nachgefragt wurden, man also die Geldmenge anpassen wollte an die Wirtschaft, aber es sind dann nur 2000 brauchbare Einheiten neue Waren/Dienstleistungen geworden.

Ich bekomme für meine 20 Euro jetzt in der Regel nur noch 4 Einheiten, da die Geldmenge um den Faktor 10, die Waren Menge aber nur um den Faktor 2 gestiegen ist, also 5 x mehr Geld um die vergleichbare Menge Waren konkurriert.

Als Besitzer der 20 Euro hab ich also an Kaufkraft verloren, und da spricht man landläufig davon, dass "mein Geld an Kaufkraft verloren hat", oder seh ich das jetzt falsch oder hab ich falsch gerechnet?

Bei falscher Rechnung wende Dich bitte an meinen Unterstufen-Mathelehrer:).

Hätte man den Euro an Gold/EM als Wertanker gebunden, also echtes Warengeld letztlich, kann soetwas nur durch eine entsp. Erhöhung der Fördermenge an Gold/EM passieren (oder das Bezugsverhältnisses zum Euro, das der Markt deswegen festlegen sollte), und das ist nicht ganz so einfach.

Naja, ich bleib wohl eher ein geldtheoretischer Reaktionär, der was Wertvolles zum Anfassen braucht:).

BGvB!

daran ist auch nicht falsches zu erkennen.

Was du beschreibst ist doch genau das Problem. Es fehlt am Tilgungsvermögen was sich am fehlen von Waren und Dienstleistungen abbildet. Bonitätsprüfung ist dabei das magische Wort, was fehlt.

Aber die Entscheidung, eine neue (höher) bewertete Sache zu erwerben, ist und bleibt eine Bewertungsangelegenheit jedes Einzelnen. Die Geldmenge allein ist dafür nicht als Übeltäter zu identifizieren. Vieles ist auch eine selbsterfüllende Prophezeiung. Wenn etwas mit 40€ bewertet war und jetzt mit 80€ als Werteinheiten bewertet wird, ist es der Käufer immer noch, der die Entscheidung fällt für diese neue Bewertung (80€) zu kaufen. Kauft er dafür nicht, ist es egal wieviel faules Geld im Umlauf ist.

Die Analyse durch den Cantillon Effekt ist durchaus nicht falsch, aber es greift im Gesamtprozess zu kurz. Es sind wesentlich mehr Faktoren vorhanden, die einen dauerhaften Preisanstieg über die gesamte Breite auslösen.

Der Cantillon Effekt ist nur ein Teil der Erklärung zu einem Symptom, greift aber in der eigentlichen Ursache zu kurz. Die Ursache der mangelnden Tilgung und das Tilgungsvermögen erläutert der Cantillon Effekt nicht. Die Deflationierung der Kreditgeldmenge durch Tilgung (Geldvernichtung, wie auch das Ausbuchen, ebenfalls Geldvernichtung) kommt bei der Theorie des Cantillon Effektes nicht vor.

Das verstehe ich.

Nachtrag:

Lassen wir doch Richard Cantillon selbst sprechen:

Entscheidend ist der erste Satz.

Er spricht nicht von Kreditgeld.

Lieber Herr von @balte

Hier liegt der entscheidende Denkfehler der Monetaristen, Austrians und Keynesians, die ja alle nur ein Stuhlbein des selben dreibeinigen Hockers sind.

Es gibt keine zentrale Instanz, die beschließt wir bräuchten mehr Geld. Wir befinden uns nicht mehr in der Zeit der Münzverschlechterung und auch nicht in der Weimarer Republik und haben auch kein Helikoptergeld.

Die Entscheidung einen Kredit aufzunehmen geht immer vom Kreditnehmer aus. Die Ausweitung der Geldmenge ist eine Folge von steigender wirtschaftlicher Aktivität. Es entstehen vermehrt Güteransprüche, die (noch) nicht in Anspruch genommen werden bzw. noch nicht in Anspruch genommen werden können, weil die Waren erst produziert/geliefert werden müssen.

Kommen nun Staatsausgaben ins Spiel (ganz egal ob aus Schulden oder Steuern finanziert) werden private Initiativen verdrängt. Wenn ich als Tiefbauunternehmen eine Bundesstraße baue, kann ich keine private Straße bauen.

Hier entsteht ein Problem, da der Staat Ressourcen verbraucht (und in der Regel verschwendet).

Mit dem Geldsystem hat das nichts zu tun.

Gerade Söldner wurden in der Geschichte fast immer mit Goldmünzen und nicht mit Kreditgeld bezahlt.

Der Cantillon-Effekt geht davon aus der Staat könnte selbst Geld erschaffen.

Lassen wir Albert J. Nock sprechen:

und

Ein Kreditgeldsystem mit sauberer Bonitätsprüfung garantiert das Geld aus (zukünftiger) Produktion entsteht, was nicht inflationär ist.

Gold kann das nicht garantieren.

Ich erinnere nur an die Zeit als das viele Gold aus der neuen Welt Spanien überschwemmte.

Niemand ist durch das viele Gold tatsächlich reicher geworden.

Ein ähnlicher Effekt könnte uns in einem Goldstandard blühen, wenn wir anfangen Asteroiden oder andere Planeten auszubeuten.

Versteh ich alles prinzipiell in Ansätzen.

Aber die Bonitätsprüfung ist ja nicht sauber, sonst würde der Staat eben keinen Kredit mehr bekommen )oder nur zu sehr viel höhern Zinsen), sie wird in Anbetracht realer Macht und Interessenlagen wohl auch nie wirklich valide sein im Kreditgeldsystem, zumindest nicht gegenüber wirklichen Machtstrukturen, und 2008 war sie es auch nicht gegenüber dem kleinenKreditnehmer in den USA z.B .

Bei uns gibt zentrale EZB-Staatsfinanzierung, Asset-Inflationierung (irrelevant bis gut für schon Vermögende) und Null-und Strafzinsen, sinkende Reallöhne, kaum Vermögensaufbau der Jungen, steigende Steuern, zu wenig Rente, Steuerumverteilung in alle Welt, Steuerverschwendung, eine falsche Migrations-, Sozial- und Energiepolitik, nicht mehr finanzierbare Sozialsysteme etcetc, und die Rezession schon deutlich am Horizont.

Wer würde denn so einem Staat aktuell bei klarem Verstande noch Kredit geben, freiwillig?

Also ich nicht, die EZB macht es aber z.B.

Und nicht mal bei vermeintlich guter (Blasen-)-Wirtschaft gelang dem Staat in der BRD ein relevante Entschuldung.

Möglich sind diese politischen Utopien, die hier überall finanziert werden, doch v.a. auch dadurch, wie unser Geld-und Finanzsystem in den Institutionen gelebt wird, oder? Natürlich ist nicht Geld an sich daran schuld, ev. auch nicht das Kreditgeld an sich.

Gold/EM gedecktes Geld und v.a. Konkurrenz auch um Geld aber würde den Staat zwingen, anders und besser zu haushalten, Utopien zurückzustellen, sich auf das Wesentliche zu konzentieren.

Das Beispiel USA vor und nach Bretton Woods und nach 1971 haben wir ja diskutiert.

Warum glaubst Du, dreht der Staat aktuell an der Goldbesitzschraube (erhebliche Beschränkung des anonymen Kaufs etc.)?

Weil man langsam doch deutlich erkennt wo es hinläuft ev., siehe Chinesen und Russen?

Dies Fragen stelle ich mir halt auch im Zusammenhang mit der Bewertung des Euros etc, dem ich, wie Du weist, keine Zukunft mehr gebe.

Bezüglich neuem Gold, klar Garantien gibt es auch hier nicht, findest Du irgendwo noch Unmengen, wird es sinken in der Bewertung, aber ich halte das für recht unwahrscheinlich, ebenso Planten-minen oder ähnliches etc.

Bei den Spaniern war es eher weniger das Gold, mehr die Unmengen Silber aus dem Cerro Ricco bei Potosi, und da die Warenmengen in Europa kaum stiegen, stiegen zwangläufig die Preise.

Eher ein Beispiel das Inflation auch ein monetäres Phänomen ist. Begünstig waren alle, die primär am Silberdrücker waren und die Großhandelshäuser wie die Fugger, nicht die Tagelöhner, Knechte etc, auch ein Beispiel für den Cantillon-Effekt.

Naja, so seh ich es eben, meinen Denkfehler hast Du schon oft versucht mir klar zu machen, bin ein schlechter Schüler wohl:).

BGvB!

Der Staat bekommt seine Kredite nicht wegen seiner Bonität, denn an der Bonität mangelt es bei jedem Staat. Er bekommt diese nur, weil er die Pistole (Steuerraub) in der Hand hat. Versagt die Pistole, ist es aus mit Kredit.

Ich danke Dir für diesen sehr wertvollen Absatz. Warengeldschöpfung vernichtet sich nicht mehr, sondern bleibt vorhanden. Wie bei klassischem Falschgeld. Der Schöpfer hat das Monopol auf das Warengeld. Die Güter und Dienstleistungen hinken der Geldschöpfung hinterher, vorausgesetzt der Warengeldschöpfer gibt das zusätzlich geschöpfte Warengeld tatsächlich aus. Er ist Herr über das Güterangebot (Warengeld, Gold oder Silber). Gibt er es aus, muss sich das Marktangebot der anderen GÜter und Dienstleistungen anheben und sich auch auf dieses Niveau dauerhaft einpendeln. Passiert das nicht, bleibt das Ungleichgewicht erhalten und schlägt sich in der Bewertung nieder. Noch schlimmer wird es, wenn ein Monopolwarengeld wie z.B. Gold gesetzlich vorgeschrieben wird. Ein Kreditgeldsystem macht wohl am Anfang das Gleiche, aber realisiert der Kreditnehmer sein Leistungs- und somit Tilgungspotential nicht, leiden bei einem nicht manipulierten Markt beide. Bei einem Kreditgeldsystem gibt es auch kein Gütermonopol auf ein bestimmtes Gut. Die Tauschgüter (Realgüter) stehen im Wettbewerb um den Kaufinteressenten.

Aus Sicht der Warengeldbesitzer (Gold und Silber) ist ein freier Markt der Güter freilich gegen deren Interessen. Denn wer will nicht ein Monopolist sein, oder zum auserwählten Kreis gehören.

Das was die EZB oder jegliche Zentralbank macht ist doch genau deren Job. Wenn ich Herr über einen Staat bin, wer soll mich daran hindern Kreditgeld, welches über Staatspapiere als Sicherheit realisiert wird, durch eine Scheinbank zu besichern? Wenn ich auch noch Herr über die Lizenzen bin, wer soll mich daran hindern, die Lizenzvergabe nach meinen Interessen zu vergeben?

Die EZB, Oder Bundesbank macht genau dass was deren Aufgabe ist. Die Aufgabe legt der Emittent (Gründer) der Zentralbank fest, wie der Herr der Lizenzen festlegt, was dieser zu tun hat.

Will man einen Staat, will man auch eine Zentralbank. Will man eine Zentralbank abschaffen, muss man auch den Staat abschaffen.

Denn:

wer will den Herren daran hindern die Lizenzen so zu verändern, dass ein anderes Konstrukt (im Sinne einer Zentralbank nur mit einem anderen Begriff) meine Scheinbonität absichert?

Aber Gold ist nicht stabil.

Die Volatilität zwischen Gold und USD ist viel größer als zwischen EUR und USD.

Stabilität kann es niemals geben, weil sich auch die Inputfaktoren bei der Herstellung ständig ändern.

Ein Flachbildfernseher hat vor gar nicht so langer Zeit 10 Unzen Gold gekostet.

Heute kostet der gleiche Fernseher nur noch eine halbe Unze.

Hat jetzt das Gold plötzlich an Kaufkraft gewonnen oder ist die Produktivität der Fernseherproduzenten gestiegen?

Nur weil man den Goldpreis mittels Gewaltakt künstlich festgelegt hat, heißt das nicht, dass es stabil ist oder war.

Die Bewertung von Gold ist doch der klassische Gegenspieler zur Kaufkraftgewinn/-verlust des US Dollars, seit 1971. )

)

Gold bleibt in der durchschnittlichen Warenmenge die Du für 1 Uz erwerben kannst über die Zeit recht stabil-trotz zwischenzeitlicher Volalität bezüglich der Bewertung in staatlicher Zwangscurrency in einem zumindest nicht ganz von Manipulation freier Markt,zwischenzeitlichen Goldverboten, Anti-gold-Agitationen etc..

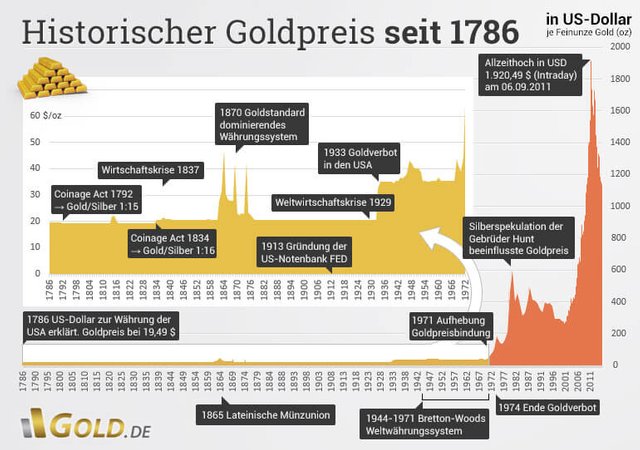

Was mit der Bewertung in Dollar mit dem Gold seit 1971 passiert ist, sieht man doch ganz gut hier in diesem Chart seit 1786.

![goldpreis-historisch.jpg]

(

Der Aufwand für die Förderung von Gold steigt gerade aktuell, das wird sich auf den Preis sicher auch auswirken, neben x anderen Faktoren über deren Gewichtung man lange diskutieren kann, Chinesen und Russen akkumilieren deutlich, der Westen gibt ab.

Ich bleib bei Goethe:

"Nach Golde drängt,

Am Golde hängt

Doch alles. Ach wir Armen!" :).

Steckt in vielen Menschen halt irgenwie drin, Gold einen Wert zu geben.

Das Fehlen eines wirklichen Goldmarktes während der meisten Zeit in deinem Chart macht eine echte Bewertung unmöglich.

Außerdem hat der Staat die meiste Zeit den Preis mittels Gewaltakt festgelegt (so wie auch der Ölpreis lange Zeit staatlich kontrolliert wurde. Mehr dazu bald in meinem Buch).

Das es Inflation gibt, welche heutzutage übrigens so niedrig ist wie seit 100 Jahren nicht mehr, bestreite ich nicht.

Das liegt aber nicht am Geldsystem, sondern daran, dass der größte Schuldner niemals tilgt.

Die Assetinflation ist doch gewaltig (Immos+Aktien+EM´+ Acker + Whisky etc.), Stichwort "everything-bubble"), oder? und die muss man ja unbedingt dazurechnen zur reinen Konsumprice-inflation, über deren Berechnung man auch streiten kann.

Und das der größte Schuldner niemals tilgt ist doch auch ins Wesen dieses Systems fest eingebaut, oder und ermöglicht Machtmissbrauch, grenzenlose Mittelfehlallokation und letztlich die Bürgerausplünderung über immer neue notwendig werdende Steuern?

Persönlich glaube ich, dass ich noch eine wie auch immer geartete Form eines Gold-EM-Standards erleben werde, warum sollte es am Ende diesmal anders laufen als immer in der Währungsgeschichte.

China, Russland, Basel III, JP Morgan/Silber mögen Hinweise sein.

Naja, warten wir es ab:).

Dies ist die rechte Version von „You didn’t build that.“

Alles was in den USA in den letzen 10 Jahren erschaffen wurde(Tesla, Apple, Amazon, Netflix, Facebook, usw.) haben das die Zentralbanken gemacht?

In Deutschland gibt es leider keine vergleichbaren innovativen Unternehmen, deshalb fließt das Geld in Immos und Anleihen.

Die gleiche Situation hatte man in den USA in den 70ern und 2000ern.

Es gab kaum innovative Unternehmen, also floss alles in die Immos (trotz der extrem hohen Zinsen in den 70ern).

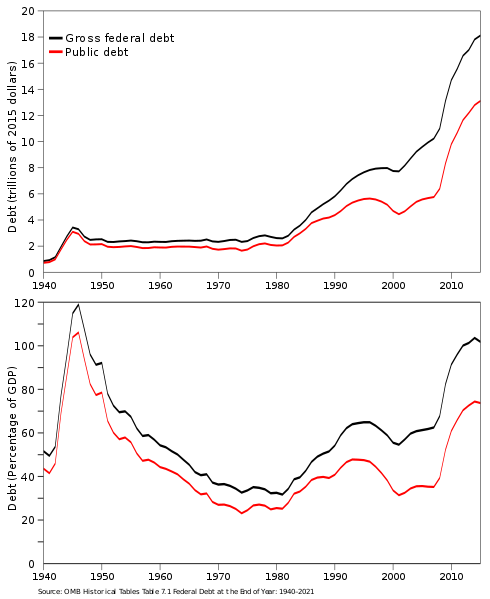

Die USA hatten während des 2.Weltkriegs einen Goldstandard, trotzdem war die Staatsverschuldung bezogen auf das GDP höher als heute.

Wobei das Staatsdefizit nicht das Problem ist.

Die Staatsausgaben sind das Problem.

Ob die über Verschuldung oder Besteuerung finanziert werden spielt keine große Rolle.

Stimmt-Am Ende geht immer der Bürger pleite.

Das Geld fliesst doch auch bei den Amis in Immos und Anleihen, aber natürlich gibt es dort mehr Aktionäre prozentual als bei den Aktienmuffeln in der BRD (aktien + fonds ca. 16% der Bevölkerung 2018 in der BRD, USA ca. 30%).

Generell führ ich mir immer das hier vor Augen wenn ich an Assets denke, ist zwar von 2017, aber passt noch ungefähr, Tesla etc. alles peanuts.

https://www.texmetals.com/news/worlds-money-markets-one-visualization/

Die Amis hatten doch im zweiten Welkrieg keinen echten Goldstandard mehr, den Privatbesitz von Gold über 100 Dollar hat Roosevelt 1933 ja verboten, das ist dann ja kein Goldstandard, da d´Du Deine Dollars nicht gegen Gold eintauschen darfst, und auch das Ausland konnte nicht mehr Dollars gegen Gold tauschen -meines Wissens (muss nochmal genau nachschauen diesbezüglich)-, allerdings wurde der Dollar nach 1934 künstlich abgewertet, so dass man mit anderen Currencies mehr US-waren erwerben konnte.

Dann kam Bretton woods und da konnte man Dollars wieder gegen Gold tauschen, zumindest das Ausland, nicht die Bürger der USA.

Betrachtet man Staatsverschuldung der USA in Prozent zum GDP im unteren Teil der Grafik, scheint der Gold-Devisen-Standard Bretton Woods den Staat doch zeitweise diszipliniert zu haben, richtig hoch ging die Verschuldung in Prozent zum GDP dann wieder nach 1971 mit dem Schliessen des "golden window".

Passt also doch zu meiner These, oder?:)