[중국 VS USDT] 암호화폐 1세기의 종말, 그리고 2세기로의 전환

요즘 한국발 규제로 전 세계의 암호화폐 시장이 그야말로 FUD (Fear, Uncertainty and Doubt) 상태입니다. 세계 경제규모에서 차지하는 비중이 2%도 안되는 나라에서 (1.86%, 2017년 2월 World Bank 기준) 이정도로 나름 글로벌 경제(?)에 영향력을 행사할 수 있었던 시기가 있었는지를 생각해보면 참 기분이 아리송합니다.

이번 한국발 규제 전쟁의 이면에는 단순히 국내에서 투기 열풍을 규제한다는 이슈만을 담고 있지 않습니다. 그보다는 이제 글로벌 암호화폐 시장의 1세기가 거의 끝나가고 있다는 것, 그리고 과연 암호화폐가 새로운 세기로의 전환을 맞이하고 있다는 점을 여러 시그널을 통해 보여주고 있습니다. 오늘 글에서는 이 부분에 대해 하나하나 짚어가면서 향후 새로운 국면으로 접어들게 되는 암호화폐의 시대에 어떤 전략을 취해야 하는지 개인적인 의견을 공유하고자 합니다.

1_ 중국이 암호화폐를 바라보는 관점

암호화폐 역사의 흐름을 이해하기 위해서는 우선 중국인들이 "암호화폐"를 바라보는 관점이 다른나라의 그것과 어떻게 다른지를 살펴봐야 합니다. 사토시 나카모토의 비트코인 백서를 읽어보셨으면 아시겠지만, 비트코인으로 촉발된 암호화폐의 철학적 이면에는 통화 금융에 대한 리버테리어니즘 (Libertarianism)이 있습니다. 10년을 주기로 꾸준히 발생하는 금융위기와 양적완화, 인플레이션, 이 모든 주기적 흐름에는 사실 글로벌 부를 독점하고 있는 소수 집단 및 그들을 위시한 정치 집단의 새로운 지배 메커니즘에 지나지 않다는것이 금융 리버테리언들의 흔들리지 않는 믿음입니다. 반 월스트리터들에게 비트코인의 등장은 그야말로 새로운 세상, 진정한 금융 자유주의로의 진보를 의미한 사건이고, 암호화폐를 진정한 "화폐"로서 신봉하게 됩니다.

반면, 대다수 중국인들에게 "암호화폐"는 아무런 철학적 가치를 주지 않습니다. (팩트에 기반하지 않은 개인적 의견일 뿐입니다.) 제가 홍콩에서 공부하던 시절 항상 궁금하게 여기던 것중 하나가 "왜 중국인들은 위안화에 대한 중국 정부의 강력한 통제에 아무도 불만을 표시하지 않을까?" 였습니다. 뭐 대학생들, 대학원생들이라 아직 어리기도 해서 아무런 생각이 없을수도 있겠지만, 이 부분에 대해서 제 룸메이트는 아주 흥미로운 의견을 들려줬었죠.

"중국 정부의 위안화 정책이 우리에게 글로벌 경제의 자유를 가져다 주고 있거든"

중국 정부의 위안화 통제가 오히려 그들에게 경제적 자유를 가져다 준다?? 제가 홍콩에서 공부하던 당시는 2010년으로 한창 더블딥 우려로 인한 미국 연준의 2차 양적완화, 그리고 중국과 한국등 국가에 대한 자국 통화 평가 절하에 대한 어마어마한 공격이 쏟아지던 시기였습니다. 중국발 글로벌 환율전쟁이 거의 절정에 다다르던 시기였죠. 이 시기에 미국의 양적완화로 위안화가 30%나 오르락 하던 시절에 중국 정부의 치밀한 평가절하 전략은 여러모로 중국의 신흥부자들에게는 든든한 존재였을 겁니다.

정리하면 중국인들에게 암호화폐는 그저 새로운 commodity의 일종일 뿐 위안화와 경쟁하는 "통화"로서 바라보고 있는 사람은 많지 않다는걸 이해하는게 중요합니다. 즉, 그들의 자산을 늘려나가기 위한 아주 최적화된 신종 루트로서 비트코인이 등장했을 뿐이지 이게 오히려 위안화와 경쟁하며 새로운 금융 자유를 가져다 준다? 이걸 기대하고 있지도, 기대하고 싶지도 않은게 중국인들이죠. 2017년 10월 QUARTZ의 한 기자가 중국 비트코인 클럽을 취재한 기사중에 아주 인상적인 대목이 있습니다.

“In China, bitcoin is one thing and in America and Europe it is another thing,” Liao said as we sipped tea from porcelain cups on the villa’s top floor. Our host, Wu Bi, explains there is no competition between cryptocurrencies and the government-controlled renminbi, at least as the government sees it. “In China our government says bitcoin is not a currency, it is a commodity, so there is no chance it will compete with the renminbi,” Wu told me in Chinese, with Liao translating. “Bitcoin is a great idea, but in China we care more about blockchain.”

즉, 비트코인은 "통화"가 아니라 단지 "상품"의 일종이기 때문에 이게 위안화의 경쟁 대상이라고 생각하지 않는다... 라는 건데요, 물론 한명의 의견일 뿐이고 실제 중국 당국도 통화로서 큰 개연성을 두고있지 않다고 단정할 순 없습니다. 다만, 암호화폐의 철학적 가치에 대해서는 아무런 기대도 하지 않고 있는 중국인들, 채굴업자들, 그리고 그들이 글로벌 암호화폐 시장에 미치고 있는 영향력은 암호화폐 시장 1세기를 이끄는 가장 큰 동력 중 하나임은 분명합니다.

2_ 중국 규제, 중국 채굴장 및 중국 거래소의 전략 변화

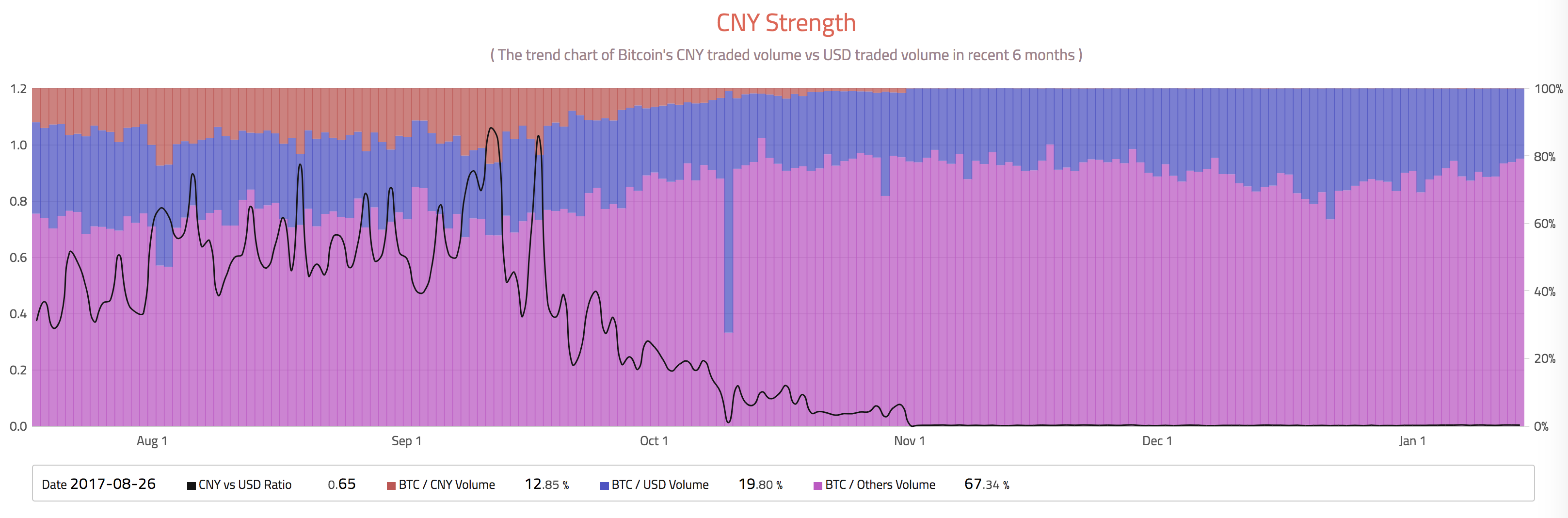

자, 이제 2017년 9월 암호화폐 시장에 아주 큰 전환기가 도래합니다. 바로 중국 정부의 전방위 암호화폐 규제사건이죠. ICO 전면 금지로 시작된 이 규제는 결국 중국내 암호화폐 거래 전면 금지 (더 정확히 말하면 위안화를 통한 암호화폐 거래의 전면 금지입니다), 암호화폐의 리테일 거래 금지, 그리고 요즘에는 채굴업자에 대한 전기사용 규제방안까지 준비중이라고 하죠. 이 사건을 기준으로 위안화의 암호화폐 점유율은 급격하게 줄어들어 현재는 시장에서 그 모습을 아예 감춰버립니다.

(Source: Coinhills)

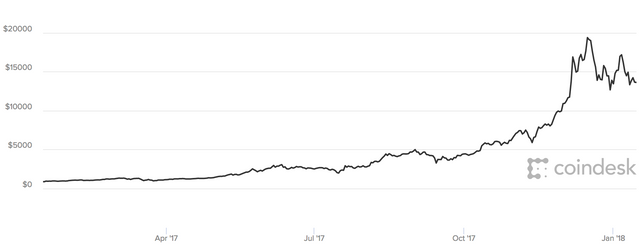

이때 당시만 해도 대부분의 사람들이 이렇게 생각했죠. "아, 중국정부가 이제 암호화폐를 금지시키는구나. 암호화폐의 장기적 침체기가 도래하겠구나..." 그런데 이게 왠일인가요, 모두의 예상을 뒤 엎고 고작 -30%정도 빠진 후에 9-10월중에 서서히 오르더니 11월에는 6700불 하던 비트코인이 12월에는 19000불까지 치솟습니다.

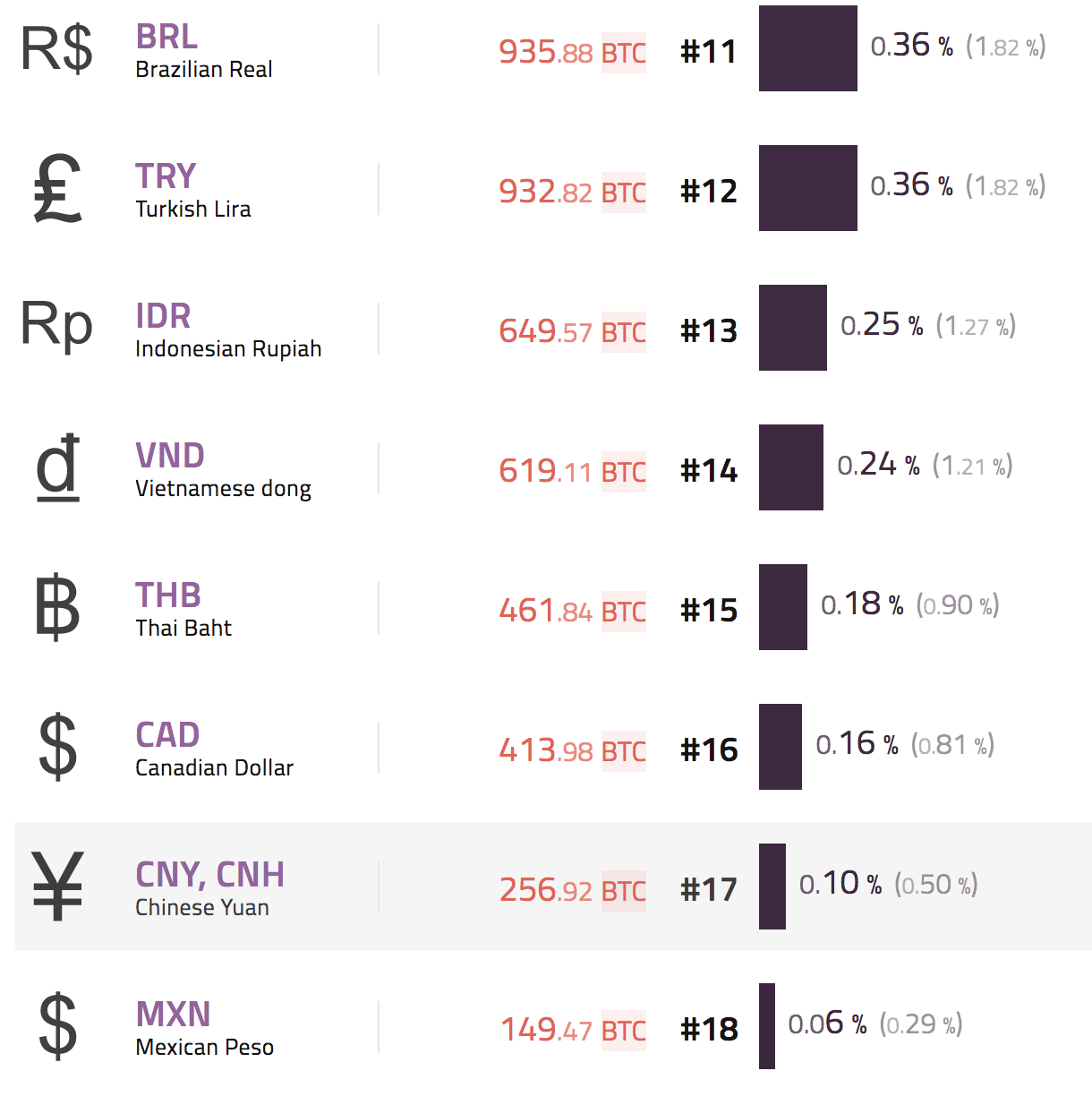

물론 이 시기에 위안화 거래가 다시 재개됐던건 아닌가? 물론 아닙니다. 오히려 같은 기간 위안화 거래는 전 세계 모든 거래량 집계에서 그 모습을 완벽하게 감춥니다. 현재 2018년 1월 15일 기준 위안화의 비트코인 거래 비중은 0.1%로 태국 Baht보다도 못한 수준이죠.

(Source: https://www.coinhills.com/market/currency/)

그렇다면 이제 중국은 암호화폐 시장에서 아에 발을 뺀거라고 해석해야 할까요? 전혀 그렇지 않습니다. 오히려 지금드는 생각은 중국정부와 암호화폐 업자들의 아주 기가막힌 콤비 전략을 통해 글로벌 통화전쟁에서 우위를 점하기 위한 치밀한 전략이 아닐까 하는 생각까지 들 정도입니다. 이 전방위적인 전략의 중심에는 바로 USDT가 자리잡고 있습니다.

3_ USDT로 인한 새로운 화폐전쟁, 그리고 종말의 씨앗

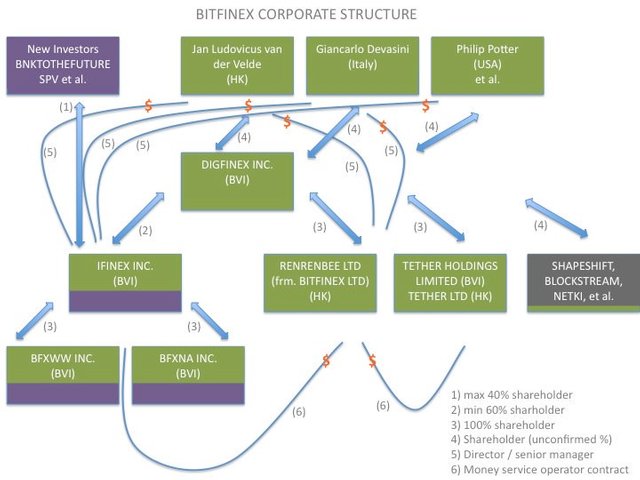

USDT에 대해 생소하신 분들을 위해 간단히 말씀드리면, USDT, 즉 "테더 (Tether)" 코인이란 미국 달러와 연동시켜서 1달러 가격을 보장해주는 코인입니다. 개념 자체는 시중에 풀린 테더 코인 만큼 미국 달러를 1:1로 보유하고 있음으로 해서 테더를 달러에 페그한다는 뜻인데요, 테더의 탄생 자체는 2015년에 "Realcoin" 코인이라고 중국회사에 의해 만들어진 것으로 알려져 있습니다. 다만 지금은 "테더 = 비트피넥스 (Bitfinex)"라고 봐야 합니다. 정확히 언제부터 빗피=테더가 된지는 모르겠으나 대충 2016년 8월에 있었던 빗피의 대규모 해킹사건 이후에 손실금 보전을 위해 사용하기 시작한 테더 (정확히는 BFX토큰으로 지급하고 이걸 테더로 redeem받을 수 있게 했죠)가 지금은 중국 채굴세력과 거래소들의 Money laundering의 창구로 활용되면서 이 종말의 씨앗이 탄생합니다.

(비트피넥스-테더간 회사 구조를 분석한 그림입니다. -source: https://twitter.com/Blockswater/status/778324389146263553)

우선 테더를 중심으로한 이 빗피 스캔들의 중심에는 테더 3위일체가 존제합니다.

- 테더

- 빗피 거래소

- 웰스 파고 (Wells Fargo)

원래 기존의 테더 시스템은 빗피에서 거래되는 모든 코인의 현금화를 Fiat currency가 아닌 테더로 페그 시키고, 대신 테더를 현금화하고자 하는 수요를 미국의 웰스파고를 통해 처리함으로서 마치 현대의 은행 시스템이 예금통화량의 일부분만 지급준비로 남겨놔도 잘 돌아가던 시스템으로 처리되던 구조였습니다. 덕분에 중국의 대형 채굴장이나 큰손 세력들은 거래되는 코인들을 위안화 환전에 대한 압박 없이도 USD로 잘 현금화를 할 수 있던 구조였죠.

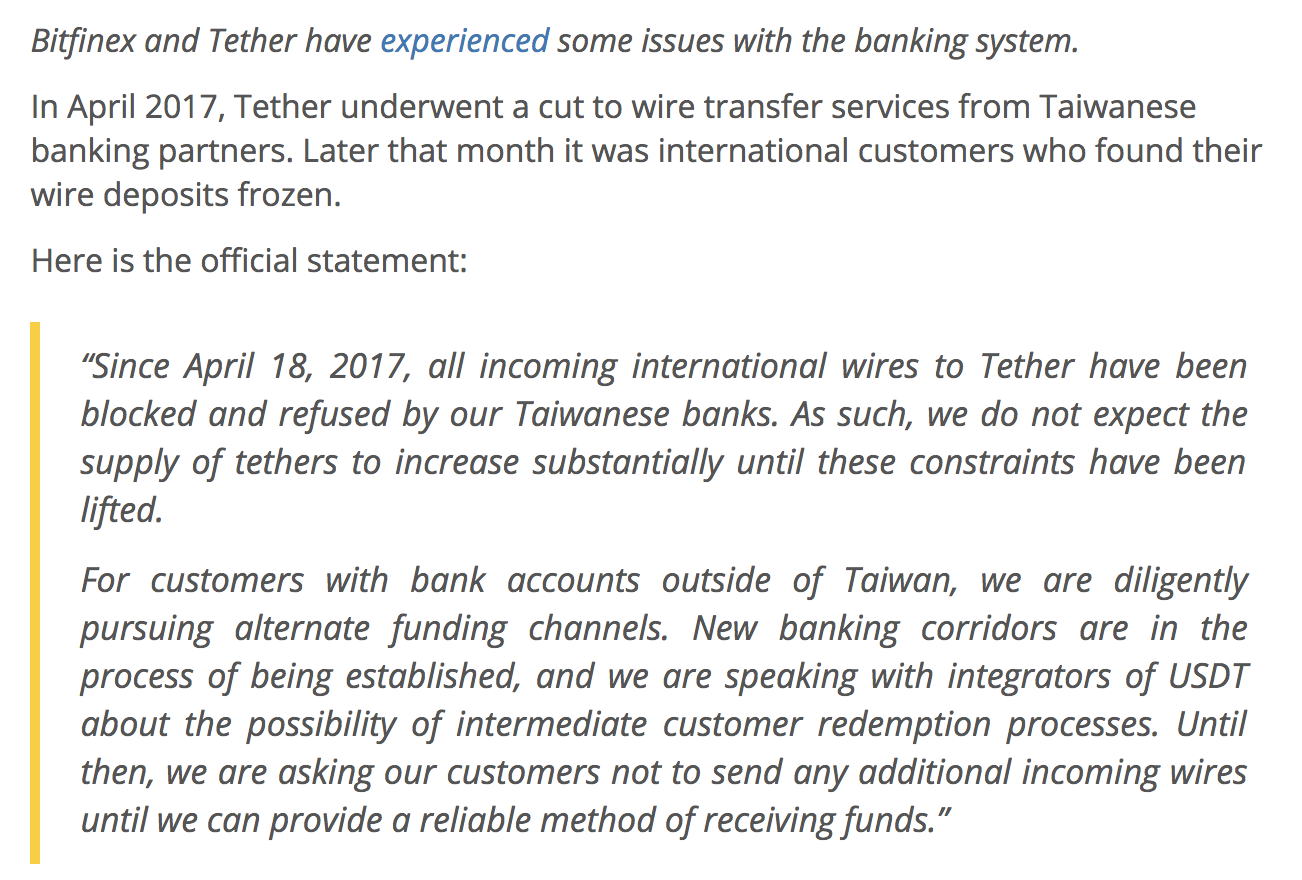

이 잘 돌아가던 체인은 2017년 4월 웰스파고가 일방적으로 테더의 Redeem 지급을 끊어버리면서 무너지기 시작합니다. 이 사건에 대한 전반적인 내용은 Cointelegraph의 "Tether Case, Explained"에 잘 설명되어 있습니다.

(웰스파고에서 테더의 리딤을 거부하기 시작하면서 이 체인은 무너집니다. -source: Cointelegraph)

여기에 업친데 덥친격으로 중국의 거의 대부분의 거래소에서 위안화 거래가 전면 차단되어 OKEx, 후오비, HitBTC 등등이 기존 빗피, 비렉처럼 테더를 페어링해서 거래소를 돌리게 되면서 2017년 5월부터 테더의 거래량 급증, 비트코인 가격의 엄청난 펌핑, USD 법정화폐와의 유동성 공급 단절의 악순환이 돌아가게 됩니다. 즉, 쉽게 얘기해서 테더를 통해 USD로 현금화가 원활하게 이루어져야 하는데 이게 지하은행을 통한 (보통 P2P 거래소나 불법 환치기, 이중화폐 스와핑으로 이루어집니다) 현금화만 이루어지다 보니 비트코인 가격의 엄청난 펌핑이 발생한 겁니다. (물론 이건 어디까지나 개인적 의견입니다. 저는 현재 비코 가격의 최근 반년간 보여준 어마어마한 펌핑은 실제 현금 유입이라기 보다는 이 테더와 밀접하게 연관되 있다고 믿고있습니다)

(그래프를 보면 정확히 2017년 4월 19일을 기점으로 평안하던 테더 시스템이 요동치기 시작하고, 중국 거래소의 위안화 규제가 시행된 9-10을 기점으로 어마어마한 거래량 증가가 발생합니다 - source: Coinmarketcap)

(실제로 빗피 지갑으로 인-아웃되는 테더를 분석하면 USD밸런스가 엄청나게 상승하면서 BTC 밸런스를 넘어버립니다. 즉 테더 자체가 어마어마한 부채가 껴 있는 코인이 되버린거죠. - source: https://bitinfocharts.com/bitcoin/wallet/Bitfinex-coldwallet)

4_ 한국 - 중국 자본의 자금세탁 창구로 사용되기 시작

이제 이 테더를 중심으로한 어마어마한 유동성 문제를 해결하기 위해 전 세계의 중국 지하은행 네트워크가 가동됩니다. 이 네트워크는 위에서 살짝 언급했지만 주로 1) P2P 거래소, 2) 이중통화 스와핑, 3) 환치기 네트워크를 통해 이루어집니다. P2P거래소는 전세계 각 지역에 제법 많이 개설된 것으로 알고 있는데요, Localbitcoin (https://localbitcoins.com/)은 이런 P2P 플레이어를 위치기반으로 묶어주는 아주 유명한 플랫폼이죠. 제가 이용해 본적은 없어서 어떤식으로 법적 리스크를 회피하는지는 모르겠지만, 현재 표면적인 위안화-비트코인 거래는 거의 여기서 발생하고 있습니다. 이중통화 환치기란 위의 P2P거래소를 이용하거나 텔레그램 등 메신저를 통해 2개 국가의 법정화폐를 중심으로 코인을 전달받고 서로의 통화를 바꿔치기 하는 방법인데요, 예를들면 중국 거래소에서 BTC구입 -> 한국 지갑 전송 -> 한화로 현금화 -> 위안화로 송금 (혹은 현지에 중국통장도 동시에 갖고있는 사람이 중국 통장에서 직접 위안화를 전송하기도 합니다) 이런 순서로 이루어집니다.

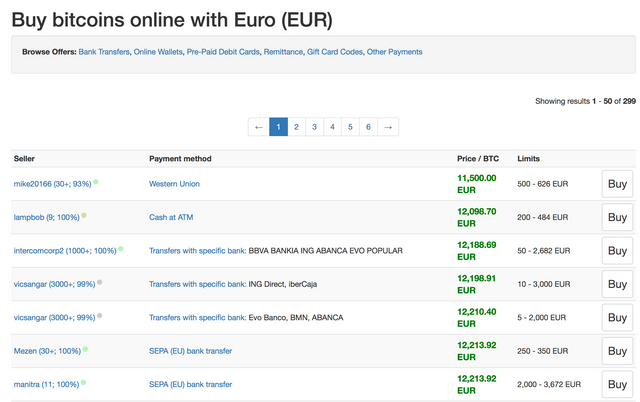

(이미 EUR 스와핑이 가능한 거래자가 300여개나 검색됩니다 - source: https://localbitcoins.com/buy-bitcoins-online/eur/)

자, 문제는 이 자금세탁의 주요 타겟국으로 한국이 사용되기 시작한 겁니다. 문제의 발단은 거래소에서 비실명 가상계좌에 대한 아무런 제재가 없던 작년 한 해동안 한국에서 자잘하게 유동성 공급 창구로 국내 거래소를 활용하던 중국 세력들이 급기야 9월 이후부터 한국을 적극적으로 활용하기 시작하면서 국내의 어마어마한 암호화폐 가격 펌핑, 30-50%를 왔다갔다 하는 김치 프리미엄 현상이 벌어지게 된거죠. 이건 어디까지나 제 개인적인 뇌피셜이긴 합니다만 이걸 추정할만한 근거는 어느정도 있습니다.

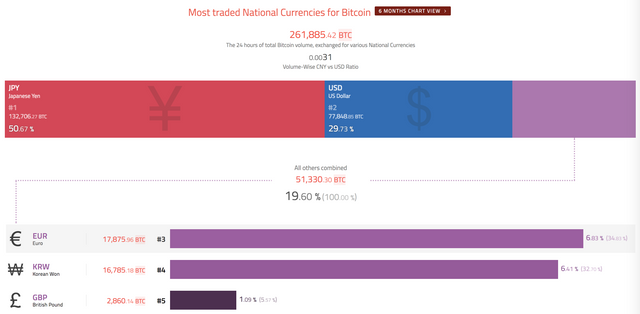

_1) 우선 한화의 비트코인 거래량이 꾸준히 급증하여 작년 12월에는 유로를 제치고 10%에 육박하게 됩니다. 물론 한국의 어마어마한 투기 열풍도 한몫 한 결과긴 하지만 그래도 한화가 FX시장에서 차지하는 비중이 약 1.7% 수준임을 비교해 봤을때 10%는 엄청나게 펌핑된 수치라고 봐야겠죠.

(2017년 11월 21일 기준 BTC의 각 국가 통화 점유율입니다. 한화 비중이 10%에 육박하죠. 실제로 10%를 넘기도 했습니다.)

(규제 압박이 본격화된 지금 2018년 1월 15일 기준 점유율입니다. 한화비중이 6%대까지 빠진걸 볼 수 있죠. 어제는 5%대 까지 후퇴하기도 했습니다. - source: https://www.coinhills.com/market/currency/)

_2) 지난달 12월에 우연히 위에 언급한 중국 환치기 조직 중 하나가 적발됐는데요, 그 규모가 총 2631억원입니다. 빙산의 일각이라고 봤을때 안 걸린 실제 조직을 100배만 잡아도 약 30조원 규모입니다. 업비트 일평균 거래량이 약 5조원 수준이라는데 정말 어마어마한 숫자이죠.

(source: http://www.hani.co.kr/arti/society/area/824515.html)

5_한국 정부가 진짜 걱정하는것 - 환율 조정 실패로 초래되는 실물경제 위기

한국 정부의 본격적인 규제 발표가 쏟아지면서 지금 페북에도 한국정부의 정책을 놓고 어마어마한 찬반논란이 일고 있죠. 대부분은 한국정부가 아주 단편적으로 선량한 서민들을 보호하기 위해 칼을 빼어든거라는 코스프레에만 집중하고 있는 모습을 볼 수 있습니다. (물론 정부 관계자들, 학계 유명인사들, 심지어 IT 거물들까지도 암호화폐를 가상화폐와 혼동하고, 블록체인과 암호화폐와의 관계에 대해 무지한 사람들이 많은 것 역시 팩트입니다.)

한국 정부가 진짜 고민하고 있는 부분은 버블이 꺼졌을때 투자자들이 입을 손실에 대한 걱정이 아닙니다. 그보다는 이런 중국 세력의 자금유출이 외환당국의 환율 정책에 엄청난 교란을 미치게 되고, 이 교란은 결국 정부가 세팅한 경제성장률 3% 엔진, 수출, 평창올림픽 경제효과 등등 환율과 연결된 수 많은 연계 분야의 악영향을 끼치게 되는것이 두렵겠죠. 현재 원화는 2014년 10월 31일 이후 최저치인 1050원대 까치 떨어졌다가 정부 당국의 개입으로 지금 1065원선으로 조정중이죠. 이로 인해 조선, 자동차, IT기업들의 실적 전망치가 하향조정되고, 특히 GDP의 큰 비중을 차지하는 반도체, 디스플레이, 자동차 수출 이익 조정은 당연히 실물경제에도 큰 영향을 미칩니다.

문제는, 이 원화 강세 현상이 단순이 특정 사안때문에 발생한게 아니라 현재 글로벌 화폐 전쟁이 극심해 지면서 한화는 갈피를 못잡고 표류중이라는 거에 있습니다. 지금 글로벌 화폐전쟁이 얼마나 극심한 사항이냐 하면, 언론을 통해 알려진 이슈만 따져도 다음과 같습니다.

1) 중국인민은행의 위안화 강세 유도 조작 완화

2) 중국정부의 미국 국채 투자 축소

3) 미국의 나프타 탈퇴 압력 가속화

4) 유럽중앙은행 (ECB) 긴축 가능성

5) 독일 집권당의 대연정 예비 협상 태결로 인한 유로화 강세

6) 일본은행(BoJ)의 국채매입 축소 쇼크

...

각 이슈들이 환율 균형에 어떤 영향을 미칠지를 분석하는것만 해도 제 부족한 머리로는 도저히 불가능할 정도입니다. 이런 상황에서 환치기 리스크가 엄청난 지경에 도달한 국내 암호화폐 시장을 정부가 계속 가만히 놔둔다는것 자체가 불가능하겠죠. 지금 정부 규제의 카더라 다 빼고 실질적으로 결정된 방향성만 보면 1) 가상계좌 중단 및 100% 실명계좌 실행, 2) 거래소 신규가입 계좌수 제한 -> 즉, 암호화폐를 통한 자금유출에 그 방점이 찍혀있는 것을 알 수 있습니다.

6_ 자금줄이 말라가는 중국 채굴세력들, 결국 테더의 몰락을 가져올 것

이 긴 글의 가장 중요한 부분입니다. 지금부터 서술되는 내용은 어디까지나 제 개인적인 100% 뇌피셜에 기반한 의견일 뿐이니 알아서 이해해 주시기 바랍니다. 저는 빗피, 비렉 등 수 많은 중국계 거래소들, 그리고 이들의 어마어마한 부채를 앉고 있는 USDT를 중심으로 곧 엄청난 대 혼란이 찾아올 것으로 예상하고 있습니다. 이 뇌피셜의 근거는 다음과 같습니다.

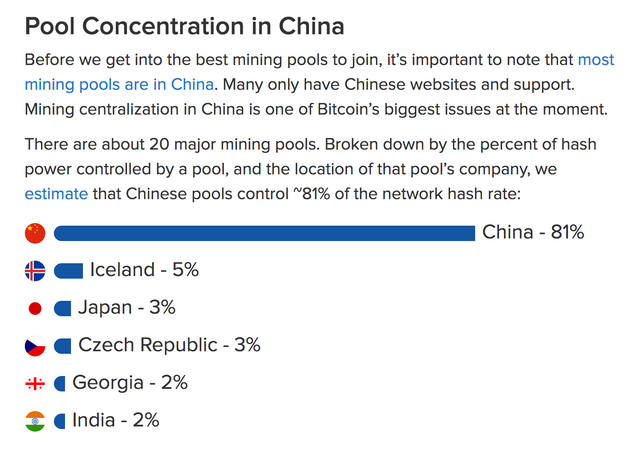

_1) 중국 당국의 채굴업자 규제 강화 및 해외 러쉬

1월 11일자 기사에 의하면 ICO, 위안화 거래 금지에 이은 마지막 규제가 바로 중국내 채굴장 멸종계획이죠. 요는 채굴장의 전기사용 자체를 금지시킴으로써 국내 채굴장들을 폐쇄시키거나 해외로 이전하도록 유도하겠다는 겁니다. 현재 전 세계 비트코인 마이닝풀의 81% 이상이 중국에 위치해 있는 상황에서 이들이 모두 해외로 성공적으로 러쉬할 것인가? 당연히 불가능하겠죠. 분명 어마어마한 이탈이 발생할 것입니다. 또한 대형 채굴회사의 경우 유럽의 아이슬란드, 스위스, 체코, 슬로베니아 등으로 이전을 계획중이거나 진행중에 있는데요, 이 역시 향후 유럽연합의 규제 및 해당 국가의 정책변경 리스크를 고려한다면 100% 시설이전은 불가능합니다. 또한 그 과정에서 보유한 테더 및 비코의 현금화가 필요할텐데 그 규모만 따져도 이걸 어느 국가에서 감당 가능할지 잘 모르겠네요...

(source: https://www.buybitcoinworldwide.com/mining/pools/)

_2) 테더 신뢰도 관련 공격 + 주요국가의 방어 + 선물시장 공매도 세력

테더에 대한 신뢰도 관련 공격은 이미 수 많은 커뮤니티들에 의해 공유되고 있습니다. (가장 정리가 잘된 이 레딧 글을 참고하세요). 저렇게 많이 발행된 테더만큼의 달러가 정말 존재할 거라고 믿는 사람은 이제 거의 없는 듯 합니다. 여기에 한국을 포함한 각 국가의 자국 화폐 방어 전략이 절정에 치닫고 있습니다. 이제 달러, 한화, 엔화가 이미 규제당국의 레이다망에 들어오고 있고 남은곳은 유럽밖에 안 남았습니다. 유럽의 문제는 사실 아시아처럼 펌핑에 호응할 로컬 세력들이나 개미들이 별로 없다는거에 있는데요, 환치기의 중요한 소스인 투기열풍 자체가 유럽에는 크게 존재하지도 않고, 개인의 구매력 역시 아시아 대비 너무 약합니다. (즉, 돈 꼴아박기 위한 총알을 장전하고 있는 개개인의 인구가 한국과는 차원이 다를정도로 적습니다) 여기에 지금까지는 관망만 하던 로스차일드, 록펠러, JP모건 3총사가 드디어 선물시장 개입으로 물꼬를 트고 있죠. 테더에 대한 공격과 이를 통한 비코 가격 하락에 배팅하는 공매도 공격은 이미 그 준비운동을 크리스마스 하락장에서 살짝 보여줬습니다. 저는 이 본격적인 공격이 올 1월 말-2월 중으로 찾아올 것으로 보고 있습니다. (다시 강조합니다. 뇌피셜 뇌피셜 뇌피셜 x 10,000 입니다) 이 3총사의 공격이 본격화 되면 비코 가격은 심한경우 5-6천불 아래로 추락할수도 있습니다. 알트코인들 역시 일부 유망한 몇몇 코인들만 제외하고는 비코보다 더 추락하거나 거래소가 문을 닫아서 상장 폐지당하는 코인들도 속출하겠죠.

7_ 마이닝풀에 좌지우지 되는 PoW계열 암호화폐의 몰락, 그리고 2세기의 시작

6번에서 서술한 혹독한 빙하기를 경험하게 되면 마이닝풀에 좌지우지 되던 PoW계열의 암호화폐들은 결국 종말을 맞이할 거라 생각합니다. 또한, 테더와 페그되있던 대형거래소들 역시 일부는 파산을 신청하게 되겠지요. 생태계가 망가져 버린 암호화폐는 결국 종말을 맞이하게 될까요? 저는 절대로 그렇게 생각하지 않습니다. 시대의 패러다임을 바꾸는 사건은 항상 혹독한 빙하기 이후에 장비및 미래를 가져다 준다는 것을 우리는 역사를 통해 수도없이 목격해 왔습니다. 물론 누군가의 고통이 수반되는 (그게 본인이 될수도 있는..) 빙하기이긴 하지만 결국 블록체인과 암호화폐를 중심으로 실제 세상과 연결될 새로운 암호화폐의 시대는 곧 2세기의 시작을 의미합니다.

아마도 1세기 몰락과 2세기 시작의 단초는 지금까지 뒤에서 관망만 하던 아마존, 구글, 페이스북 등에서 1세기에서 좌초된 코인판 인재들을 대량 흡수하면서 현실세계와 연결되는 암호화폐 생태계를 구축하는 것으로 시작될 것 같네요. 어쩌면 지금 20-30대 분들은 인생에서 단 한번 올까 말까한 부의 이전의 기회를 갖게 될 수도 있습니다. 누군가는 1세기와 같이 몰락할수도 있고요. 이제는 예전처럼 그냥 아무코인만 잡고 존버타고 있으면 무조건 수익을 가져다주는 시장이 절대로 아닙니다. 아모쪼록 앞날이 점점 불투명해 지는 암호화폐 투자에 부디 신중에 신중을 기하시길 기원합니다.

정성 담긴 글 잘 읽었습니다.

읽고 다니 몇가지 질문이 떠오르네요. 혹시 부연 설명을 해 주실 수 있는지 부탁드립니다.

중국정부와 암호화폐 업자들이 협력해 글로벌 통화전쟁에서 우위를 점하려 한다고 하셨는데 후반부에 서술하신 전략 (테더 신뢰도 공격 -> 암호화폐 빙하기를 촉발) 이 어떻게 위안화 경쟁력 상승을 유도한다는 것인지 갸우뚱 합니다.

https://bitinfocharts.com/bitcoin/wallet/Bitfinex-coldwallet

이 그래프는 빗파 콜드월렛의 BTC 수량하고 그것을 USD 가치로 환산한 것이지, 빗파의 USDT 보유량과는 상관이 없는 그래프 아닌가요?

한국이 중국 자본의 자금세탁 창구로 사용되기 시작했다고 하셨는데...

실제로 대단위 규모의 비트코인이 중국에서 한국거래소로 전송 되었는지에 대해 의문이 듭니다. 왜냐하면 1) 중국거래소가 폐쇄된 상황에서 비트코인을 구매할 방도는 OTC와 로컬비트코인 정도가 되겠는데 그 정도 볼륨이 말씀하신 효과를 낼 수 있을 정도의 유의미한 볼륨이라고 볼 수 있을지 의문이 가고, 2) 김치 프리미엄이 형성된 것은 정해진 공급 (모자라는 비트코인) 에 비해 한국마켓의 수요가 급증한 이유에서이기 때문에 만약 환치기용 중국발 비트코인이 대단위로 한국마켓에 흘러왔다면 오히려 김치프리미엄을 줄이는 효과가 나왔어야 하기 때문입니다.

정부가 암호화폐 규제에 칼을 빼든 것은 환율 정책 교란 방지 라고 주장하셨는데... 이 논리가 성립하려면 본격적으로 국내에 암호화폐 열풍이 분 2017년초 부터 환치기 규모가 그 이전보다 훨씬 더 커졌다는 증거가 뒷받침 되어야 할 것 같습니다. 헌데 링크하신 환치기 조직 적발 뉴스를 보면 2013년부터 활동을 해 왔다는 것이고, 따라서 최근 환치기 볼륨이 급격히 늘었다는 결론으로 이어지기는 어렵습니다. (물론 실제로 환치기 볼륨이 최근 급격하게 늘었을 수도 있겠지요) 물론 대규모로 국내에서 중국으로 송금할 방법이 있다는 것은 중요한 단서라고 생각이 됩니다.

중국 정부가 채굴업자를 말려 죽이는 것이 어떻게 위안화 경쟁력 상승에 기여하는지 잘 이해가 가질 않습니다.

말씀하신 데로 중국 마이너들이 이탈하면 오히려 비트코인 마이닝이 탈중앙화 되는 효과가 발생해 비트코인 가치가 더 상승해야 한다는 결론으로 이어지지 않나요? 말씀하신 효과는 오히려 비트코인이 현재 직면한 가장 큰 문제이자 위험요소 중 하나가 사라지는 결과를 낳을 것으로 보여집니다.

통찰력있고 흥미로운 시각에 감탄했습니다.

간만에 깊게 생각을 해보는 시간을 가졌네요. 감사드립니다.

안녕하세요, 질문 감사합니다.

중국정부와 세력들이 다이렉트로 결탁했다는 뜻은 아닙니다. 다만 중국의 강력한 위안화 통제 정책 (대표적으로 고시환율을 운영해서 국가간 균형 환율을 지들 맘대로 조종하는게 대표적이죠)으로 탄생한 테더 코인이 오히려 전세계적인 (특히 한국) 코인 가격 상승에 불을 지폈다.. 라고 표현하는게 더 정확하겠네요. 다만 이 테더코인은 시중에 풀린 만큼 1:1로 USD가 존재해야하는데요 실상은 그렇지 않죠. 이 신뢰도 이슈가 불거지면 불시에 빗피, 비렉등등 USDT를 기반으로 하는 거래소들의 엄청난 자금 이탈이 발생할수 있죠. 그런 점에서 암호화폐시장 전체에 빙하기가 올수도 있다고 생각한 겁니다.

네 말씀하신게 맞습니다. 단순히 콜드 월렛의 밸런스를 BTC & USD로 비교해서 보여주고 있는데요, USD 환산금액은 모두 테더의 부채라고 생각해서 인용한 그래프입니다. 지금 글을 읽어보니 설명이 조금 잘못되었는데요, 더 정확하게 표현하면 "테더에 저만한 USD밸런스만큼의 USD가 어디 존재하지도 않을텐데 저렇게 USD기준으로 급격히 늘어나버린 BTC 잔액은 어마어마한 리스크다"가 되겠네요. 저 리스크를 줄이려면 사람들이 테더 인출을 요구하기 전에 먼저 BTC가격을 인위적으로라도 엄청나게 다운시켜야 할텐데 그 전에 리스크 이슈가 불거져서 사람들이 테더 인출을 요구할 경우 테더가 똥값이 되고 (저 매도만큼의 달러가 당연히 없을테니까요..) 빗피가 심한 상황에서는 파산까지도 가능하다... 라는게 개인적인 생각입니다.

이 부분은 위에 다른분의 댓글에서 어느정도 답변 드렸으니 참고 부탁드립니다^^

이 부분 역시 같은 대댓글에서 같이 설명되어 있습니다^^

중국정부는 한국정부의 20배정도는 더 심한 통화 통제정책을 운용합니다. 자국내 어마어마한 코인 보유량은 중국정부 역시 어마어마한 환 리스크이겠죠. 중국 정부가 채굴자를 말려 죽이려는건 당연한 수순입니다. 현재 코인이 법정통화를 거치지 않고 실물경제로 유통되는건 불가능하죠 (암호화폐로 거래되는곳이 거래소 말곤 없으니까요). 어느 국가나 코인이 너무 많이 쌓인다는건 아머아마한 환 리스크를 앉고있는겁니다.

중국 채굴자들의 어느정도 교통정리는 말씀하신것 처럼 PoW기반 코인들의 장기적 호재는 맞습니다. 다만 단기적으로 81% 이상의 세력들의 코인이 시장에 덤핑될경우, 마치 닷컴버블, 튤립버블이 꺼지듯 어마어마한 패닉셀이 발생할테니 엄청난 가격하락이 발생하겠죠...

부족하지만 어느정도 답변이 됐으면 좋겠습니다...^^

안녕하세요~ 저도 저! 아래에도 골치아픈 질문 댓글을 하나 달았지만, 여기서도 궁금한 것이 있어 여쭙겠습니다. 용서해주세요 :)

2번 질의내용에서 궁금한 것이 있습니다. USD 기준으로 급격히 늘어나버린 BTC 잔액이라고 하셨는데요. 갑자기 USD가 급증하였으니, 빗피가 지불능력을 상실하였을 것이다 라는 것이 내용의 요지인듯합니다. 이상황을 다시 제 나름대로 정리해보겠습니다.

위의 일련 과정 중 어떤 부분에서 빗피의 지불능력이 의심받게 되는 것인지요?

감사합니다 :)

테더와 관련된 빗피의 리스크는 심플하게 말하면 코인 거래량의 대부분이 paired 된 테더 자체가 허위발행분일 경우, 또는 달러랑 페그된게 아닌 그냥 허상의 코인일 경우, "지금 비코가격은 달러가치가 전혀 없는 허상의 버블가격이 된다" 입니다. 거래소에서 매수-매도자를 중개하는것과는 전혀 다른 차원의 리스크입니다. 이 리스크가 한순간에 시장을 휩쓸면 사람들은 너도나도 빗피의 코인을 출금하려고 들겠죠. 코인 출금을 허락해도, 다 막아버려도, 빗피는 이래저래 거래소 중단 말고는 이 위기를 피할 길이 없는 시나리오가 발생할수도 있다는... 하지만 밝혀진 근거는 전~~~~혀 없는 그저 뇌피셜일 뿐입니다.

관련된 뇌피셜을 잘 정리한 기사가 있는데요, 시간되면 한번 읽어보세요^^

http://www.trustnodes.com/2017/11/17/tether-bitfinex-new-mt-gox

와우 잘읽었습니다 좋은의견 감사합니다

1, 3, 4, 5 저의 포스팅을 보시면 답이 나오네요. https://steemit.com/kr/@dksd93/6rzgvu

상당히 혼란스런 시기에 잘 풀어주시네요

지금까지 혁신적인 통화 혁명으로만 생각했던 암호화화폐도 현재통화의 지배에서 벗어나지 못하고 있음을 깨닫게 해주는 글이었습니다.

이제 갓태어난 암호화화폐가 이런 약점들을 딛고 더욱 발전하여 평등하고 투명한 세상에 기여하길 바랍니다.

좋은글 잘 읽었습니다.

그런데 한가지 질문이 있습니다.

비트코인을 위완화로 환전이 불가능해서 한화로 환전하기 위한 수단으로 국내 거래소가 이용되었고, 그로인해 김프가 발생했다고 말씀하신 것 같은데요.

해외거래소에서 국내 거래소로 비트코인을 입금 한 뒤 한화로 출금을 해갔다면, 한국 거래소에서는 '매도' 가 이루어졌다는 건데 어떻게 김프가 생기는 원인이 되었을 거라 생각하시는지요?

어디까지나 가설입니다만, 다음과 같은 순서로 이루어졌을 겁니다.

한국시장은 초기부터 코인 수요가 많아서 김프가 잘 붙는 시장이였습니다. 제 기억에 작년 한해동안 역프가 붙었던적은 몇번 없었고 대부분은 김프였던걸로 기억됩니다. 그 말은 코인 공급이 많아도 이걸 스폰지처럼 빨아들이는 대기수요가 꾸역꾸역 늘어나는 상황이였죠.

이 김프를 활용한 어마어마한 환치기 네트워크가 활발하게 사업을 합니다. 해외 거래소 매입분 뿐 아니라 직거래로 매입하는 코인들도 어마어마하겠죠. 이런 코인들이 그들 프리미엄 붙여서 국내 거래소로 유통합니다. 국내의 높은 투기수요는 이걸 꾸역꾸역 소화합니다.

프리미엄 붙은 코인 유입 -> 스폰치처럼 흡수 -> 다시 또 프리미엄 붙은 코인 유입 -> 스폰지처럼 계속 흡수 ... 이렇게 프리미엄 붙은 코인이 계속 돌다보니 김프가 기하급수적으로 늘수밖에 없죠. 100원하던걸 200원 붙여 매도해도 팔리고, 이걸 또 300원에 붙여 매도해도 또 팔리고... 국내의 어마어마한 수요가 있기에 가능한 시나리오 입니다.

중요한건 이건데요, 외환거래법으로 양성적으로 한화를 빼가는건 쉽지가 않습니다. 다만 거래소들이 비실명 가상계좌로도 거래가 가능한 점, 그리고 화교 네트워크는 그 인구가 어마어마한 점을 활용해서 대규모 환치기 송금, 혹은 스와핑 거래가 이루어집니다. 즉, 국내 거래소에서 매도해서 한화로 뽑은걸 위안화로 환전해서 중국으로 송금하거나, 에스크로거래 마냥 실제 돈이 국경을 넘지는 않지만 중국과 한국에서의 통장에서 각각 위안화-한화가 입출금 되는 스와핑 거래죠.

즉, 정리하면, 국내로 코인이 대량 반입되도 어차피 코인 가격은 소폭 하락하는데 그칩니다. 그걸 저점매수하는 어마어마한 투기세력이 존재하기 때문이죠. 이미 프리미엄 붙어서 들여온 코인을 투기세력이 스폰지처럼 흡수하다 보니 김프가 급격하게 늘어나는 구조가 된겁니다... 다시한번 강조하지만 개인적인 의견일 뿐입니다^^

보는 시각의 차이인데요,, 김프는 파는 사람이 붙이는게 아니라 사는 사람이 붙이는거라고 봐요. 사는 사람이 없고 파는 사람만 많으면(혹은 파는 코인만 많으면) 어제같은 하락장이 발생하는거고 그 반대의 경우엔 김프같은 현상이 발생하는 거 아닐까요?

하지만 암호화폐 제 2세기가 시작되는건 정말 맞는거 같애요. 그리고 중국은 정부와 암호화폐주요세력간의 피안나는(제발...그러기를) 싸움을 벌이고 있는거 같네요.

You're so nice for commenting on this post. For that, I gave you a vote!

Thank you so much!!!

우와 감탄하고 갑니다

정말 좋은 글이네요.

현지 p2p거래소라니.. 저는 조금 무서워요 ㅋㅋㅋ

great

한국 김프의 정체가 역시나 타국들의 자금 세탁 때문으로 보시는군요.

더불어 POW 보단 POS 코인에 주목해야 하겠고, 존버는 힘들어지겠네요.

잘 읽었습니다. 리스팀 해가도 될까요?

어디까지나 개인적인 뇌피셜일 뿐입니다..^^ 네 물론입니다. 감사합니다 :)

안녕하세요~ 자세하고 쉬운 분석글 잘 보았습니다. 몇가지 의문점이 있어 댓글 남깁니다. 추가 설명 가능하시다면 부탁드리겠습니다 :)

저도 아직 암호화폐 시장을 배우는 단계에서, 정성스러운 분석글을 만나 많은 생각을 해볼 수 있었습니다. 감사합니다 :)