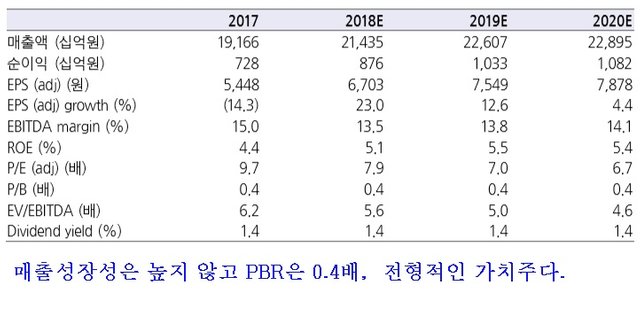

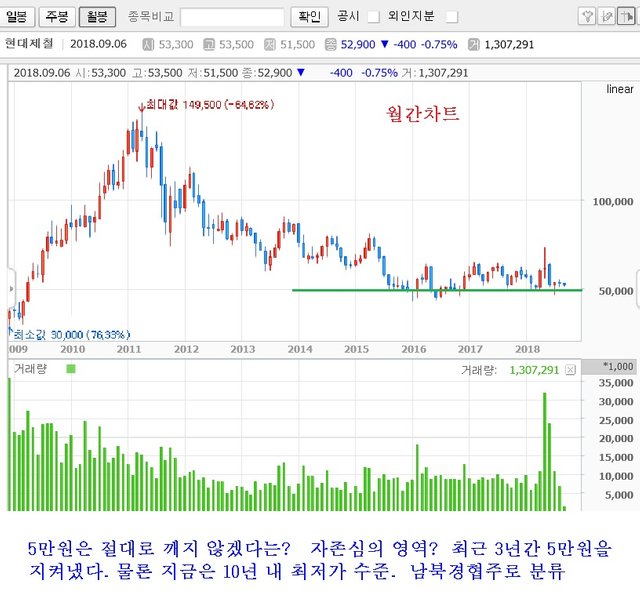

<종목> 현대제철 -- 전형적인 가치주

가치주는 PBR이 낮은 주식을 지칭한다.

PBR이 1 이하에서 거래된다면 이는 그기업의 자산가치보다 헐값에 거래되는 것이다.

현대제철은 PBR이 0.4 배에 거래된다.

이는 현대제철 순자산가치가 100원이라면 40원에 거래되는 것을 의미한다.

순자산가치는 곧 자기자본 가치다.

회사가 망했을 경우 부채를 변제하고 남는 돈이 순자산이다.

이 돈을 주주들이 나눠갖는 다면 100원이 된다는 것이다.

지금 40원에 거래되니깐 60원이 이득?

그러나 이는 청산가치 차원에서 이야기일 뿐이다.

암튼 가치주는 PBR이 1 보다 낮은 주식을 의미한다고 이해하자.

이런 주식은 언제 사야 할까?

가치주는 성장의 시대에 관심을 끈다.

모두가 성장하니깐 '성장성' 지표가 별로 인기가 없다.

대신 가치가 저평가된 주식을 찾게 된다.

그런데 지금은 저성장 시대라서 가치주에 눈을 돌리지 않는다.

오로지 성장주만 쫒아 다닌다.

시장에 성장주에 브레이크를 당길 때 그 사이를 비집고 가끔씩 이런 가치주가 빛을 발하기도 한다.

요즘 현대차가 오르고 있다.

현대차 역시 전형적인 가치주.

올해 상저고의 이익 패턴 기대:

동사의 3Q18 실적은 스프레드 확대가 비수기 고정비 증가를 상쇄는 형태가 될 것으로 예상된다. 판재류는 후판 및 일반 냉연 가격 인상 이, 봉형강류는 철근과 H형강의 가격 상승이 각각 전분기대비 스프레드 개선을 담보 할 것이다. 최근 국내 스크랩 가격 상승이 동시에 나타나고 있지만, 여전히 철근 유통 재고가 바닥 수준이기에 철근 가격에의 부담은 단기적으로 크지 않아 보인다.

4Q18은 성수기에 따른 고정비 절감 효과를 기대할 수 있기에, 올해 이익 패턴은 상저고의 흐름이 가할 것이다.

특수강 사업은 점차 궤도에 오를 것:

동사의 특수강 설비 증설 규모는 capacity 100만 톤 으로, 봉강 60만 톤과 선재 40만 톤으로 형성되었다. 올해 상반기 기준 동사의 특수강 생산량은 31.4만톤으로, 대부분 봉강제품이었다. 그나, 동사의 선재를 원재료로 사 용할 자회사 현대종합특수강이 지난 7월말 1,380억 원을 투자여 선재 가공설비를 증설기로 결정한 것은, 추후 동사의 선재 가동률 상승이 본격화될 수 있음을 의미 한다. 따라서, 현재 적자를 기록 중인 동사의 특수강 사업은 내년 BEP 가성이 높아 졌다고 볼 수 있다.

BUY 투자의견 유지:

제품가격 인상을 통해 동사의 올해 실적은 상저고의 이익 패턴 이 기대되는 한편, 특수강 사업의 가동률 상승은 내년 이익 증가를 일정 부분 담보한 다. 이를 반영한 동사의 2019년 ROE는 5.5%로, P/B 0.38배에 거래 중인 현 주가는 결 코 부담스럽지 않다. 여전히 국내 경쟁사와의 valuation gap에 기인한 투자 전략이 선 호되지만, 견고한 ROE 흐름에 기반여 동사에 대해 BUY 투자의견을 유지한다. (삼성)