4부: 한국 증시 3부 복기

4부: 증시12국면 체크리스트

한국 증시 3부 복기

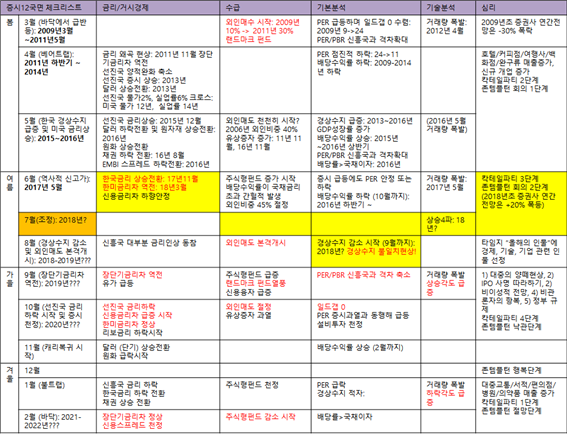

한국 증시 3기는 2009년부터 시작하는 것으로 정의하였다. 여기서 부터는 실전이다. 증시12국면을 따라가며 각 국면의 특징과 전조현상 등을 한 번 더 보고 향후 어떻게 될 것인지 조심스럽게 살펴보자.

봄 국면 3월 (바닥에서 급반등하며 바닥 탈출): 2009년 3월 ~ 2011년 5월

언제나 바닥을 만들고 새로운 증시 주기를 만드는 주체는 외국인이라고 했다. 한국 증시 3기 역시 외국인이 만들었다. 2009년부터 매수하기 시작해 당시 10%의 한국 증시 비중을 2011년 30%까지 끌어 올린다. 증시 급등에 따라 PER도 24까지 급등하며 일드갭이 0에 수렴한다. 재미있는 것은 2009년 1월 증권사의 연간 전망은 2008년 대비 무려 –30% 하락 전망이었다. 2009년에 또 폭락할 것이라 본 것으로 이는 2008년의 공포를 그대로 반영한 것이다. 그러나 이러한 증권사의 전망을 비웃기라도 하듯 미스터마켓은 2009년 증시를 급등시키며 새로운 증시 3기를 출발시켰다.

봄 국면 4월 (베어트랩): 2011~2014년

마찬가지로 금리 왜곡 현상이 나타났다. 장단기 금리차 역전 현상이 2011년 11월 발생하였다. 그러나 봄 국면의 금리 왜곡 현상은 찻잔의 태풍에 불과하고 본격적인 금융위기의 전조현상이 아니라고 여러 번 강조하였다.

미국은 강력한 양적완화와 달러 강세 전환에 힘입어 2013년부터 미국 증시는 역사적 신고가를 기록하며 먼저 대세상승을 시작했다. 미국의 물가 2%와 실업률 6% 크로스는 각각 2012년, 2014년 발생한다. 미국은 전 세계에서 유일하게 경기 호황국면으로 진입한다. 양적완화도 축소하기 시작한다.

한국 증시 역시 경상수지가 2013년부터 증가하기 시작해 PER이 11까지 급락하고 일드갭이 증가하였다. 마찬가지로 배당수익률도 2014년까지 하락을 유지한다.

봄 국면 5월 (한국 경상수지 급증 및 미국 금리 상승): 2015~2016년

4월 국면의 침체를 벗어나 증시가 상승을 준비하는 지점이 5월 국면이라고 했다. 경상수지는 4월 국면에 이어 2016년까지 한국 역사상 최대로 증가한다. 미국은 2015년 12월 금리를 상승하기 시작한다. 반면 달러는 2016년부터 약세로 전환하면서 원자재가 급등하기 시작한다. 모든 자산이 톱니바퀴 굴러가듯 시나리오대로 움직인다. 외인의 신흥국 매수가 본격화 되었다. 신흥국 증시도 상승을 위한 분위기 조성을 시작한다. EMBI 스프레드도 2016년 하락으로 전환하며 모든 지표가 신흥국 증시 상승을 예고했다. 베트남은 2016년부터 전고점을 돌파하였다. 브라질, 멕시코, 인도, 인도네시아, 필리핀, 태국, 대만, 터키는 2017년 상반기에 역사적 전고점을 돌파하였다. 중국, 러시아, 말레이지아는 하락추세를 마감하고 상승추세로 전환하였다.

Mr. Copper라고 할 정도로 구리는 경기를 나타내는 지표이다. 역사적으로 구리가 상승으로 추세 전환이 된 시점은 2003년, 2009년, 그리고 2016년이며, 구리가 상승추세를 멈추기 시작한 시점은 2007년, 2011년 이다. 구리의 추세는 어김없이 경기순환과 주식시장의 추세와 일치하며, 특히 금속 화학 건설 등의 소재 산업재로 구성된 경기민감 업종의 상승의 원동력이다. 아래와 같이 2016년 11월부터 구리는 한 달 만에 상승 추세로 전환되었으며, 2010년대 들어 신규 구리광산이 거의 없고 중국의 금속산업 구조조정에 따라 당분간 공급 과잉 징조가 보이지 않아 추세적인 상승이 기대 된다. 철강 비철 등 금속 가격 상승에 힘입어 관련 업종의 상승을 촉발하였다. 특히 대형주 POSCO가 2007년 역사적 고점 이후 10년간 하락세에서 고전하다가 2017년에 상승으로 추세가 전환된 점은 시사하는 바가 크다.

여름 국면 6월 (역사적 신고가 기록): 2017년 5월부터 2018년 3월

코스피는 2017년 5월 역사적 신고가를 기록하면서 대세상승으로 추세가 전환된다. 한국 정부도 미국을 추종해 2017년 11월부터 금리를 상승한다. 그러나 미국은 금리를 추가 상승하면서 2018년 3월 한미 금리차 역전현상이 발생한다. 이는 매우 중요한 강세장의 전조현상이다. 외국인은 아직 매도를 시작하지 않고 증시 3기에서는 6월까지 지속 매수하여 비중을 무려 45%까지 늘린다. 배당수익률도 2016년 하반기부터 하락하는 추세이다.

여기서부터는 현재를 포함한 향후 전망이다.

여름 국면 7월 (조정 구간): 2018년 현재 ~

상승 4파에 해당되는 구간으로 마지막 꽂을 피울 상승 5파 전 조정 장세라고 했다. 2018년 4월부터 단기 조정구간에 접어들었으며 소형주가 대형주보다 수익률이 좋은 구간이다. 재미있는 것은 2018년 1월 증권사의 연간 전망은 2017년 대비 +20% 가량 상승이었다. 사실상 2017년과 같은 폭등 장세가 이어진다고 본 것인데 심술궂은 미스터마켓이 이를 그대로 둘리가 없다.

일반적으로 달러에 따른 미국-신흥국 증시의 관계를 정의할 수 있다. 1) 달러급등+미증시급락은 금융위기 상황으로 달러표시채권으로 자금이 이동한 것을 의미한다. 2) 달러하락+미증시상승은 미국 및 신흥국증시로 분산해 이동한 것을 의미한다. 3) 달러강세+미증시상승은 신흥국 증시 투자가 중단되고 미국증시로 자금이 쏠리고 있다는 의미이다. 4) 달러하락+미증시정체는 미국 보다는 신흥국으로 투자가 집중된다는 의미이다. 2008년 같은 금융위기는 1번의 모습이고, 2009년은 2번의 모습이다. 2013~2015년은 3번의 모습이며, 2017년은 4번의 모습이다.

달러 강세 구간에서는 신흥국 증시에 외국인 매수가 몰리지 못한다. 일반적으로 안전자산을 선호하는 2008년과 같은 금융위기 또는 미국의 양적완화 중지와 금리 인상 기대감으로 달러강세가 발생한다. 2013년 미국 증시의 대세 상승이 시작하였고, 신흥국 증시 역시 이를 추종할 것으로 기대하였으나, 2014년 달러의 초강세로 말미암아 신흥국 증시는 소외된다. 2014년 달러강세는 연준의 금리인상 기대감으로 증폭되었고, 미국 대선에 맞춰 2016년 또 한번 강세를 보인다. 그러나 2017년부터 달러는 약세를 보이며, 이는 정확히 신흥국 증시의 상승과 일치한다.

여름 국면 8월 (경상수지 감소 및 외인매도 본격 개시): 2018년 하반기 또는 2019년 초 전망

경상수지는 증가폭이 줄기 시작했다. 외인 매도는 아직 본격화 되지 않았기 때문에 매매 추세를 정기적으로 살펴볼 필요가 있다. 아직 Fragile 5 신흥국의 통화위기가 멈추지 않아 언제가 될지는 모르겠지만 신흥국 대부분이 금리인상에 동참할 것이다.

가을 국면 9월 (장단기 금리차 역전): 2019년 전망

장단기 금리차가 역전되고 유가가 급등할 것이다. 랜드마크 펀드가 나올 가능성이 크다. 상승각도가 가파르게 된다.

가을 국면 10월 (선진국 금리 하락 시작 및 증시 천정): 2020년 전망

가장 중요한 국면이라고 했다. 미국이 선제적으로 금리를 하락할 것이며 이에 따라 한미 금리차가 정상화 될 것이다. 신용 금리차는 급증할 것이며, 리보금리는 하락하기 시작할 것이다. 외인 매도는 거칠어지고 일드갭은 0에 수렴할 것이다. 주식박사들이 주위에 난무할 것이다.

겨울 국면 1~2월 (바닥): 2020~2021년 어딘가로 전망

1월 국면의 공포 국면이 지속되는 구간이다. 지금으로서는 알 수 없는 영역이다.

마찬가지로 아래 체크리스트 표 한 장으로 단순화 하며 변화를 추적해 나가야 할 것이다.

blog.naver.com/mktgguy