Postmortem - Strategischer Ansatz 2019

Wie bereits im letzten Artikel beiläufig erwähnt, war ich in diesem Jahr im Aktienmarkt eher ein wenig bärisch eingestellt. Dabei stellte sich aber heraus, dass ich mit dieser Einschätzung völlig falsch gelegen habe. Was für ein Glück also, dass ich nicht nur auf meinen Bauch höre, sondern auch den Kopf nutze und eben auch in der vermeidlichen Krise fröhlich weiter investiere.

Da es auf der anderen Seite aber auch dumm ist nicht auf seinen Bauch zu hören, habe ich eben nur meine Strategie ein wenig angepasst. Statt einmalig vor dem vermeidlichen Crash zu kaufen, kaufe ich den größten Teil der Aktien eben über Sparpläne ein. Somit kaufe ich jeden Monat ein wenig mehr und nehme aus dem Kauf das Risiko des Timing heraus. Stürzt dann der Aktienmarkt in ein paar Monate ein, nehme ich danach günstigere Kurse mit. Irre ich mich und er steigt, so profitiere ich ebenfalls davon.

Die Meinungen zum Thema „Sparpläne“ gehen sehr weit auseinander. Der damit verbundene Cost Average Effect steht regelmäßig in Studien in der Kritik, da sich langfristig kaum irgendwelche Effekte nachweisen lassen. Im Gegenteil rangieren die Leute mit solchen Sparplänen meist am unteren Ende der Profitskala. Trotzdem bin ich eben ein großer Fan davon. Ist das nicht Irrsinn?

Nur wenn man versucht es objektiv zu betrachten und sich eben bewusst ist, dass ein Sparplan natürlich bei steigenden Kursen eher nachteilig auswirkt. Klar, wenn ich weiß, dass die Kurse steigen, ist es besser sich gleich günstig einzukaufen. Da statistisch die Kurse steigen, wäre es also nicht verkehrt einfach mutig zu sein. Soweit aber eben nur die Theorie.

In diesem Fall habe ich aber innerlich auf fallende Kurse spekuliert. Da wäre es dumm gewesen alles auf einmal rein zu gehen. Wären die Kurse gefallen oder wenigstens gleich geblieben, wäre es vorteilhaft gewesen. In jedem Fall aber eben besser als einfach nur von der Seitenlinie zuzusehen und auf den Crash zu warten.

Sparpläne setzen voraus, dass man kleine Summen kauft als man es bei einer großen Charge tun würde. Dadurch verliert das Thema an Emotionalität und es ist einfacher einen Automatismus zu etablieren. Statt sich ständig den Kopf zu zerbrechen, ob man nun kauft oder nicht und wenn ja wann... kaufe ich einfach Stumpf nach einem Fahrplan. Jeden Monat die gleiche Summe.

Ob ich nun Profite verpasse oder nicht interessiert mich nicht. Ich kann auf diese Weise Nachts gut schlafen! Das bedeutet mir wesentlich mehr. Und ich überwinde damit auch das Bauchgefühl und investiere in einem Markt herein, den ich als ungünstig ansehe.

Darüber hinaus bin ich eben primär immer noch Lohnarbeiter und bekomme entsprechend jeden Monat Geld aufs Konto. Was läge da also näher als eben einen monatlichen Turnus anzustreben. Ansonsten müsste ich erst etliche Monate sparen, bevor ich dann in eine größere Charge gehe. Doch wie sieht es mit Gebühren aus?

Tatsächlich nicht so günstig wie es einen die Händler versuchen zu suggerieren. Üblicherweise wird ein prozentualer Betrag von 1-2% fällig. Ziehe ich die Dividende von den Gebühren ab, komme ich gerade einmal auf 71%, die ich wieder rein habe. Dies ist eben geschuldet, dass durch mehrere kleine Nachkäufe eben auch nicht die Dividende sofort auf dem Zielwert liegt, sondern erst nach und nach zum tragen kommt. Spätestens im 2. Quartal werde ich aber die Gebühren künftig kostendeckend haben und gleichzeitig die Gebühren wieder rein haben.

Zusätzlich erlaubt mir der Sparplan eben auch wesentlich breiter in den Markt einzusteigen als ich es bei Einzelkäufen tun würde. Statt nur ein paar Aktien zu kaufen, habe ich Sparpläne auf Disney, Coca Cola, Texas Instruments, Johnson & Johnson, Proctor & Gamble, sowie einen ETF laufen. Würde ich all dies in verschiedenen Chargen zu akzeptabelen Gebühren kaufen (sehe ich mal von den <1€ Tradern die im letzten Jahr aufgekommen sind ab), wäre das schon ein ordentlicher Batzen oder eben höhere Gebühren.

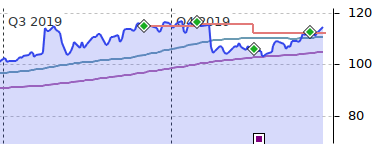

Blicke ich auf die Sparpläne haben sie sich allesamt gelohnt, da der Einstandspreis stets immer noch unter dem aktuellen Kurs rangiert. Zwar wäre es besser gewesen direkt zu kaufen, aber nochmal: Meine Wette sah anders aus. So erfreue ich mich, aber eben doch an Kursgewinnen. Lediglich Texas Instruments ist neutral, da ich erst vor wenigen Monaten mit einem Sparplan angefangen habe und es einen drastischen Kurssturz gab.

Genau hier spielt sich ein Mini-Crash ab. Ich kaufe zu höheren Kosten, der Kurs gibt ordentlich nach und ich kaufe günstiger ein. Wie sehr hätte es mich geärgert, wenn ich eine große Charge gekauft hätte und direkt danach der Kurs nach unten gegangen wäre. Unabhängig davon, wo er jetzt steht.

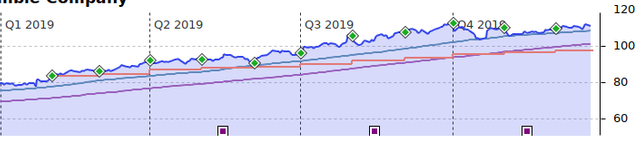

Ein eher ungünstiger Kauf sieht man bei Proctor & Gamble. Hier lief der Kurs extrem gut nach oben, womit jeden Monat der Einstandspreis leicht weiter nach oben gezogen wird. Tja, Pech. Trotzdem eben Dividende und gleichzeitig die Freude darüber, dass der Kurs angestiegen ist.

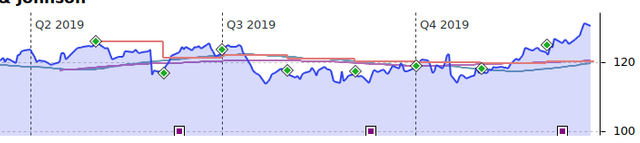

Wesentlich uneindeutiger ist dies hier schon bei Johnson & Johnson. Statt auf einer geraden Linien nach oben zu laufen, war das Jahr sehr turbulent. Zahlreiche Gerichtsprozesse belasteten das Geschäft und führten immer wieder zu stark Kursfällen. Hätte ich zum ersten Zeitpunkt gekauft, hätte das Ergebnis wesentlich weniger Spaß gemacht.

So kaufte ich nur ein paar Mal teuer und nutze die niedrigen Kurs für ein Einkaufen aus. Durch den jüngsten Kursanstieg nehm ich somit einen ordentlichen Gewinn mit. Anders wäre sonst der Einstandspreis signifikant höher gewesen.

Dies als ein paar Beispiele für ein paar der Sparpläne. Ich glaube das Prinzip dahinter wird klar. In jedem Fall lief das letzte Jahr (man sollte den Abend nicht vor dem Morgen loben...) bisher extrem gut und es wäre schmerzhaft gewesen nicht drin gewesen zu sein. Gegen den eigenen Bauch zu agieren, erscheint viele Menschen fragwürdig, aber ich folge hier einfach nur meinem Notfallprotokoll für eine Zeit in der ich mit einem Crash rechne.

Wie sieht es nun also für 2020 aus? Ich bin optimistischer als 2019, allerdings bin ich im Bauch immer noch bärisch eingestellt. Die Sparpläne laufen also ganz normal erst einmal weiter bis mindestens zu der Höhe in der ich eine normale Charge gekauft hätte. Erst dann werde ich darüber nachdenken, ob ich sie weiter laufen lasse oder eben abbreche und die Aktien einlagere.

Im Fall von Coca Cola lege ich sogar noch ein wenig drauf und erhöhe die Sparquote, da ich etwas zusätzliches Geld dort anlegen werde und ich somit das Ziel schneller erreiche. Gerade dadurch, dass der Cost Average Effect dort auf Grund der Laufzeit bereits schwächer wird, traue ich mich auch mit mehr ran.

Trotzdem weiß ich bereits jetzt, dass ich einen Teil der Sparpläne 2019 runterfahren werde und ein wenig mehr in die Kriegskasse ansammeln werde, damit es im Falle eines echten Crashs ein wenig Reserve gibt. Ein Teil wird aber in jedem Fall weiter laufen. Zudem plane ich bereits jetzt den Zukauf einigen Aktienpakete ein, die bereits längere Zeit strategisch anstehen und im Rahmen des Rebalancing sinnvoll sind. Ja, sogar Zukauf in der vermeidlichen Krise ;)

So simple lief meine Strategie für 2019 ab und genauso einfach wird sie auch 2020 ablaufen. Als Buy & Hold-Anleger geht es mir vor allem darum mit wenig Aufwand, Nachts vernünftig zu schlafen können. Mission accomplished.

Weder Strategie, noch Titel sind als Empfehlung zu verstehen. Ich gebe hier nur mein Vorgehen zur Protokoll um meine Gedankengänge und Entscheidungen als Inspiration zu geben. Dies muss weder für die Zukunft funktionieren, noch zu Eurer Strategie passen

Wie sieht es für Euch aus? Seit ihr bullisch für 2020? Habt ihr irgendwelche Lektionen im letzten Jahr über Eure Strategie gelernt? Ändert ihr etwas für 2020?

Du wurdest als Member von @investinthefutur gevotet! ---> Wer ist investinthefutur ?

Eine kleine Dividende a little bit !BEER

View or trade

BEER.Hey @gammastern, here is a little bit of

BEERfrom @investinthefutur for you. Enjoy it!