시장은 공포에서 탐욕으로 흐른다.

"투자자들은 흥분과 비용이 투자의 적임을 기억해야 한다. 그리고 시장에 들어갈 시점과 나올 시점을 잡고 싶은 투자자라면, 다른 이들이 탐욕을 부릴 때 공포심을 지니고, 다른 이들이 공포에 떨 때 탐욕을 가지려고 노력해야 한다." - 워런 버핏

탐욕과 공포

시장이 매력적인 점 중 하나는 투자자들의 심리를 탐욕에서 공포로, 또 공포에서 탐욕으로 순식간에 움직이게 만든다는 것이다.

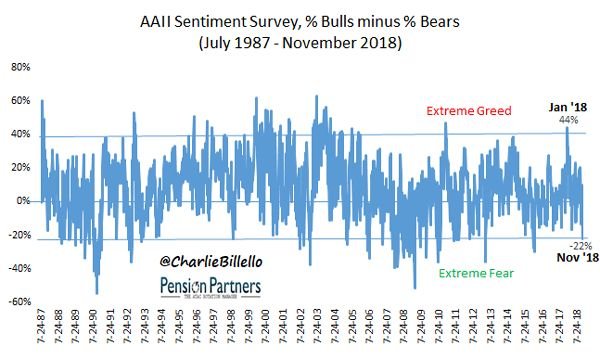

올해가 시작할 때부터 투자자들은 엄청난 탐욕을 부렸다. 그렇다고 뭐라 할 사람은 아무도 없다. S&P 500은 9년 연속 강세장을 이어갔고, 연간 3% 이상 하락한 해는 한차례도 없었다. 당시 AAII의 투자자 설문조사에서도 강세 심리가 약세 심리보다 44%나 높았다. 1987년 이후 모든 설문조사 중 상위 5% 안에 들 정도로 투자자 심리는 낙관적이었다.

하지만 지금으로 돌아와보면 투자 심리는 180도 바뀌어 있다. S&P 500 지수가 10%의 조정을 보이면서 변동성도 커졌다. 최근 AAII 설문 조사에서는 약세 심리가 강세 심리보다 22% 높았다. 연초와는 반대로 모든 설문조사 중 하위 5% 안에 들 정도로 투자 심리가 비관적으로 돌아선 것이다.

그렇다면 시장에는 어떤 의미일까?

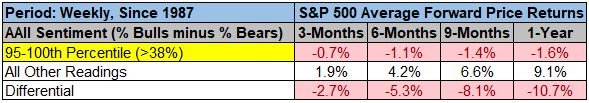

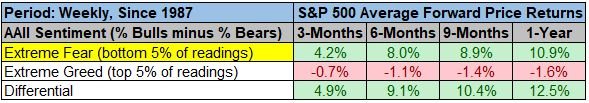

역사적으로 볼 때, 시장에서 탐욕이 극에 달할수록, 향후 수익률은 평균 이하가 되곤 했다. 항상 그랬던 것은 아니지만 대체로 그러했다. 아래 표에 나타난 것처럼, 주간 강세 심리가 약세 심리보다 38% 이상 높아 상위 5% 안에 들던 시점 이후 3개월, 6개월, 9개월 및 1년 수익률은 모두 마이너스(-)였다. 그 외의 기간들과의 차이도 큼을 알 수 있다.

아래 차트처럼, 실제로 연초 이후 현재까지의 상황도 그렇다. S&P 500 지수는 연초 대비 1.5% 하락한 상황이다.

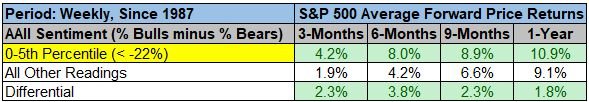

하지만 현재 시장에 극도의 공포가 자리 잡고 있는 가운데, 위와 반대의 상황이 벌어질 수 있다. 투자자들이 공포에 떨고 있을 때, 향후 수익률은 좋아지는 경향이 있기 때문이다. 아래 표에 나타난 것처럼, 향후 1년 동안 평균 이상의 결과를 낳곤 했다.

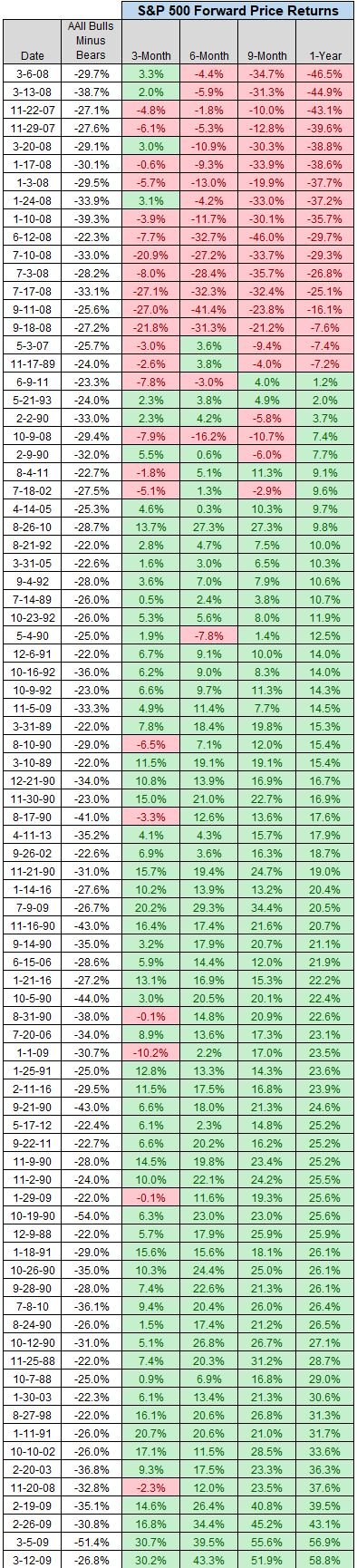

한데 항상 그랬던 것은 아니었다. 시장에서 항상이란 말은 없다. 2007년 말에서 2008년 동안 계속 투자 심리는 극도의 약세를 보였지만, 시장은 계속 하락세를 이어갔다. 하지만 2009년 저점 이후에는 극도의 약세 심리 이후 1년 동안 더 큰 수익률을 올렸다. 가장 최근 사례는 2016년 1월과 2월이었다.

(투자 심리의 약세 수준이 하위 5%였던 주간 이후 1년 수익률)

그렇다면 앞으로는 어찌 될까?

역사적 기록을 근거로 할 때, 극단의 탐욕보다는 극단의 공포 이후 수익률이 크게 좋아졌다고 말할 도리 밖에 없다. 간단히 과거에 비추어 반등할 확률이 더 높다는 말이다.

하지만 현재의 상황이 2007년 말과 비슷하다면 이 확률은 달라진다. 그렇게 된다면 앞으로 시장은 훨씬 더 큰 공포가 지배할 것이고, 상당한 하락을 각오해야 할 것이다.

자료 출처: Pension Partners, "From Greed to Fear"

dclickred

보클 도장 쾅!~

응원하고 갑니다~

감사합니다^^

늘 좋은 글 감사합니다.

저도 읽어주시고 댓글 달아주신데 감사드립니다^^