P2P 금융산업과 블록체인 #1

P2P 금융과 관련 블록체인 사업에 대해 다루어보려고 합니다.

먼저 이 포스팅에서는 P2P 금융에 대한 전반적인 용어 정리 및 동향을 정리해봤습니다.

P2P 금융

SNS를 활발히 사용하시는 분은 8퍼센트, Lendit, 피플펀드 라는 업체들을 광고를 통해 한번쯤은 접해보셨을 것입니다. 이들은 모두 P2P 금융을 주사업으로 하는 P2P Lending Platform 입니다. P2P 금융은 P2P loan, P2P lend, social lending, microfinance, microloans 등의 용어로도 통용되며 국내에서는 P2P 대출 이라고도 표현하기도 합니다. 그리고 대중의 자금을 모으는 크라우드펀딩의 한 종류로써 대출형 크라우드펀딩이라고 부르기도 합니다.

한국P2P금융협회에 따르면 P2P 금융은

온라인을 통해 대출-투자를 연결하는 핀테크 서비스

라고 정의하고 있습니다.

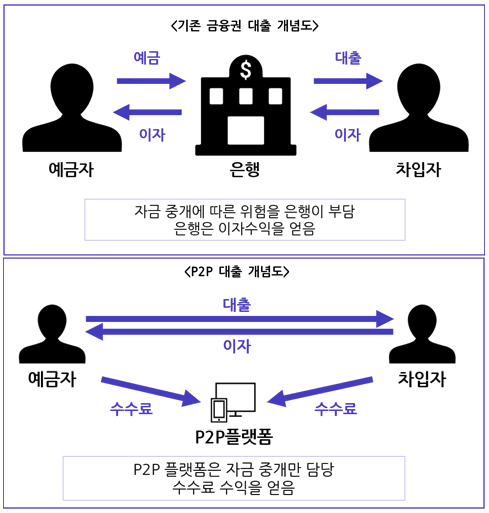

P2P 금융은 기존 대출 프로세스를 자동화하고, 접근성을 높여서 대출자와 투자자 모두 이용하기 편리하게 만들었습니다. 특히 비용을 최소화함으로써 낮은 금리로 대출이 가능하게 만듬과 동시에 투자자에게는 높은 수익을 제공하는 금융과 기술이 결합된 핀테크입니다.

기존 금융권 대출 개념도 & P2P 대출 개념도(출처 : 스타트업뱅크)

P2P 금융의 발전

P2P 금융은 2005년 영국의 Zopa에서 처음 시작되었습니다. 세계적으로 P2P 금융 시장은 점차 활성화되고 있는 추세이며 최근 몇년 간 해마다 50%-80% 성장했습니다. 현재 세계의 주요사업자는 Lending Club, Prosper, Zopa, Auxmoney 등이 있습니다. AMR(Advanced Market Research)에 따르면 세계 P2P Lending 시장은 2015년 약 26조에서 2022년에는 약 460조의 규모로 연평균 성장률 51.5%로 가파르게 성장할 것으로 예측됩니다.

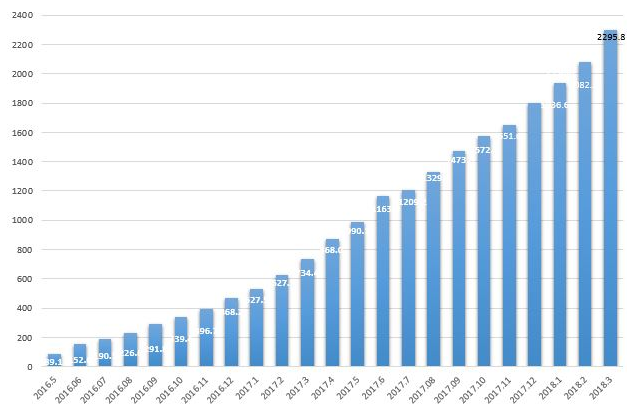

국내에서는 2006년 8월 머니옥션, 2007년 팝펀딩을 필두로 시작되었으나 2015년을 기점으로 8퍼센트, 렌딧 등 편의성과 사업성을 가다듬은 P2P 금융업체가 나타나며 본격적으로 성장했습니다. P2P 금융협회의 공시 기준 누적대출액규모가 2016년 6월 1525억원, 2017년 6월 1조원에 이어 2018년 2월 2조원을 돌파하는 가파른 성장세를 보이고 있습니다.

월간 P2P 대출 누적액(출처 : 한국P2P금융협회)

P2P 금융의 성장원인

- 합리적인 이자율

국내 P2P 금융은 국내신용평가 기준 신용등급 4-7등급에 이르는 대출 희망자의 니즈를 정확히 캐치하여 중금리 대출시장에서 성공적으로 안착했습니다. 제 1금융권에서는 금리가 5% 이내이지만 낮은 신용등급으로는 대출이 불가합니다. 반면 제 2금융권은 15-20% 이상의 고금리로 대출이 진행되기 때문에 6-15%에 이르는 P2P 금융의 이자율은 중금리 대출자에게 매우 매력적인 대안이었습니다. 실제로 8퍼센트에 따르면 초기 P2P 이용 고객 중 46%는 대출을 갈아타는 목적으로 고금리 대출에서 P2P 대출로 갈아탔다고 합니다.

- 새로운 소액 투자처로써의 급부상

또한 반대급부에서는 6-15%에 이르는 수익을 얻을 수 있기 때문에(물론 채무불이행에 따른 손실, 중개수수료가 포함될 경우 수익률은 더 낮아지게 됩니다) 새로운 소액 투자처를 찾는 투자자의 입장에서도 장점이 있습니다.

이렇듯 P2P 금융은 P2P 양쪽이 원하는 지점을 정확히 파고들었습니다.

- 사용 편의성

기존에 대출을 하기 위해서는 은행을 방문해 심사를 받고 여러 서류작업을 번거롭게 진행해야 합니다. 반면에 투자를 하기 위해서도 직접 발품을 팔아야 할 경우가 많았습니다. 반면 온라인 P2P 금융은 사용자의 편의성을 극대화해 접근성을 높였고 이 역시 성장의 원인이라 할 수 있습니다.

P2P 금융의 종류

P2P 금융은 대출자의 관점에서 크게 신용대출, 담보대출로 구분할 수 있으며 PF도 분류에 포함할 수 있습니다.

PF(Project Financing) - 회사가 아닌 프로젝트의 수익성을 기대하고 자금을 유통하는 방법

신용대출은 개인의 신용도로만 판단한 대출입니다. 따라서 각 개인의 신용을 파악하기 위한 근거가 필요하며 이는 개인의 현금흐름 및 소득유무, 재직유무, 신용평가사의 신용등급 등으로 종합적으로 판단됩니다. 그리고 그 결과에 따라 한도와 금리가 차등적으로 대출이 이루어집니다.

국내 신용정보 데이터는 KCB(코리아크레딧뷰로)와 나이스(NICE)가 양대산맥을 이루고 있습니다.

국내 개인신용을 대상으로 한 P2P 업체는 렌딧, 8퍼센트, 어니스트펀드, 팝펀딩, 펀다, 피플펀드, 줌펀드, 핀다 등이 있습니다.

담보대출은 대출하는 기관, 혹은 투자자가 인정하는 자산을 담보로 하는 대출입니다. 통상적으로 부동산을 가장 많이 활용하고 있으며 PF에서는 해당 프로젝트의 사업성 및 수익성을 담보로 대출이 진행될 수도 있습니다.

국내 담보대출을 대상으로 한 P2P 업체는 테라펀딩, 루프펀딩, 투게더앱스, 빌리, 펀딩플랫폼 등이 있습니다.

담보대출은 채무불이행에 따른 손실리스크가 작고 자금회수가 용이한 반면 담보를 소유해야 하기 때문에 대출자 수는 신용대출에 비해 적다고 할 수 있습니다. 그렇기 때문에 초기 P2P 금융의 투자자는 담보대출 쪽으로 많이 몰렸고 2017년 10월 기준으로도 담보대출사인 테라펀딩과 루프펀딩이 누적대출액 1, 2위를 차지하고 있습니다.

국내 P2P 금융사 및 동향

2017년 10월 기준 P2P 금융협회에 등록된 업체는 60여개에 이를만큼 그 수가 급격히 증가했습니다. 본 포스팅에서는 그 중 선도적인 몇 개의 P2P 금융사에 대해서만 간단히 소개해드리면서 동향을 파악해 보고자 합니다.

8퍼센트

국내 P2P 대출의 활성화에 기여했으며 개인대출, 소상공인대출을 비록해 주택담보대출까지 영역을 확장했습니다. 원금을 최대 50%까지 보장하는 안심펀드도 최초로 출시했습니다.

렌딧(Lendit)

렌딧의 대출 시스템은 보유하고 있는 자본에서 우선 대출을 해주고, 나중에 투자자를 모으는 선대출 구조입니다. 따라서 투자자는 채권형태로 대출자에게 투자하게 됩니다. 또한 자동투자시스템을 통해 적합한 대출자를 시스템이 효과적으로 선정하여 편의성을 높였습니다.

렌딧은 분산투자 포트폴리오 방식을 추구하는데 투자자 각각의 투자금을 분산하여 여러 대출자에게 나누는 방식입니다. 이는 신용대출의 채무불이행 리스크를 여러 투자자가 공유하여 손실률을 최소화할 수 있는 동시에 원 단위 절사방식의 세금 구조를 활용, 세금 비율을 크게 줄이는 효과를 가져옵니다.

피플펀드

피플펀드는 최초로 은행과의 협업을 통해 P2P 금융에 뛰어들었습니다. 피플펀드는 투자자 모집과 대출 중개 플랫폼 운영을 맡고, 전북은행은 실질적인 입금과 대출 계좌 관리를 맡는 형태입니다. 리스크를 헷지하기 위해 트렌치 투자상품을 만들었습니다.

트렌치 투자상품 - 여러 상품을 묶고 다시 구조화하는 금융기법으로 개인 자산을 모아 큰 규모의 자산으로 만듭니다. 이를 1, 2, 3순위 트렌치로 수익과 상환순위 간 트레이드오프를 조절해 선택할 수 있습니다.

최근에는 부동산 담보대출, DLS증권도 발행하면서 투자처를 확대하고 있습니다.

테라펀딩

테라펀딩은 국내 최초로 부동산을 담보로 한 P2P 금융 서비스입니다. 특히 중소형 건축자금대출(PF)만 취급하여 부동산 전문가들이 신청한 대출을 개인 소액 투자자들과 연결하고 있습니다. 테라펀딩은 중소형 건축주들이 기존 금융권의 대출 요건이나 승인 기간, 부대비용 등에 부담을 느껴 고금리 대출을 이용하고 있다는 점에 착안해 서비스를 하고 있습니다.

펀다

펀다는 자영업자를 대상으로 대출을 진행하는 P2P 금융 서비스를 하고 있습니다. 특히 대출 후에는 상점 POS의 매출 데이터를 실시간으로 모니터링하는 시스템을 자체 개발해 리스크를 관리하고 있습니다.

국내 P2P 금융 관련 법규

국내 초기 P2P 업체들은 마땅한 제도적 기준이 없어 금융감독기관의 가이드에 따라 대부업으로 등록이 필요했습니다. 하지만 주로 거래되는 이자율이나 대출 주체(개인 투자자)를 볼 때 흔히 인식하는 사채업, 사금융으로써의 대부업과는 거리가 있습니다. 피플펀드와 같이 은행과 협업하여 P2P대출을 은행의 부수 업무로 등록한 경우 대부업으로 등록 의무가 없는 사례가 생겼으나 그렇지 않을 경우 대부업으로 등록된 자회사 등을 거쳐 현금을 유통해야 하며 특히 P2P 투자로 얻은 수익에는 이자소득세율(15.4%)보다 훨씬 높은 대부업법상 소득세율(27.5%)이 적용되는 점은 투자자 입장에서 그리 달가운 점은 아닐 것입니다.

국내는 물론 세계에서도 P2P 금융이 관심을 받은 기간은 오래되지 않고 관련된 법안이 조금씩 논의되는 상황입니다. 게다가 P2P 금융 시장의 급속한 성장률을 관련 금융법안이 따라가지 못하고 있는 실정입니다. 그에 따라 관련 법안을 정비하고 국내에서 유사업종 간 경쟁을 넘어서 세계 P2P 시장의 진출 및 확장을 위해 불필요한 규제를 풀고 빠르게 대응해야한다는 의견도 지속적으로 나오고 있습니다.

문제점

최근 P2P 금융의 성장이 둔화세를 보이고 있다는 지적도 있습니다. 부실률과 연체율이 대폭 상승했기 때문입니다. P2P 금융협회는 30일-90일 채무불이행 시 '연체', 90일 이상 지연 시 '부실'로 간주하고 있습니다. 한국경제 기사에 따르면 연체료는 10월 부터 1% 이상으로, 연체율은 9월 2.99%에서 10월 6.01%로 폭등했습니다. 물론 P2P 금융은 원금 손실이 발생할 수 있는 여지가 있지만 채무자를 선별하는 기준과 방법이 조금 더 개선되어야 할 지점이 있는 것만은 분명합니다.

또한 P2P 금융을 하는 업체들을 믿고 투자를 한다는 것도 문제점이 될 소지가 있습니다. 중국 Ezubao의 사기행각 등 해외에서 이미 P2P 금융 회사가 투자금을 횡령하거나 부정 대출을 했다는 것은 많이 알려진 얘기입니다.

시장 전망

국내 P2P 금융 시장은 2015년부터 활성화되기 시작한 이례 빠르게 발전해오고 있습니다.

P2P 금융 업체들은 합리적인 이자율과 소득으로 기존 대출과 투자 시장의 틈새시장을 파고들었습니다. 그리고 대출시장의 채무불이행에 따른 위험성을 최소화하고자 여러 해법들을 개발해 고도화했습니다. 포트폴리오 분산투자나 트렌치 상품 등이 그 예라고 할 수 있습니다. 최근에는 투자 범위가 뮤지컬이나 팬미팅을 위한 이벤트까지 확장하는 등 상품을 다각화하고 있으며 이제는 오히려 P2P 상품으로 입점해 마케팅 효과를 보려는 시도도 생겨나고 있습니다.

중금리대출에 포커싱된 P2P 금융의 성공여부를 지켜보던 금융권들도 기관투자를 하거나 P2P 업체와의 협업을 통해 서서히 진입하고 있고 이 시장을 향한 관심도 점점 높아지고 있습니다.

현재 국내 P2P 금융은 투자원금 회수에 좀 더 유리한 부동산 담보대출(특히 PF)에 좀 더 많은 자금이 몰려 있습니다. 하지만 미국의 전체 P2P 금융 50조 시장 중 30조가 신용대출시장이라는 점을 감안할 때 신용대출 시장의 성장 가능성도 앞으로 더욱 기대된다고 볼 수 있습니다. 앞서 밝혔듯이 2022년까지 460조 규모로 연평균 51.5% 성장한다는 보고서도 감안할 때 P2P 금융시장은 당분간 지속적인 성장세가 기대된다고 볼 수 있습니다.

다음 글에서는 P2P 금융과 블록체인의 관계 및 블록체인을 서비스에 접목하려는 몇가지 사례를 연재해 보도록 하겠습니다.

첫글에서 블록체인에 대한 뭔가가 튀어나올 줄 알았지만 실패..

하지만 p2p 금용이 무엇인지에 대해 엄청자세하게 설명해줘서 좋은 글이고 다음 연재를 기대하고 팔로우합니다.

넵 좋게 봐주셔서 감사합니다~ p2p금융에 대해서 먼저 설명하려다보니 내용이 많아져서 2개로 나누게 되었어요! 다음 글에서 관련 블록체인 소개해볼게요!

i have over 33,000 followers https://steemit.com/@a-0-0