원화KRW는 어떻게 될까?

우리 나라 국고채금리가 3%이고 미국의 동일물 금리가 1%라고 가정해 봅시다

그리고 현물환율이 1$=₩1,000 입니다

이 경우, 천원을 우리나라 국채에 투자하면 1년뒤 내가 얻는 원리금합계는 1,030원이죠

그러면 같은 돈을 미국에 투자하면 어떻게 될까요?

일단, 천원을 미국돈 1달러로 바꿔야 합니다(=현물환율 적용) 그리고 미국채에 투자하면 1년뒤 내가 얻는 총금액은 1.01 달러가 되겠네요

문제는 이 다음부터입니다

내가 미국에서 얻는 수익금을 한국으로 가지고 오기위해 반드시 달러를 원화로 바꿔야 하는데 1년뒤 환율을 알 수가 없는 노릇입니다 그래서 금융시장에서는 투자 성과의 미래 불확실성을 제거하기 위해서 선물환율이라는 것을 만들어 적용하고 있습니다

현재 시장에서 적용되는 1년물 선물환율이 1$=₩1,030 이라고 하면 나는 현재시점에서 미국채에 투자하기 위해 현물환물로 달러를 매입하고 선물환율로 달러를 매도하는 스왑계약을 맺습니다

결과는?

위의 선물환율 조건으로 헤지를 했을 경우, 나는 미국채에 투자해서 1년뒤 1,040원의 수익을 얻게 됩니다

자, 동일한 돈 천원으로 한국에 투자하면 30원의 수익이 나는데, 미국에 투자하면 40원의 수익이 무위험으로 달성됩니다 환율변동에 전전긍긍할 것 없이 원/달러 스왑거래를 통해 어떤 위험도 없이, 미국에서 10원의 수익을 더 얻게 되죠

그러면, 그 후에 어떤 일이 발생할까요?

당연히 너도나도 한국에서 미국으로 투자가 몰리게 됩니다 가만히 앉아서 어떤 위험도 없이, 미국에서 10원을 더 버는데 같은 돈을 누가 한국에 투자하겠습니까?

이렇게 투자 수요가 미국채에 몰리면 미국채 가격상승으로 금리가 내리게 됩니다

아니면 1년뒤 달러매도 수요 폭주로 선물환율이 1,030 이하로 떨어지겠죠(달러값하락=원화값상승)

그래서 결국에는 국제자본 이동에 아무런 제약이 없다고 가정을 했을 때, 선물환율 1$=₩1,020 원으로 시장균형이 성립하게 됩니다

위의 조건이 모두 동일하고 자본이 자유로운 왕래로 1,020 에서 1년물 선물환율이 결정되면, 한국에서 투자하나 미국에서 투자하나 동일하게 수익금은 1,000원당 30원입니다

이 조건을 금융시장 전문용어로 무위험금리평형(Covered Interest rate Parity, CIP)이라고 합니다

이 CIP 상태에서는 국제금융시장 균형이 달성돼서 특정 나라에 집중적인 투기공격이 일어나지 않습니다

제가 CIP라는 어려운 용어를 먼저 설명드린 이유는 최근의 원화가치 이상급등과 관련있습니다

어제, 수요일 최종 서울환시 종가는 ₩1,123.30 이었습니다

그리고 이 수치가 화요일 1,114 까지 밀렸습니다(=원화급등)

어제, 전세계적으로 나타난 '트럼프트레이드 와해(=주식붕괴/채권급등)' 현상이 나타나기 이전까지 KRW의 가치상승은 우려할만한 수준이었죠

과연, 최근의 원화는 왜 강세였을까요?

우리나라가 그간 저평가 돼서 외국인들이 주식이고 채권이고 마구 들어와서, 헐값 쇼핑을 즐기고 있다,

우리나라 수출이 잘돼서 수출기업들이 벌어들인 막대한 달러가 풀렸다....

모두 맞는 말이지만, 근본을 따져보면, 앞서 말씀드린 '무위험금리평형'이 무너졌기 때문입니다

실제 금융시장에서 이뤄지는 이종통화간 베이시스 스왑거래는 좀 더 복잡합니다

다만, 간단히만 말씀드리면, 위에서 언급드린 선물환율과 현물환율간의 차이를 '스왑포인트'라고 하는데 이것이 마이너스값(=미래 원화 강세가 심화될 것으로 시장이 베팅)을 가지면, 외국인들이 달러를 갖고 우리나라에 투자했을 때, 무위험 차익을 얻게 됩니다

즉, 원/달러 스왑시장에서 마이너스 스왑포인트가 형성되면 달러로 원화에 투자했을 때, 무위험으로 무조건 수익을 얻게 됩니다

우리나라가 작년말부터 이 스왑포인트가 마이너스로 전환된 상태였습니다

그리고 미국3월 금리인상이후 예상을 깨고 전세계의 돈이 신흥국으로 몰리면서 Risk-on(=위험추구투자) 성향이 왕성하게 일어납니다

이머징 마켓 랠리 였던 거죠

그중에서도 원화KRW는 유독 랠리가 심했네요

위의 사진은 올해초부터 3월20일까지의 달러대비 환율로 각국통화의 가치증감을 보여줍니다

마이너스값이 클수록 달러대비 환율하락(=가치상승)했다는 의미입니다

원화가 '사연이 있는' 멕시코 페소 다음으로 세계2등했습니다 연초이후 달러 대비 7% 이상 급등했다는 말입니다

그러면 정말로 KRW는 장래가 촉망되는(=앞으로 막대한 성장이 기대되는) 신흥국 통화라서 외국인들이 줄서서 살려고 했던 것일까요?

다음의 그래프는 이런 물음에 생각할 거리를 던져줍니다

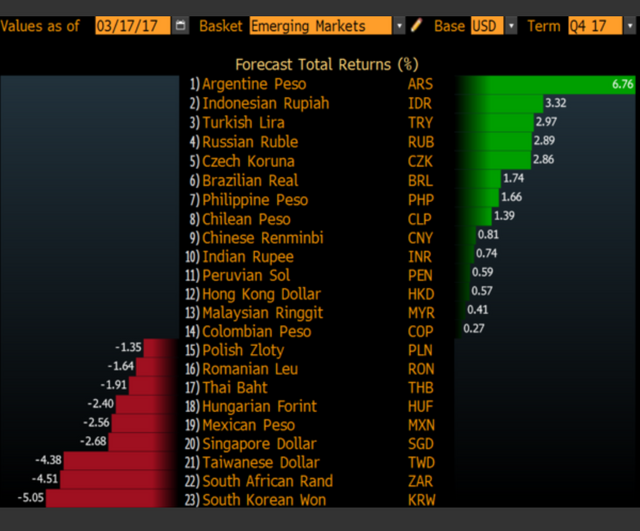

블룸버그 자료입니다 3월17일 기준으로, 올해 4분기에 달러대비 각 신흥국들 통화가 어떤 성과를 낼지 시뮬레이션 예측한 그래프입니다

파란색은 올 연말에 달러대비 상승이 예상되는 통화군들이고 빨간색은 반대로 달러대비 급락이 예상되는 통화들입니다

같은 아시아 통화로 인도네시아 루피아화가 2등입니다 중국 인민폐, 인도 루피, 홍콩달러 등이 파란색이네요

그런데 한국 원화는? 이런 꼴찌입니다

제일 가치 폭락할 통화로 KRW가 점쳐지고 있습니다

대만 달러가 꼴찌를 면하고 밑에서 3번째입니다

저 두 그래프로 유추할 수 있는 것은 KRW가, 스왑시장의 왜곡된 무위험 차익거래 환경 조성(=CIP가 단기적으로 깨짐)을 빌미로, 세계금융자본의 단기 집중 투기대상이 되었다는 사실입니다

외국인들의 원화에 대한 무위험 차익 투자를 가능하게 해준 마이너스 스왑포인트가 어떻게 성립된 것인지 물론 이유는 있습니다 설명은 중요치 않으니 생략하겠습니다

Fed 3월 금리인상이후 신흥국랠리가 있기 전에, 달러가 누린 무위험 수익의 본거지는 일본이었습니다

일본인들의 미국채투자를 위한 막대한 달러수요로 달러의 주 공급원이었던 미국은행들이 이종통화 베이시스 스왑계약을 통해 엔화기반 무위험 수익을 막대하게 거두었습니다 즉, 일본인들의 미국채 투자를 위한 막대한 달러 수요가 스왑시장에서 달러조달비용을 증가시킴으로써 달러공급을 맡은 미국은행들이 쉽게 돈을 벌었던 거죠

그러다가 터진 신흥국랠리는 해외의 달러자금이 일본과 같은 산업구조를 가진 한국/ 대만으로 방향을 트는 계기가 됩니다 한국/대만 모두 그간 자산스왑(=국내에서 해외로 투자를 위한 달러수요) 수요가 부채스왑(=해외에서 국내로 달러유입을 위한 수요)물량을 압도한 상태라, 스왑시장이 달러를 가진 투자자에 절대적으로 유리하게 조성돼 있었던 것입니다

21일 원/달러 환율이 1,110 선을 위협받을 정도로 외국인들의 투기공격이 극성을 띠자, 외환당국이 막판 개입한 것으로 보고 있습니다 당국의 하단방어 의지로 그날 종가가 1,120으로 지지 되었습니다

외국인들의 의도는 1,110 선을 무너뜨리면 자체적으로 KRW 추격매수가 일어날 거라고 기대한 거죠

원화가치의 절상 폭을 급등시키는 것이 의도였습니다 그래서 단기에 환차익과 스왑 프리미엄을 챙겨서 빠지는 것이었는데 21일에 당국이 나서서 막은 것으로 외환시장에서는 보고 있습니다

그간의 원화가치의 급등의 치열한 스토리가 어제 말씀드린 '트럼프트레이드 붕괴=시장의 RISK-OFF 심리 부활' 현상으로 갑자기 꺾였습니다

오늘 원화가 어떤 모습을 보여줄지 자못 기대됩니다

방금 장이 끝난 미국증시는 오늘 혼조세입니다

다우는 0.03% 하락했는데 S&P500은 은행주 하락을 기술주들이 방어해서 0.19%로 반등에 성공했네요

아직 목요일 트럼프케어 의회표결을 앞두고 시장이 희망을 버리지 않고 있다고 해석하고 있습니다

다만 안전자산 선호 심리는 여전합니다 10년 트레져리 금리가 2.39%까지 빠졌다가 2.40%를 현재 기록중입니다 얼마전까지 2.6%를 넘었던 금리입니다 그만큼 갑자기 채권수요가 늘었다는 의미죠

약달러에 유가는 계속 침체입니다

어젯밤 11시넘어서 발표된 미국원유 재고량이 예상(2백80만배럴)을 상당히 초과해서 4백95만배럴로 밝혀지자 브렌트유까지 한때 50달러선이 무너져서 세계시장을 긴장시켰네요

지금 WTI 48.04 이고 브렌트유(국제표준) 50.77 입니다

채권수익률 곡선(10년물장기금리에서 2년단기물 금리를 뺀 값)이 평탄화되면서 장기 인플레이션율 전망이 악화되고 있는데 거기에 저유가가 상황을 더 악화시키고 있습니다

이 분이 바로 부동산의 희망 닐 카시카리 미니애폴리스 지역연은 총재입니다

지난 3월 Fed 금리인상 결정에서 유일하게 금리인상 반대한 '싸나이'입니다

이 분은 집요하게 장기인플레이션율 상승에 회의론을 보이고 있고 금리인상이 미국경제성장을 저해한다고 주장하고 있습니다

최근 심각해지고 있는 미국채 일드커브 Flattening(=평탄화, 장단기 금리차가 축소되고 있다는 말, 시장에서 미래 물가상승이 분명하다고 확신할 경우 일드커브는 보통 수직화합니다)과 유가 하락만 놓고 보면 이분의 말이 맞아떨어지고 있는 것 같습니다

그리고 금은 Spot과 선물이 모두 1,250을 찍었다가 지금 다소 빠져서 $1,247.82(spot)를 형성하고 있네요

또 엔화는 간밤에 110.9까지 급등했다가 지금 111.29 정도로 약간 떨어졌네요(=달러약강세 전환)

유로도 $1.08까지 갔다가 1.079로 떨어졌습니다

스위스 프랑은 0.989 까지 치솟다가 진정돼서 지금 0.9917 입니다

파운드는 묘하네요 $1.244 까지 떨어졌다가 지금 $1.247 입니다

간밤에 영국 의회의사당 앞에서 테러가 있었던 것 아실 것입니다

금융시장이 전혀 반응하지 않았습니다

대단하네요

지금 트럼프 트레이드가 꺾이느냐 마냐의 기로에서 '웬 잡놈의 테러' 따위는 신경쓸 겨를이 없다는 시장의 냉혹한 메시지 일까요?

일단, 간밤에 24시간 거래되는 신흥국 통화중 싱가폴 달러/ 러시아 루블/ 타이 바트/ 남아공 랜드 등은 달러대비 환율상승(=가치하락) 했고 터키 리라와 멕시코 페소는 환율하락(=가치상승) 했습니다

원화의 방향이 궁금해지는 하루입니다

Thank you ^^

Thank you for reading.