Steemit Crypto Academy Season 4- Curso Dinámico para Principiantes – Semana 2 | Estrategia básica de trading utilizando el patrón Armónico AB=CD + Fibonacci por @sputnik1

Trading Armónico

Se entiende por trading armónico como una estrategia utilizada para encontrar puntos de alta posibilidad de cambios de tendencia en el precio de un activo. Esto se hace mediante el reconocimiento de patrones o ciclos en los mercados que se han repetido con regularidad en el pasado, por lo que se asume que se pueden volver a repetir en la actualidad. Entonces, lo que se busca con el trading armónicos es encontrar en el mercado patrones que den señales de que movimiento de precio histórico tiene altas probabilidades de volver a ocurrir y con base a eso planificar una estrategia de inversión.

Debemos recordar que cualquier análisis de mercado no está exento de fallas; nunca será totalmente seguro que un ciclo pueda volver a repetirse en la actualidad, pero la repetición histórica de patrones de movimiento en los mercados ha sido comprobada en diferentes ocasiones. Si nos entrenamos para identificar estos patrones correctamente, es posible aumentar nuestra posibilidades de hacer un análisis acertado con trading armónico.

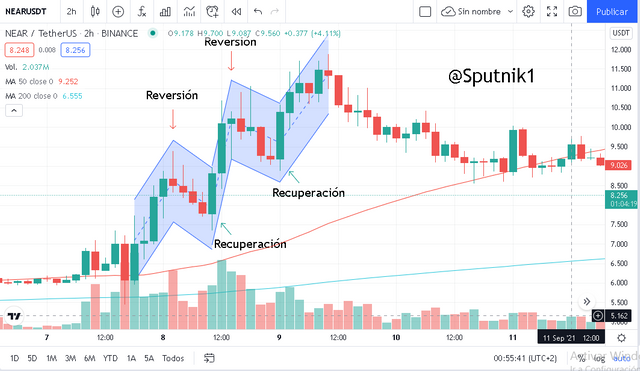

Entonces cabe preguntarse, ¿cómo se aplica el trading armónico? ¿Cómo identifico los ciclos para analizar el movimiento del mercado en la actualidad? Para poder aplicar correctamente esta estrategia, se debe tener muy presente que las oscilaciones del precios o sus distintos movimientos se relacionan entre sí, mostrando patrones que se repiten constantemente. La idea es observar dichas oscilaciones para entender cuándo es altamente probable que cambios en la dirección del precio esté a punto de suceder. Si se identifican correctamente, las operaciones tienen bastante probabilidades de ser exitosas. Es por ello que a esta estrategía se le llama trading armónico, porque los puntos de entrada y salida se ejecutan en armonía con el mercado. Veamos unos ejemplos:

Como vemos en la imagen anterior, existe un patrón que se repite en el movimiento ascendente que ocurrió recientemente el par NEAR/USDT. El patrón empieza con una reversión en la tendencia alcista, pero luego se recupera y sigue subiendo por encima de donde ocurrió la reversión. El patrón se repitió dos veces. Esto es un ejemplo de los beneficios que podríamos obtener si sabemos aplicar el trading armónico.

Patrón AB=CD

Es un patrón de trading armónico en el cual la oscilación AB tiene un recorrido muy parecidoal recorrido CD, el cual es posterior. Es útil en el sentido de que podemos reconocer cuando, después del recorrido AB, el CD pudiese estar por ocurrir. Podemos encontrar el patrón en cualquier tipo de mercado, independientemente de su condición y duración. Los cuatro movimientos clave son: A, B, C y D, uniéndose los cuatro puntos por movimientos ascendentes y descendentes, uno detrás del otro, los cuáles podemos usar para entrar en corto o en largo, según el momento en el que nos en encontremos. Lo que se busca es reconocer el patrón, y con base en eso predecir un ascenso o un descenso en el precio, el cual podemos aprovechar. Existen dos tipos patrones AB=CD:

1- AB=CB Alcista: Este patrón ocurre cuando el precio disminuye. Para identificar el patrón, debemos observar las variaciones en ese descenso, pues es probable que el movimiento del precio experimente ascensos para luego recuperar el movimiento anterior y seguir bajando. En este caso, el primero punto que debemos encontrar, el punto A, estará en el inicios del descenso; este movimiento termina en algún momento para dar inicio al movimiento ascendente, lo que marca el punto B, pero luego este se detiene y experimenta de nuevo el descenso en el punto C, hasta finalmente ascender en el punto D.

Por supuesto, para poder saber si lo que estamos viendo es un patrón AB=CD, es necesario identificar una serie de criterios en el patrón que estamos observando. Para ello debemos usar el indicador de Retrocesos Fibonacci de la siguiente forma:

Durante el movimiento entre el punto A y el punto B no puede existir movimientos secundarios que sobrepasen dichos puntos.

El punto C debe ser inferior al punto A, posicionándose entre el 61.8% y el 78.6% de los retrocesos de Fibonacci para el movimiento de AB.

Dentro de los Retrocesos de Fibonacci del movimiento BC, el punto D debe estar posicionado entre el 127.2% y el 161.8%.

2- Patrón AB=CD bajista: Para identificar el patrón, debemos observar un movimiento alcista en el mercado. El punto A estará al principio del momento en el que ocurre el impulso alcista que termina en el punto B, retrocediendo el precio hasta el punto C, en donde ocurre un nuevo ascenso del precio hasta el punto D, como se ve en la imagen siguiente.

Para identificar si lo que observamos en un patrón AB=CD válido, debemos usar el indicador de Retrocesos Fibonacci de la siguiente forma:

Durante el movimiento existente entre el punto A y el punto B, no debe suceder ningún movimientos secundarios que sobrepasen dichos puntos.

El punto C debe estar posicionado entre el 61.8% y el 78.6% de los retrocesos de Fibonacci para el movimiento de AB, por lo que nunca debe ser superior al punto A.

Entre el 127.2% y el 161.8% de los Retrocesos de Fibonacci para el movimiento existente entre BC debemos encontrar al punto D y no antes ni después.

Criterios de Entrada y Salida para la estrategia del patrón AB=CD

Criterios de Entrada (Compra y Venta)

1- identificar los puntos A, B, C y D en el mercado que queremos entrar.

2- ratificar que el punto C está posicionado entre los niveles 61.8 y 78.6 de los Retrocesos de Fibonacci del movimiento entre los puntos A y B.

3- Ratificar que el punto D está posicionada entre los puntos 127.2% y el 161.8% de los Retrasos Fibonacci del movimiento BC. Si esto no sucede así, debemos descartar este patrón, ya que se invalida y debemos buscar otra configuración del patrón AB=CD en el mercado.

Es importante resaltar que se debe descartar el patrón si al menos uno de los primeros tres criterios no se cumple.

4- El punto D debe cruzar los niveles de Fibonacci entre el 127.2% y el 161.8% y mantenerse formando velas dentro de dichos niveles. Las velas serán bajista si el patrón AB=CD es bajista. Las velas serán alcistas si el patrón AB=CD es alcista. En cualquier de los dos casos, a solo observar la formación de dichas velas, debemos entrar inmediatamente en el mercado.

Criterios de Salida (Compra y Venta)

Para la estrategia de salida, se debe usar el Stop Loss y Take Profit con un 2% de distancia del punto de entrada (punto D) para cada uno (riesgo-beneficio 1 a 1), colocándolos en sus posiciones correctas para una operación corto o en largo, según sea el caso. Se recomienda seguir esta configuración al pie de la letra mientras se acostumbra a la estrategia. Con experiencia, el operador puede modificar tanto el Stop Loss como Take Profit si lo cree necesario.

Ejemplos de entrada y salida

Para ejemplificar cómo se puede usar esta estrategia, he seleccionado tres pares de criptomonedas: ETH/USDT, BTC/USDT y VeChain/USDT. Estos pares fueron escogidos totalmente al azar. Para cada operación, la temporalidad escogida fue de velas de 15 minutos, y las operaciones fueron hechas a través de la cuenta Demo de Trading View, usando 10.000$ en cada operación.

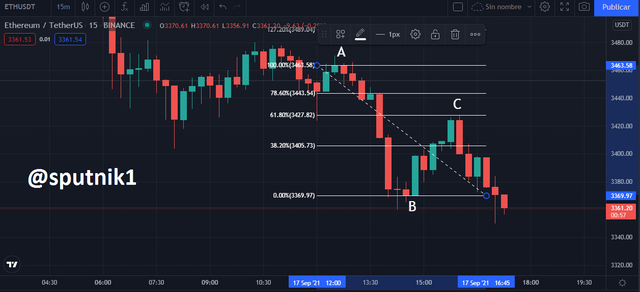

Par ETH/USDT

En este caso, decidí aplicar la estrategia AB=CD alcista porque la situación lo ameritaba. En primer lugar, identifiqué los puntos A, B y C como lo indica la regla:

En la imagen anterior se observa que tracé el retroceso fibonacci desde el inicio hasta el final del movimiento AB, el cual es hacia la baja. Luego, ocurre un inversión de ese movimiento y el precio se dirige hacia la alza, terminando en el punto C. Dicho punto se posiciona en el nivel 61,80% del Retroceso Fibonacci, por lo que se cumple el criterio en este punto. Luego, tracé el Retroceso Fibonacci del movimiento BC somo se ve en la imagen siguiente.

Como vemos en la imagen anterior, la vela alcista empezó a formarse un poco después del nivel 100%. Por regla, el punto D debería posicionarse en los niveles 120,20% y/o 161,80% para considerar que dicho punto es válido. Pero si observamos bien, las dos velas rojas anteriores dejaron mechas que rosa y sobrepasan el nivel 120,20%, por lo que tome la decisión, algo arriesgada, de entrar en la vela verde que recién se forma sobre lo que podríamos llamar el punto D. Mostraré lo que ocurrió después:

Efectivamente, se formaron dos velas verdes, como se muestra en la imagen anterior. Ahora, en esta ocasión hice dos entradas, la razón es que en la primera entrada no configuré correctamente el Stop Loss y el Take Profit, por lo que la ganancia que pude haber obtenido (4% aproximadamente) no pude tomarla, además que cerré la operación en pérdida. La siguiente operación si coloqué correctamente los parámetros y obtuve ganancias que muestro a continuación:

Par BTC/USDT

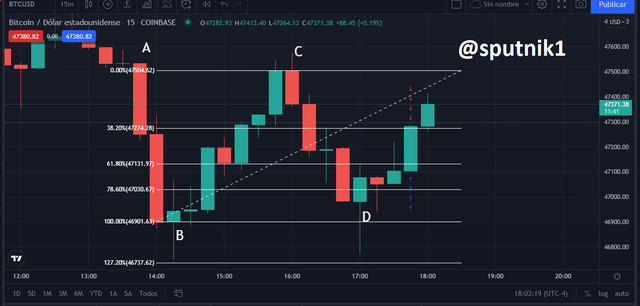

Para este particular, hice las mediciones correspondientes para asegurarme de que el patrón AB=CD era válido. Igual que el anterior, fue un patrón alcista. Muestro las imágenes con las mediciones:

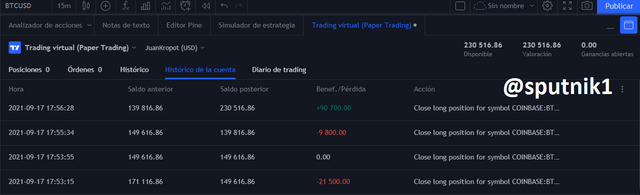

Como vemos, las mediciones para los puntos A, B y C son correctas, sin embargo el punto D es algo ambiguo. Vemos que la vela verde que representa el inicio del punto D tiene una mecha inferior que casi llega al nivel 127,20%, por lo que asumí el riesgo y entré. También se puede ver que realicé cuatro operaciones, esta vez intenté aplicar desde un principio el Stop Loss y el Take Profit en 2% cada uno, no obstante, y debido a la volatilidad, el precio descendió rápidamente hasta el Stop Loss, representando una pérdida importante de más de 20 mil dólares. Debido a esto, realicé otras operaciones pero con diferentes parámetros, esperando reducir el riesgo de disparar el Stop Loss por volatilidad y tratar de ganar lo que perdí. La segunda operación fue de 0.00 por error de configuración, y en la tercera la perdida fue de más de 9 mil dólares. Finalmente, decidí abrir una operación sin Stop Loss ni Take Profit, ya que opté por cerrarla manualmente. Esperé a que la vela ascendiera y la ganancia fue de más de 90 mil dólares, recuperando lo perdido en las operaciones anteriores y obteniendo más ganancias.

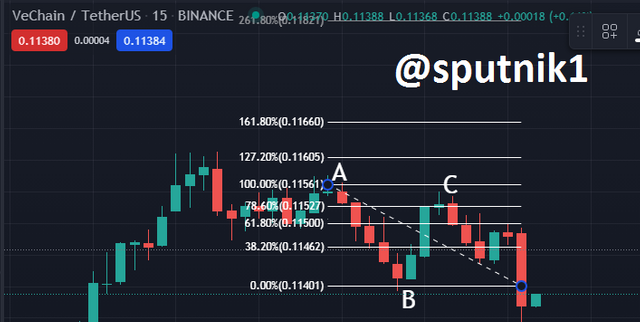

El par VeChain/USDT

Par este par, tomé las mediciones y los puntos se cumplen aunque no con exactitud. Sin embargo, decidí entrar. Dejo las imágenes con las mediciones:

Este también fue un patrón AB=CD alcista, y decido entrar en el punto D. Al igual que en la operación anterior, decidí que era mejor cerrar la posición manualmente. Este fue el resultado:

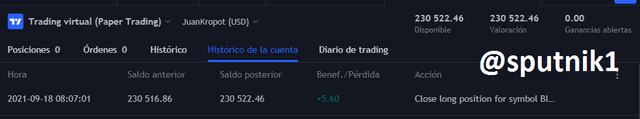

Entonces, inicié con un capital de 168 316.10$, que luego de las operaciones (algunas malas y otras buenas) terminó en 230 522.46$, representado una ganancia de 62 206.36$.

Conclusión

Todos sabemos que existen ciclos en la vida, ciclos naturales que se repiten. Bien, lo que se han descubierto, con la ayuda de las matemáticas, es que la naturaleza emite ciclos que se pueden medir matemáticamente. La proporción Áurea es un ejemplo de esto. El ser humano es parte de la naturaleza, por lo que los ciclos naturales también forman parte de los productos humanos, como lo es el mercado. El patrón AB=CD es una prueba de ello, un ejemplo de que se puede aplicar las matemáticas para predecir movimientos futuros. Agradezco al profesor @lenonmc21 por tan importante lección.