【Steemit区块链学院 - 课后作业七】我從摸索至熟練 - Defi 及 保本的流動性質押

上年第三季,第一次聽到 Defi 與及 Uniswap,那時覺得這是一件「新事物」,要花時間學習,而我當時正在搬辦公室,狀況相當忙碌。故此,「可避則避」,免麻煩下,便置諸不理。

怎知,Defi 及 Uniswap 帶動著整個牛市的初期,基本上,所有Defi 的項目都是十倍以上的上升。慢慢地,辦公室安頓了,我又開始回復平靜時,剛好 Nutbox 推出,並且啟動了 Pnut 貨幣,與及 Tron 錢包,還有 Justswap 這一個 Defi 平台....... 嘩~~ 頓時要立即學習了..... 不學便會吃虧!

我過往的學習方式都是「循序漸進式」的學習,我的學習能力算很高,但不能跳級,一跳級我便覺得「走得太快而走亂」。剛剛 Nutbox 的出現,讓我在已熟悉的 Steem 基礎上學習 Defi 的觀築,如此我便學起來比較容易。

短短半年的時間,我從對 Defi 有如白紙一張,至現時天天都要設定不同的流動池,也做著「美元穩定幣」的雙幣質押來收利息,本篇就是想按著「美元穩定幣」的基礎而寫的「保本流動性質押」。

上一個牛市,爆發了很多的Dapp,可是最後留下來的不多, Steem 算是其中一個。今次這個牛市,單單是 Defi 這一種 SWAP 運作概念,已很值得大家為之而歡呼鼓掌。

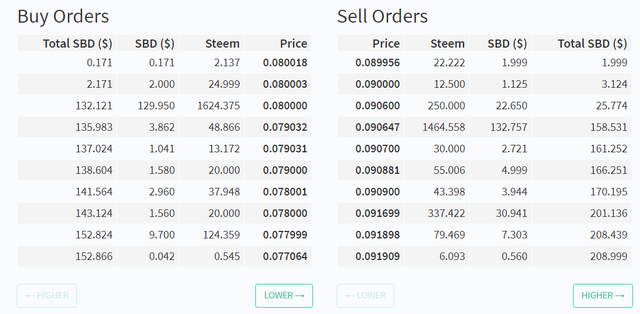

我是一個很討厭掛單買賣貨幣的人,特別是在 Steem 的內部市場,往往我想掛單買幣或賣幣,就自自然然有一個大額的掛單突然在我之前出現。我深信這一定是「機械人」所為,常常令我不能用最合適的價錢買賣貨幣;而要用一個比較差的價錢,在市場上買入 或 賣出貨幣。

Defi 的出現,讓我不用再考慮「掛單」,而是只需看自己想要多少該種貨幣,與及當前的Defi交易平台是否有足夠的貨幣量給我。

若果您不懂得尋找總量,我分享一個簡單查看總量方式:

只要在一個平台,選擇美元穩定幣 USDT 與及想兌換的另一種加密貨幣。我只需要在 USDT 欄輸入一個非常大的金額(如附圖),與此同時就會知道這一個 DEFI 平台上,我想換的另一種加密貨幣到底有多少數量。若果太少,每一次兌換的幣價變動就會很大,若您想兌換的貨幣在多個平台,例如 「USDT 兌 BTC」基本每一個平台都有,那麼,當您想用 Defi 模式來購買比特幣 BTC 時,便可以選擇最大兌換池的那一個 Defi 平台。

我自己是十分喜歡DEFI 觀念,Defi 稱為去中心化的交易平台,去除了掛單,而最後剩下各持幣者自己的判斷及選擇。當中,一定存在著風險,與此同時也存在著利潤。只要不急進,將書籤記錄著幾個比較好的平台,多比較,定會找到最化算購買心目中加密貨幣的方法。

[圖片來源 - 房产等价易货平台-易货平台: http://www.tz1288.com/supply_view_229220650.html ]

我常常用「以物易物」來比喻 Defi 平台,任何人取出他的物品 (Defi 平台發幣), 只要有另一邊的人,用任何一件物品 (如: USDT / BTC / ETH.....或任何貨幣),開始作第一次的交換,如此,這一個物品便有最基本的價格了。

例如如圖所示,有人有書而另一人有香蕉,在各有所需之下,便造成了一個交易。物品如是,加密貨幣更是如此。

在 DEFI平台上,當中每一次交易 Defi 平台都會收取手續費 (0.1% - 5% 不等)。

當其他人看到這「兩種加密貨幣」有需求,而自己又剛好擁有這「兩種加密貨幣」,便會從中考慮將這「兩種加密貨幣」寄存在該 DEFI 平台,與 DEFI 平台一起共享交易時的「手續費」。

這一個過程,俗稱為提供流動池,即是提供可維公眾「兌換」的存倉。而一般 DEFI 平台,為了吸引更多人寄存不同貨幣在不同的兌換項目,均會使用一種最簡單的方法來吸引投資者存倉,便是「共享每一次交易的手續費」。

以我現時最常使用的 Mdex 平台為例:

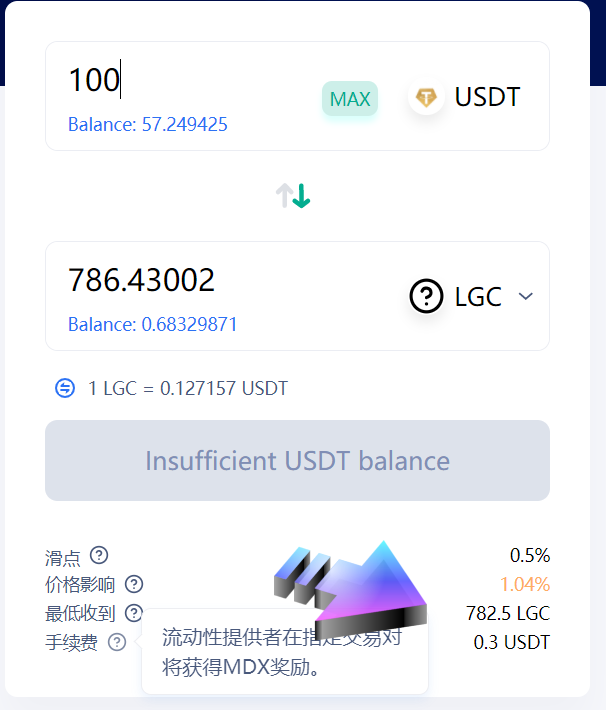

大家可以看到圖片,100 USDT 的兌換,將會收到 0.3 USDT 的手續費,即是 0.3%。

大家要留意,不同幣種的兌換,同一平台,可能手續費也不一樣。

我選擇在這裡做DEFI交易有兩個原因:

第一: 我在玩的區塊鏈遊戲 Legend,他的貨幣 LGC 使用這一個 Defi 平台買賣;

第二: 這一個平台有我很喜歡的兩種美元穩定幣的 Defi 流動性挖礦,讓我可以在最低風險下,獲得利潤。

相關網址: https://mdex.com/#/liquidity

當Defi提供兩種「加密貨幣」的兌換時,這一種兌換便會稱為「交易兌」;而為不同的加密貨幣「交易兌」提供存倉,便稱為提供「流動池」或「資金池」。

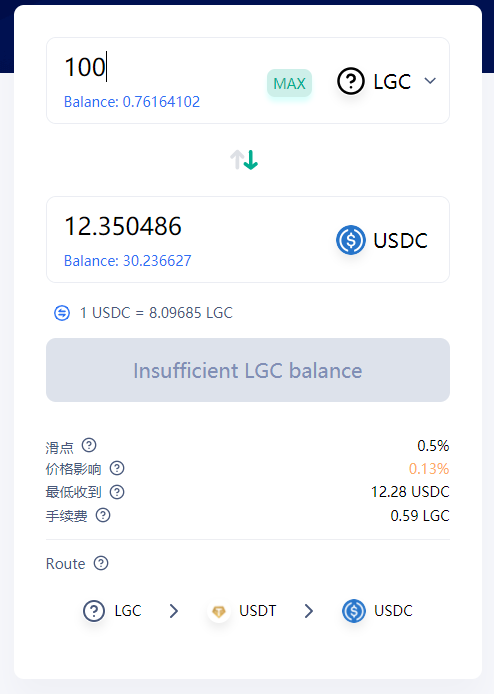

有時候,會有一些貨幣沒有提供「交易兌」,平台就會提示有二次的交易,情況如下:

例如,我在玩的遊戲,他們的遊戲幣 LGC 只有提供 USDT 的交易兌,若果我想兌換的不是 USDT,而是另一種美元穩定幣 USDC。情況就會如上圖的下半部, DEFI 平台MDEX 就會先兌為 USDT,之後再用 USDT 兌為 USDC。

當然,這一種二次兌換的過程,平台所收的手續費為會比較高。例如上圖,我兌換 100 LGC,便會花費 0.59 LGC 作為手續費,即是 0.59%,而這平台一般是 0.3% 一次兌換交易,所以上面這一種兌換方式,手續費就會高一倍。

我是一個相當相當相當保守的區塊鏈參與者,絕少絕少去追求高增長或高利潤項目,因為覺得有相當大的風險,更會影響著個人的情緒狀態。當然,不排除有人喜歡追求刺激的感覺,不過,這不是我。

在 Defi 平台,很多人都用「無償損失」來作分享或推廣,但是當中是否真的「無償」呢?

若果,您只是有一想用 Defi 平台兌換想要貨幣的人,那麼只需要多到幾個 Defi 平台,比較價格,看看那一個 Defi 平台可以兌換較多的貨幣,便使用那一個平台。

但是,若果您是提供該兩種貨幣的「流動性」投資者,此時,您就要很清楚自己的風險了。

為兩種貨幣提供存倉,同時可給公眾「有貨幣可以兌換」。這一種行為稱為「流動性挖礦」,有些平台會直接記錄手嬻費,待投資料取消存倉時,便一同分發給投資者,如這些記錄便會產生一種平台的 LP Token (Liquid Pool Token),這一個 LP Token 便會用來記錄及代表投入「流動性挖礦」的投資者價值。這些LP其實也是一種 Token,可以用來「再抵押賺幣」,也可以用來交易,尤如股票市場的「期權」一樣。

而剛剛提到的「無償風險」,便是在這裡出現了。舉一個例,以市場上假設有 100 USDT 及 1000 STEEM 為例子,當中 USDT 及 STEEM 交易兌是 1:10,即是每 1美元穩定幣,可以換 10 STEEM,這時候Steem 價值便是 $0.1美元,而這一部份的存倉,即是這一個交易兌的「流動池資金」,同樣假設只由我一人提供,在提供以上的貨幣作為流動池後,我同時獲得 (USDT - STEEM - LP) 通證 (Token),假設是 100 個單位。

在經過一段時間後,市場比較喜歡USDT,故此公眾將 50 % 的 STEEM 兌為 USDT 提走了。

現時這一個交易兌便變成了 50 USDT : 1500 STEEM。即是每 1 USDT = 30 STEEM。如此看來,雖然好像 STEEM 下跌了,變成了 0.0333美元。但是作為這一個「交易兌」的提供者,在我使用100個 (USDT - STEEM - LP ) Token 去提取這一個流程礦池時。在提取時,便會變成了 50 USDT 及 1500 STEEM。

此刻,若果是您,您會覺得賺了 500 STEEM? 還是虧了 50 USDT?

若果市場都覺得 USDT 是有價值,那麼,我便會「很明顯地」說出「唉~~虧蝕了 50 USDT」。

表面上,雖然是「無償」,沒有虧損,但是提供這樣的「交易兌v」,一般都會有一方的貨幣更有價值,並且用來幫助另一方的貨幣有交易的機會。這樣的情況經常出現在很多「新興的區塊鏈項目」,因為很多貨幣都不容易在正規及大型的交易所進行交易買賣,反而使用 DEFI 平台,發幣的成本比較低。

可是,當大家參與的項目中,一些具有價值的貨幣,例如美元穩定幣 / 比特幣BTC / ETH 等等,這一類型的「交易兌」,一般 DEFI 平台會提供很豐厚的LP獎勵回報。但與此同時,您也要有心理準備,手上的有價值貨幣 「美元穩定幣 / 比特幣BTC / ETH」,在提取 或 稱為贖回 流動池時,有很大機會大幅度「縮水」,有價值的貨幣金額數量不及以往的數量,反而手上卻有大量的「交易兌」後的貨幣。

這些貨幣在未來是否仍有用??? 那就要看您對項目方有多少的認識了。

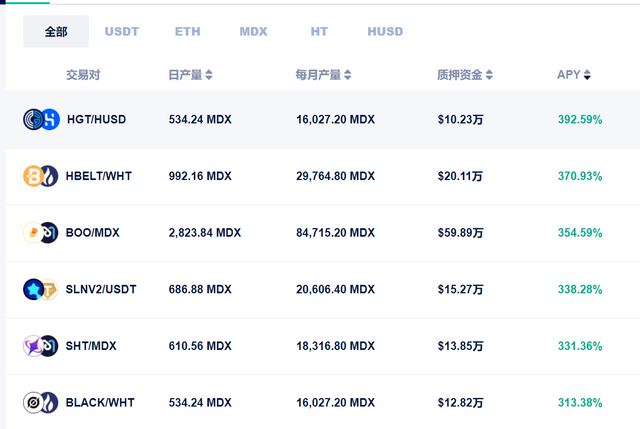

圖片是 MDEX 的不同貨幣交易兌的流動池及回報,可以看到當中的回覆都是數百年利率,平台方以此回報來吸引大家投放質押。

https://mdex.com/#/liquidity

所以,參與 DEFI 流動性挖礦的朋友,到最後有一點很重要,手上的貨幣是否對您有用途。若果是沒有太大的用途,那麼,很大機會便會變成「癈紙」。故此,不要貪圖「高額的年回報」,便一躍而進,並提供大量的「流動性挖礦」。

我現時參與的流程性挖礦有兩項:

第一,是保本的美元穩定幣的流動性挖礦

第二,是在玩的區塊鏈遊戲的流動性挖礦

而本帖是 Steemit學院的作業帖,我希望與大家分享「保本」的「流動性質押」(流動性挖礦)。

我使用的平台是 Mdex (https://ht.mdex.com ),這是一個以火幣鏈 (HECO) 的 DEFI 交易平台。

第一種的方式是保本方法,保本是指透過「質擇兩種美元穩定幣」,從而獲得一些 MDEX 的平台幣,再將這些平台幣變賣所得的利潤,就是現時質擇兩種貨幣及提供流動性的回報。

現時MDEX平台上有三種美元穩定幣的流動性提供部份:

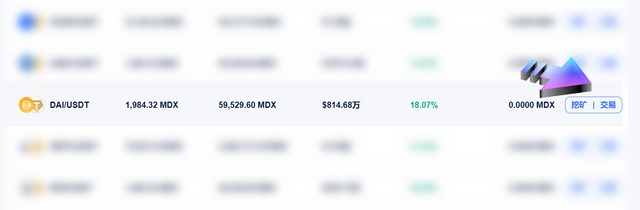

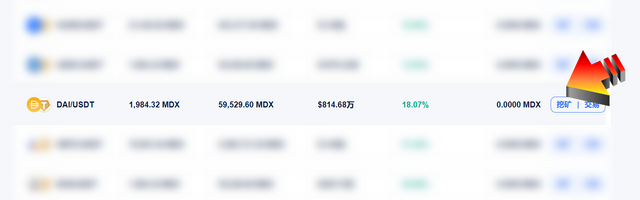

三種的項目,大家可以看到質押資金越多,當中的APY 年化利率就越低。若果兩邊都是美元穩定幣,那麼,我就會選擇最高年化利率的 DAI / USDT 來做「保本流動性質押」。

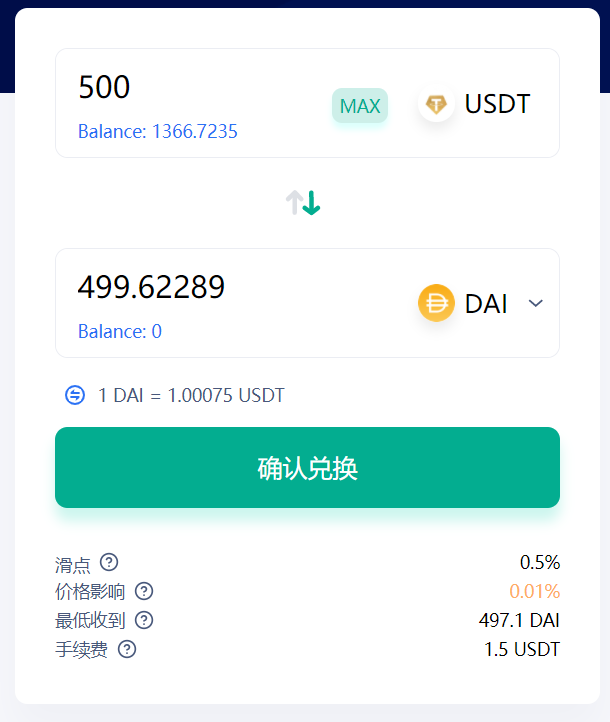

現時,因為我手上只有 USDT,而沒有另一種的美元穩定幣 DAI,故此,我就先按「交易」,從 USDT 購買 DAI。

我現時想質押總數 1000 美元的 USDT,當中雙幣的流動性質押必須價值相同。而我本身沒有DAI,故此我將 500 USDT 用來購買 DAI。因為雖然同樣是美元穩定幣,但是實質仍有 0.1% - 5% 的差距。 (並且當中收了我 1.5 USDT 的手續費,即是 0.3%

故此最後只會收到 497.1 的 DAI =_=....

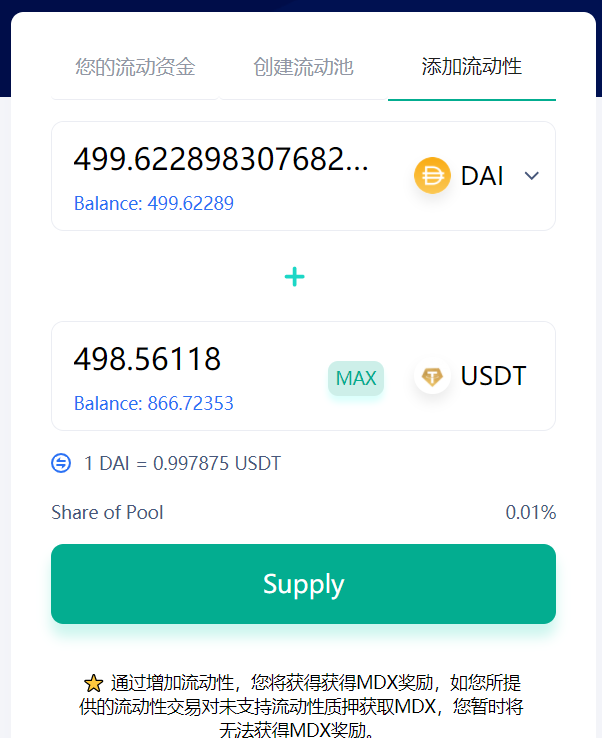

當我完成購買500美元的 DAI 後,便進入另一個環節,就是「挖礦」,亦即是添加 DAI / USDT 的交易兌的「流動性」。當點選「挖礦」後,便會進入以下版面:

在此版面中,我們要做的第一件事就是「添加流動性」。

在以下的版面中,我便將所有的 DAI 按下「MAX」,除了將手上的 DAI 押上去後,下方的 USDT 也會同樣顯示相對的 USDT 貨幣數量。而數量的數值,是按著現時「 DAI / USDT」這一個 DEFI 交易兌,最新的比率來計算。大家可以看到,始終兩邊都是美元穩定幣,故此兩邊的數值其實差不多。

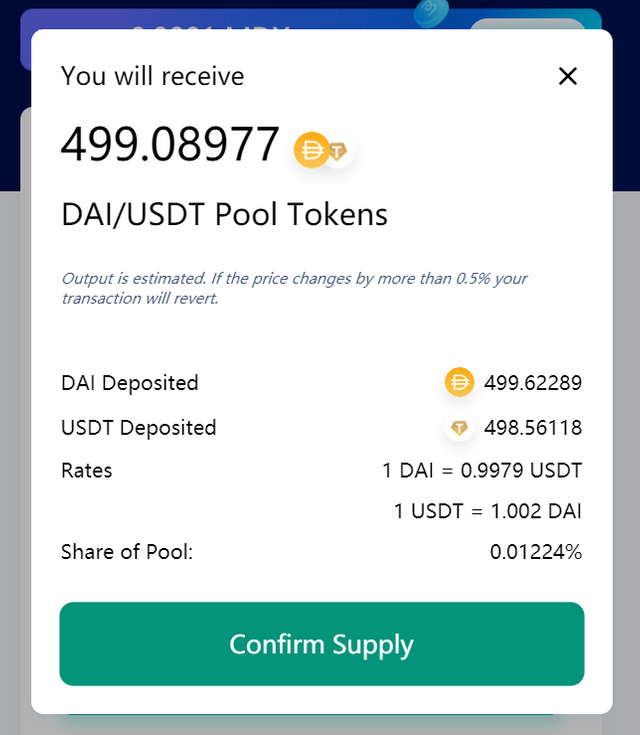

若填妥數值後,便可以按 「Supply」,與此同事,版面會顯示這一項「流動性質押」可以獲得多少個 DAI / USDT 的 LP 貨幣 (Pool Tokens),本次質押,我便獲得了 499.08977 個DAI / USDT LP Token

這一個 LP Tokens 有甚麼用途呢?

這就是剛才「DAI / USDT 流動性挖礦」的回報所在,我們立即返回「挖礦版面」:

首先在以下位置按下「+」號:

電腦便會彈出一個視窗,讓您填寫數值,而這裡的數值,就正正是剛才提供 DAI / USDT 的流動性質押 後,所獲得的 LP Tokens 數值。因為現時這些 LP Tokens 沒有特別用途,故此我便在這裡選擇「MAX」全數質押。跟著再按「確認」。

好啦,整個保本的「流動性質押」 / 「流動性挖礦」便大功告成。當中我們一共花了 0.3% 的兌換 DAI 幣手續費,所以,又不能說是沒有成本或完全無償,仍有少許的費用 DEFI 平台要收入。

回到MDEX 挖礦版面後,大家隨即會看到「左邊」的MDX 收益已經啟動。這一種 DAI / USDT 的雙幣質押,當中所得的「年化利率 APY」,實質是獲得 MDEX 這一個 DEFI 平台的平台幣 MDX,當中的年化收入就是這一個 MDX 兌換為 USDT 的價值。

現時我選擇的 DAI / USDT 年化收入是 18% 左右,即是每月有 1.5% 等值的 MDX 貨幣可以收取。提取後,並且轉為美元,就等於這一個「保本流動性挖礦」的利息收入了。

因為兩個貨幣都是美元穩定幣,故此最後其實與法定貨幣「美元」的價值相差不遠,因此,就造成了「保本組合」。

這樣的加密貨幣賺利息方式,是否比自己將現金存進銀行,相比之下有更多的利息呢?

我自己真的很欣賞 DEFI 的項目,他將區塊鏈交易提升至另一個層次,更加去中心化,與及同時產生了很多「理財工具」。

當然有些年化利率很高,的確是相當吸引,但是與此同時,您有極大機會獲得一手「垃圾幣」。當項目去中心化後,風險就要自己承擔。

有時,風險並不是「Defi 平台」或者「區塊鏈加密貨幣」,而是用戶自己。只有知得越多,才會不吃虧;知得越少,風險便越大。

点评:

优点:

缺点:

建议:

打分:「满分10」

一邊寫,一邊寫,就寫了這麼多字。

十分感謝蘭教授的評價。

虽然前面部分不怎么看的懂,但后面的稳定币流动性挖矿,很有启发,我也很喜欢这个挖矿项目!!shop

[WhereIn Android] (http://www.wherein.io)

用美元穩定幣挖礦,便可當作是儲蓄收取利息。

拍拍

可能是昨晚上刚做了作业,看你写的这一篇作业更有毛塞大开的感觉。 我在做作业的时候也有这样的问号,我用良币TRX去换成Pnut币再流动性去挖它,那如果Pnut是不良币,那风险不是很大?还好大家都认为nutbox这个项目很好,很有前途。

Pnut幣的地點是SP代理,若果Pnut幣被砸盤,持有者可以用Pnut買點贊,點自己的帖子。

如此,Pnut便會有一個基礎價格。

不會完全沒用。

但是Pnut會隨著SBD的價格而下跌

原来DEFI有这么多玩法

其實,還有更多。還可以借貸及期權。

而您剛剛加入的遊戲 Legend 也是運用了Defi模式。

你好鸭,米高!

@zhangyan-123给您叫了一份外卖!

冰皮月饼

吃饱了吗?跟我猜拳吧! 石头,剪刀,布~

如果您对我的服务满意,请不要吝啬您的点赞~