Musterdepot mit Discount-Zertifikaten: Gewinn erneut ausgebaut - Gestern wieder gut 650 Euro Plus seit letztem Post und damit 3,4% im Plus (in gut drei Monaten) !

Hier der Link zu unserem letzten Stand:

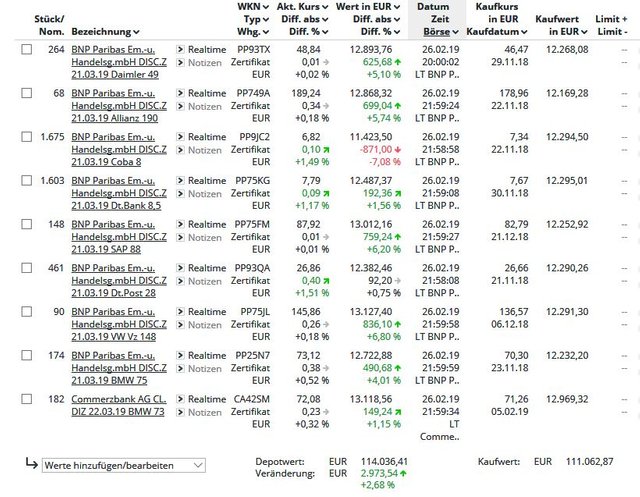

So sieht das Depot aktuell aus:

Schauen wir also im Detail an, wie wir aktuell finanziell dastehen:

Zur Erinnerung:

"Als Startkapital nehme ich 110.664,10 Euro, dass entspricht 10 x dem aktuellen DAX-Stand (Schlusskurs 20.11.2018) von 11066,41."

Unsere Gesamtbilanz ist:

Wertpapierkäufe netto: 110389,35 Euro - 13054,80 Euro Verkauf Lufthansa + 12969,32 Euro Kauf BMW = 110303,87

Bargeld: 110.664,10 Startkapital - 110.303,87 Euro Wertpapierkäufe netto = 360,23 Euro

Depot: 114.036,41 Euro

Nehmen wir die Gesamtbilanz haben wir also 114.396,64 Euro im Depot.

Dies entspricht einem Zuwachs von 3,4%.

Der Dax steht aktuell bei 11540,79 (Schlusskurs von gestern) d.h. 10 x Dax wären 115.540,79 Euro, somit liegen knapp 1% hinter dem DAX zurück.

Allerdings darf man bei der Berechnung nicht vergessen, dass wir 8 der 9 Discount-Zertifikate ohne jegliche Orderprovision im Live-Trading gekauft haben und beim Neunten (SAP) auch nur 3,90 Euro Provision anfielen.

Zusammen mit der Umschichtung, die uns 7,80 Euro (2 x 3,90 Euro) gekostet hat sind wir immer noch sehr günstig.

Hätten wir die Aktien bei einem Discount-Broker gekauft wären (ohne Umschichtung) uns im Gegensatz dazu wohl insgesamt ca. 300 - 350 Euro an Orderprovisionen in Rechnung gestellt worden (ca. 35-40 Euro insgesamt pro Order bei einer normalen Orderprovision von z.B. 4,90 Euro Grundentgelt zzgl. 0,25% Orderprovision zzgl. börsenplatzabhängige Entgelte).

Weiter bin ich aber optimistisch, dass wir am Ende den Dax noch schlagen, denn unsere Discount-Zertifikate laufen im März aus und die includierten von uns verkauften Optionsscheine verlieren gegen Laufzeitende immer mehr an Zeitwert ( = Hoffnungswert, dass die Kurse steigen könnten).

Am Ende wird nur noch der reale Wert übrig bleiben - die Auflösung des Zeitwertes kommt uns dann als Gewinn zu Gute.

Nur wenn der DAX plötzlich über alle Maßen steigen sollte würde unser Depot aufgrund der CAPs der Zertifikate hinterherhinken, aber in dem Fall hätten wir trotzdem eine sehr schöne Rendite erzielt.

Im März wenn alle Discount-Zertifikate abgerechnet werden und wir entweder Geld oder Aktien erhalten plane ich das Depot neu zu strukturieren. Ich stelle mir 10 Positionen vor in die wir jeweils etwa 10% investieren.

Wie bisher 9 Positionen an Discount-Zertifikaten, aber auch ca. 10% als Bargeld, so dass man auch einmal zugreifen kann wenn sich eine interessante Möglichkeit bietet und nicht nur dem Depot zusehen muss bis der Abrechnungstag gekommen ist.

Durch den Kauf des zweiten BMW-Discount-Zertifikates ist der BMW-Anteil jetzt natürlich stark gestiegen.

Ich hatte extra ein Zertifikat mit einem Cap von 73 Euro (das andere hat 75 Euro) gewählt, weil der Aktienkurs über 73 Euro lag. Mittlerweile ist die BMW-Aktie wieder über 73 Euro gestiegen, so dass wir mit Bargeld rechnen können, dass wir zur neu Strukturierung nutzen können. Am 15. März (dem Bewertungstag aller unserer Discount-Zertifikate) werden wir endgültig wissen, ob wir Geld oder Aktien erhalten.

Was also tun ?

Nun wenn wir Geld erhalten ist die Sache klar, wir werden dieses nutzen um (mit Limit) neue Discountzertifikate zu erwerben.

Was aber wenn wir doch die Aktien erhalten ?

Ich denke nicht, dass wir die BMW-Aktie unter Wert verkaufen sollten (wenn unsere Zertifikate mit Aktien ausbezahlt werden), dies würden wir aber m.E. derzeit tun was zwei Kennzahlen beweisen:

Hat BMW in 2018 für das Jahr 2017 eine Dividende von 4 Euro je Aktie gezahlt und es ist allgemeiner Konsens, dass BMW diese Dividende auch in 2019 für 2018 zahlen wird. Bezogen auf den aktuellen Aktienkurs von 74 Euro sind dies 5,4% Dividendenrendite.

Das aktuelle Nettovermögen von BMW beträgt ca. 90 Euro je Aktie - also weit mehr als der Aktienkurs.

Hier noch einmal die Erklärung wie die Abrechnung funktioniert:

Aber wie läuft es eigentlich mit der Abrechnung ?, welche Kurse sind maßgeblich ?

Nun obwohl es bei den BNP-Paribas-Zertifikaten so ist, dass diese eine Laufzeit bis 21.03.2019 haben ist es so, dass dieser Tag nur der finale Auszahlungstag ist. Wie die Aktienkurse an diesem Tag stehen ist aber für die Entscheidung Geld oder Aktien völlig unerheblich.

Maßgebend ist alleine der Kurs am Bewertungstag und dieser ist der 15.03.2019, d.h. notiert die jeweilige Aktie am 15.03.2019 exakt auf dem Cap oder darüber bekommen wird Geld, liegt sie darunter gibt es Aktien.

Der maßgebende Kurs für diese Bewertung ist der Schlusskurs im Xetra-Handel der Deutschen Börse AG.

Am 15.03.2019 wissen wir also mehr, dann werden wir unser Depot bewerten und die Entscheidungen für die Zukunft treffen.

Übrigens auch bei den Discount-Zertifikat der Commerzbank ist der Bewertungstag der 15.03.2019. Die Commerzbank zahlt dann einen Tag später als BNP Paribas nämlich am 22.03.2019 aus, aber daran das der Schlusskurs vom 15.03.2019 für die Bewertung maßgeblich ist ändert sich nichts.