[화폐와 인플레이션] 3) 인플레이션. 좋거나 혹은 나쁘거나.

지난 글 바로가기

[화폐와 인플레이션] 2) 증쇄, 그 달콤한 독약.

급격하게 올라갔던 알트코인들은 오전 중 가벼운 조정 과정을 거치고 있습니다. 얼마 전까지의 코인시장이 한치 앞을 내다보기 힘들었던데 비해, 적어도 CBOE에서 XBT 거래내역을 공개하면서부터는 아무것도 모르는 개미투자자도 대략적인 감은 잡을 수 있게 되었습니다. 좋은 현상입니다.

이야기가 나온 김에, 먼저 향후 3개월 XBT 선물 거래 예상 가격을 보고 넘어가도록 합시다.

우리는 여기서 Last와 Settlement만 보면 됩니다. 전체적으로 선물 가격대가 조금 올랐습니다. 그리고 1월부터 3월 오르는 동안 완만한 상승세를 보일 것이라고 투자자들이 전망하고 있다고 볼 수 있겠네요. 이렇게 원월물 (만기일이 먼 선물상품) 가격이 근월물 (만기일이 가까운 선물상품) 보다 높게 형성된 상태를 '콘탱고(Contango)' 상태라고 합니다.

이 같은 콘탱고 상황에서는 당장 가격을 보고 현물을 매도하는 것 보다, 보유하는 것이 더 이득입니다. 소폭 조정에 너무 걱정하지 마시고, 큰 숲을 보시기를 추천드립니다. 그리고, 내일 새벽 FOMC 역시 BTC 변동에 영향을 주리라고 봅니다. 뚜껑을 열어보긴 해야겠지만, 크게 3-4차례의 금리인상, 그리고 이를 통한 인플레이션 모멘텀 상승이 전망됩니다.

결국 트럼프든, 안티 트럼프든 인플레이션을 통해 당면한 실업률을 개선해 보겠다는 의지를 드러내겠다고 봐야 합니다. 어찌되건 달러의 소폭 강세나 금리인상은 선반영되었다고 봐야하고, 향후 인플레 기조가 이어진다면 BTC는 성장의 가능성이 훨씬 크다고 볼 수 있습니다. 마침 오늘 언급할 내용도 이런 인플레이션과 실업률에 관한 이야기입니다.

일반적으로 실업률은 높으면 나쁜 것이라는 인식이 있습니다. 정치인들에게도 고실업은 엄청난 부담으로 작용하죠. 일을 못하고 수입이 없는 사람들이 국가에, 그리고 정권에 믿음을 가질 리 없기 때문입니다. 당장 클린턴이나 이명박을 비롯한 대부분의 국가에서 경제 문제와 실업 문제를 강력하게 어필한 후보들이 대통령이 되었다는 점에서 실업률은 우리 생활에, 그리고 현실 정치에 강력한 영향을 끼친다는 점을 잘 알 수 있습니다.

Theorem 3.

인플레이션은 거대한 면도칼 위를 달리는 상황에 비유할 수 있다. 대개 인플레이션은 단기적으로 경기를 활성화시킬 뿐이다. 소위 초 인플레이션이 일어나는 것이다. 하지만 반대로, 인플레이션이 너무 낮아도 디플레이션이 발생하여 경제는 황폐해진다. 이것이 화폐 시스템을 실험 대상으로 삼아서는 안 되는 이유다.

고전 경제학이라 불리는 파벌이 있습니다. 애덤 스미스, 데이비드 리카도 등을 중심으로 한 경제학자들인데요. 이들은 경제 위기라는 것이 원천적으로 나타나지 않는다고 봤습니다. 이에 대한 근거로 제시한 것이 '세이의 법칙(Say's Law)'입니다. 이 법칙은 '공급은 수요를 스스로 창출한다'고 주장합니다. 쉽게 말해, 물건이 있으면 사람이 사 가게 된다는 겁니다.

굳이 깊이 생각해 볼 것도 없이 두말할거 없는 개소리죠. 저건 수요가 항상 충분하고, 가격이 항상 균형점을 찾아 조정된다는 굉장히 이상적인 전제 2가지가 맞춰지기 전엔 동작하지 않습니다. 그런데, 물건을 만들어 판다는건 항상 가격을 마음대로 하지 못해요.

하다못해 스타벅스에서 내린 커피 한잔의 가격에도 메뉴 연구개발비, 인테리어비, 커피 콩 운송비, 커피 콩 자체의 가격, 가게 임대료, 물값, 전기료, 직원 임금 등등 수많은 요인이 개입합니다. 요는 가격은 어느정도의 저지선이 존재하며, 이로 인해 수요는 공급을 항상 따라잡을 수는 없다는겁니다.

또, 소비자가 수입을 지출하지 않고 은행에 저축한다면 어떻게 될까요? 수요는 줄어들고, 가격을 내리지 못하므로 공급량을 줄여야겠죠. 그렇다면 공급 축소를 위해 실업이 발생할겁니다. 실업이 발생하면 또 그 실업자들은 지출할 돈이 없어지겠죠. 이게 악순환이 되어 반복됩니다.

네. 이것이 그 유명한 경제 대공황입니다.

존 메이너드 케인스, 수정 자본주의의 거두로 알려진 유명한 경제학자죠, 는 고전경제학을 맹렬히 비난하면서 민간 수요가 감소하면 국가가 재정 지출을 통해 빚으로 지출을 늘리고 부족한 수요를 채워서 공급-수요를 맞추고, 이를 통해 실업률을 줄여나가야 한다고 주장했습니다. 물론, 케인스의 사상 체계는 저 몇줄로 요약되지 않을 정도로 복잡하지만, 실생활에 나타나는 현상만 놓고보자면 그렇다는겁니다.

실제 2차대전 전쟁 후 독일에서, 이 모델을 채택한 프란츠 요제프 슈트라우스 재무부장관과 카를 실러 경제부장관의 연정체제는 그야말로 기적같은 수준이었습니다. '국가는 경기를 통제할 수 있는 법적인 책무를 갖는다'는 조항 하나로 1967년에 경기 회복 조짐이 나타났으며, 1968년에는 무려 7% 이상의 성장률을 기록했습니다.

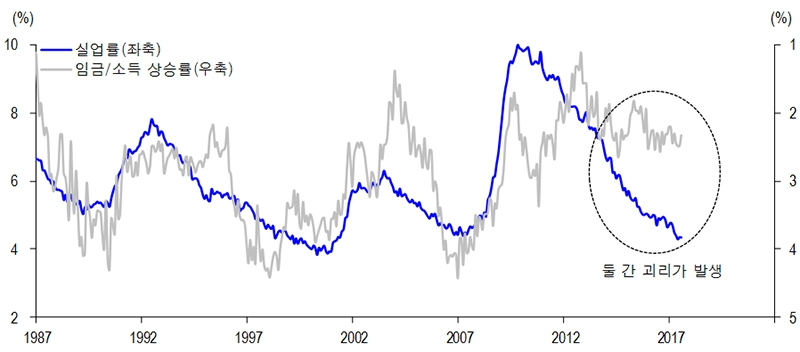

케인스 주의는 국가 경제를 거대한 정밀기계에 묘사했습니다. 경기가 침체되면 돈을 풀어 경기를 부양하고, 경제 위기가 오면 돈을 조여 위기를 넘기는 식으로 말이죠. 그런데 한가지 문제가 생겼습니다. 경기 부양으로 인해 물가가 상승하고, 기업의 이윤이 증가하고, 실업률은 줄어들었는데, 어째서 임금은 인상되지 않는걸까요?

이것이 케인스 주의의, 작게 말해서는 인플레이션-고용의 상관관계인 '필립스 곡선'의 함정입니다. 그렇지만, 정치인들은 어쩔 수 없었습니다. 당장 인플레이션으로 인한 구매력이 감소되는 것 보다, 실업자 한 명이 더 줄어드는 것 처럼 보이게 하는 것이 그들의 정권에 훨씬 도움을 줬거든요.

이런 이유로 그들은 '인플레이션은 좋을 수 있다.'라는 아젠다를 펴 온 것입니다. 게다가, 인플레이션은 자신들이 통화량과 금리 조절을 통해 충분히 조절 가능하다고 믿었던 시대이기도 했기 때문입니다. (물론 대부분의 국가에선 아직도 그렇게 믿고 있습니다.)

그렇다고 그들에게 긴축재정을 통한 펀더멘털 강화 역시 뾰족한 방법이 될 수 없었습니다. 기업의 활동 (공급)이 줄어들면, 경기가 침체되고, 필연적으로 투자와 고용이 감소될 수 밖에 없다고 봤거든요. 네. 그것이 바로 디플레이션입니다. 기업 자체가 파산하고 국가 경제가 완전히 퇴보할 수 있다는 위험성을 느낀거죠.

그렇다면 다시 처음 질문으로 돌아오겠습니다. 인플레이션은 옳은 것일까요? 아니면 나쁜 것일까요? 분명 인플레이션은 위험합니다. 하지만, 잘 통제된 인플레이션은 어느정도의 국가 경제 향상에 분명 기여했습니다. 적어도 1973년까지는요. 전 세계가 성장 우선 주의를 취하고 있었고, 그리고 그 성장을 받아 줄 수요 시장이 존재했을 때는 분명 인플레이션을 통한 경기 부양 정책과 실업 감소 정책은 분명 효과가 있었습니다.

하지만 늘 그런 건 아니죠. 국제 사회는 또 다른 큰 충격을 받게 됩니다. 바로 오일쇼크입니다. 지금까지 케인스주의자들이 주장하고 예측한 내용과 전혀 반대되는 내용을 만나고, 다시 한번 인플레이션 경제 정책은 시험대 위에 오르게 됩니다.

이 글을 연재하면서 대체 왜 인플레이션에 대해 그렇게 강조하고 위험하다고 하는가에 대한 이야기를 듣습니다. 그것은 바로 위에서 잠시 언급한 '필립스 곡선'이 틀렸다는 것을 말하고자 함이었습니다.

우리가 일해서 얻는 수입이, 그리고 그 수입에서 미래를 위해 남겨둔 연금이, 지금과 같은 인플레이션 기조 하의 경제에서는 언젠가는 새우깡 한 봉지조차 사지 못할 정도의 형편없는 종이 쪼가리로 전락할 수도 있기 때문입니다. 그렇기에 우리는 보다 주도면밀한 계획을 세우고 소중한 자산을 운용해야 할 것입니다. 그 방법 중의 하나로 인플레이션이 절대 발생할 수 없는 구조의 암호화폐를 택할 수 있는거죠.

좋든 싫든, 우리는 이 시대를 살아가고 있습니다. 그 시대의 흐름을 읽고, 흐름에 따라 행동하는 것이 때로는 가만히 있는 것 보다 훨씬 나을 때도 있을거니까요.

여길 찾아오시는 모든 분들께, 필요한 때를 위한 작은 행운을 기원드리며, 남들의 말이나 찌라시에 미혹되지 않고, 죽 곧은 길을 가시길 바랍니다.

다음 글 바로가기

[화폐와 인플레이션] 4) 정치가의 요술봉 '통제'

훌륭한 포스팅 잘 읽었습니다.

상장 초반 원월물이 Backwardation 을 보이기에 잠시 긴장 했었는데 다시 정상 시장으로 된것 같군요. 여전히 현물 대비 +10% 이상 높은 베이시스를 유지 하는 콘탱고 상태는 당분간 지속 되지 않을까 예상 합니다.

네. 당장의 급격한 충격거리도 보이지 않고, 최소 몇개월간은 이 상태가 유지될 것 같네요. 극초기 백워데이션은 노이즈가 아니었을까 합니다

해외 매체들고 대부분 Shorting 가능성을 크게 보고 있지는 않은 것 같습니다. CME 선물 오픈 이후에도 콘탱고 상태가 지속이 될까요?

거기까지는 신의 영역이 아닐까요? ㅎㅎ 몇개월 단위로는 성장 전망이 있으나 단기나 초단기로는 없다곤 말씀드리긴 힘들지 않을까 합니다. 우려하던 과도한 한국 프리미엄으로 조정은 규제안 찌라시가 더 크게 작용해 흡수해버린 느낌입니다-ㅁ-;

행동하는 것은 설사 실패하더라도 가만히 있는 것보다 더 나은 거라고 생각합니다. 전 십년전쯤 홍콩 H주펀드 광풍이 불었을때 원금의 60%를 날렸지만 그 경험으로 지혜를 얻었습니다. 소중한 글 감사합니다.

이부분을 잘 모르겠네요 금리 상승이면 인플레를 잡겠다는 거 아닌가요?

http://m.news.naver.com/hotissue/read.nhn?sid1=101&cid=996387&iid=2508835&oid=001&aid=0009749429 미국의 문제입니다. 달러를 풀기는 했는데 인플레가 너무 안오고 실업도 개선이 안됐어요. -_-;; 그래서 금리 인상과 더불어 국채매입 등으로 시장에 활력을 좀 더 주려는거죠. 결국 이리 되었으니 BTC든 코스피든 둘다 행복해졌네요

얼마 전 올해 베스트셀러인 해리덴트의 부의 대절벽 을 읽었는데요 거기서는 계속 버블붕괴론에 관한 이야기가 나오는데 그래프가 비트코인과 너무 유사해서... 두려웠어요

부의 대절벽이 온다면 부동산처럼 가상화폐시장에도 큰 타격이 있는 것이 맞나요?

정말 우리에게 부의 대절벽이 가까운 것일까요?

제가 경제학을 너무 모르니 이상한 질문일 것 같긴 하지만요

책 읽고 어설프게 아니 두려움만 엄청 커져서요

이 책 내용에 대한 작가님의 가르침 부탁드립니다

유명한 버블 붕괴에 대한 그래프 말이군요. 언제가 될지는 아직 아무도 모르는게 맞습니다만, 이 시장도 끝은 있을 것입니다. 다만 앞서 글에서도 몇번 언급했듯 최소 2년 정도는 향유 가능하리라 봅니다^^ 선물시장 등 각종 선도지표를 눈 부릅뜨고 지켜봐야겠죠

선생님, 답 주셔서 너무 감사드립니다. 선생님의 글 정독하면서 공부해가면서 두려움을 자신감으로 바꿀 수 있도록 애써야겠습니다!

우리 모두 한 배를 타고 같이 공부해 나가는 사이죠. 선생님이라니 과분합니다^^ 같이 힘내서 성투하시죠

덕분에 좋은글 읽으며 공부하고 있습니다.^^ 감사드려요~

항상 좋은글 감사합니다

넓은 식견과 혜안이십니다

그럼에도 불구하고

노후를위해 연금넣는 현실입니다^^

좋은 강의 잘 들었습니다. 감사드립니다.

감기 조심하세요.

감사합니다. 언제나 좋은 정보입니다. ^^

Thanks for your Post dear @noctisk

Congratulations @noctisk! You have completed some achievement on Steemit and have been rewarded with new badge(s) :

Click on any badge to view your own Board of Honor on SteemitBoard.

For more information about SteemitBoard, click here

If you no longer want to receive notifications, reply to this comment with the word

STOP