비트코인과 달러간 신뢰성 문제의 상관관계

동일한 사안을 두고 그 의미를 정반대로 해석하는 경우가 있다. 일전에 중국 중앙은행에서 비트코인이 화폐의 교환기능을 제대로 하지 못하고 있으며 가치저장 기능만을 수행하고 있다고 말한 적이 있다. 그러면서 비트코인이 금과 같은 기능을 한다고 했다. 이것을 두고 많은 사람들은 비트코인이 화폐로서의 기능을 제대로 하지 못한다고 평가했다. 그러나 필자는 비트코인이 화폐로 인정받는 첫번째 고비는 넘었다고 생각했다. 즉 비트코인이 실질적인 화폐로 인정받는데 있어서 가장 높은 고지를 하나 넘었다고 본 것이다.

비트코인이 만들어지고 나서 비트코인을 실질적인 가치가 있다고 생각하는 사람들은 매우 드물었다. 물론 지금까지도 그런 경향이 없지 않다. 눈에도 보이지 않는 것을 어떻게 가치가 있다고 할 수 있겠는가 하는 것이다. 주변 사람들과 비트코인을 이야기해보면 제일 먼저 이야기 하는 것이 보이지도 않는 전자신호에 불과한 것을 어떻게 가치가 있다고 할 수 있느냐 하는 의구심이다. 그런 의구심을 중국 중앙은행이 깨준것이나 마찬가지다. 적어도 중국 중앙은행이 인정을 했으니 진짜 가치가 있다고 해도 좋은 것 아니겠는가 말이다.

그럼 우리는 다음과 같은 질문을 해보아야 한다. 왜 비트코인은 가치를 인정받게 되었을까?하는 것이다. 주지하다시피 비트코인은 미국정부의 발권력에 대한 반대로 만들어졌다. 따라서 비트코인이 가치가 있다고 인정받는 것은 비트코인과 미국정부의 발권력 사이에 상당한 의미가 존재해야 한다.

달러는 미국정부의 발권으로 가치가 하락해야 한다. 다시말해서 비트코인을 처음 창안할때 사토시 나카모토가 우려했던 상황이 계속되어서 달러의 신뢰성이 떨어져야 한다는 것이다. 비트코인의 가치상승은 달러의 신뢰성 하락과 동일한 맥락에서 보아야 하기 때문이다.

달러의 신뢰성 하락은 크게 두가지 측면에서 볼 수 있다. 하나는 미국내 달러의 문제이고 다른 하나는 유로달러의 문제이다. 달러는 두가지가 존재한다. 미국내에서 유통되는 달러가 있고 미국 이외의 지역에서 유통되는 달러가 있다. 미국의 역외에서 돌아가는 달러를 유로달러라고 한다. 우리가 달러를 기축통화라고 할때 중요한 의미를 가지는 것은 유로달러이다.

한꺼번에 모든 것을 다 설명하기는 어렵기 때문에 오늘은 2008년 금융위기 이후 미국내 달러의 증가가 어떤 양상을 보이고 있는가를 살펴보고자 한다. 모든 통계가 그렇듯이 내맘에 쏙드는 것을 찾기는 어렵다. 필자는 경제를 전공한 사람도 아니고 다만 초보적인 궁금증을 최소한의 수준에서 해소하려는 아마츄어에 불과하다보니 스스로 통계를 가공하기는 어렵다. 남이 만들어 놓은 통계를 보고 해석만 할 뿐이다.

사무실 직원에게 간단한 그래프를 찾아보라고 부탁을 했더니 다음과 같은 자료를 가지고 왔다

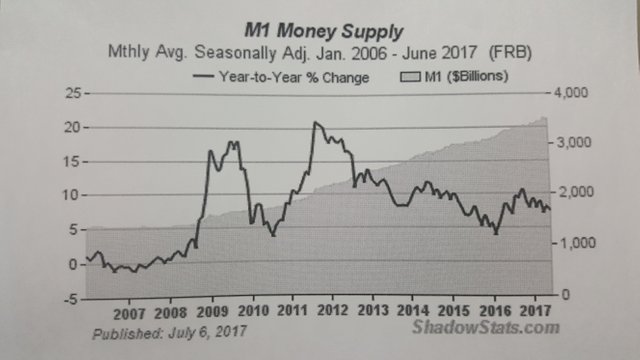

먼저 M1 (총통화량)의 증가와 관련된 그래프이다.

여기서 주목할 것은 2007년과 2008년 중반까지는 크게 증가하고 있지 않던 통화량이 2008년 중반이후부터 2017년까지 지속적으로 증가하고 있다는 것이다. 음영으로 표시된 것은 총통화량의 지속적인 증가를 의미한다. 그리고 그래프는 QE (양적확대)가 2009년 2011년과 12년에 피크를 이룬다는 것을 의미한다. 문제는 미국이 테이퍼링(양적확대 축소)을 시도했지만 2017년까지 M1증가율이 2007년 수준을 넘고 있다는 것이다.

이것은 미국의 통화량이 지속적으로 확대되었으며 그로 인해 비트코인이 최초 주장했던 취지가 지금까지도 유의미하다는 것을 의미한다. 바로 이런 미국 정부의 화폐공급 정책이 비트코인의 신뢰성을 강화시킨 것으로 이해할 수 있는 것이다.

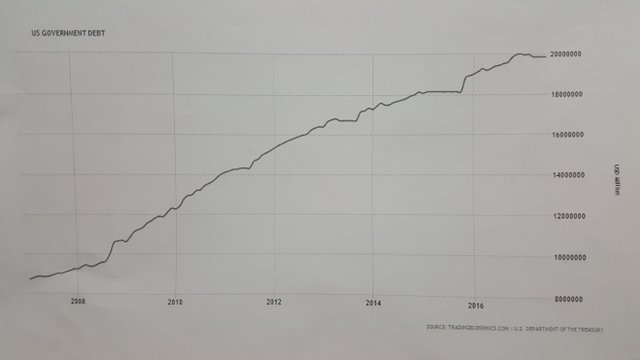

자 미국이 화폐량을 늘려가는 동안 미국 정부의 부채는 어떻게 되었는가 보자.

상기 도표는 미국정부가 달러를 발행하기 위해 보증한 채무의 증가이다. 결국 미국 달러의 증가는 미국정부의 부채규모를 급증시켰다. 이 부담은 모두 미국민들이 져야하는 것이다. 오바마는 오바마 케어니 하면서 미국의 복지정책을 강화시켰다. 이런 정부채무규모의 증가는 트럼프의 등장과 일맥상통하다. 혹자들은 오바마가 훌륭한 대통령이라고 말을 한다. 그 이유를 알 수 없다. 수치와 도표는 거짓말을 하지 않는다. 미국 국민들은 그에게 2007년 이후 정부의 재정악화를 부채질한 책임을 묻지 않을 수 없을 것이다.

결론적으로 2008년 금융위기 이후 미국의 양적완화 그리고 오바마 정부의 복지정책등으로 달러는 지속적으로 늘어났고 바로 이런 환경으로 인해 비트코인의 화폐로서의 신뢰성이 강화되었다는 것이다.

물론 블록체인 기술에 대한 기대도 상당한 기여를 했다고 할 것이다.

그러나 앞으로 비트코인이 화폐로서의 역할을 제대로 하려면 미국의 달러와 비트코인이 어떤 상관관계를 가지는가를 면밀하게 관찰하여야 할 것이다.

양적완화는 거대한 경제학적 실험입니다.

미국이 2008년 세계경제위기때 베일아웃을 계기로 QE1, QE2, QE3 를 진행하면서 상당한 양의 돈을 풀었지요. 문제는 이렇게 부실채권을 매입하면서 늘린 통화량이 장기적으로 어떤 결과를 불러올지에 대해선 아직 밝혀진 바가 없다는 것입니다. 이론적으로라면 통화량을 갑자기 늘렸으니 인플레이션이 일어나야 하는게 맞는데...

2008년 금융위기 이전과 대비해 Monetary Base 는 대략 8배가 늘어났으나 그에 비해 인플레이션의 정도는 그렇게 심각하지 않습니다. 원인에는 여러가지 견해가 있는데 양적완화로 풀린 돈의 대부분이 구제된 은행들에 의해 다시 부동산과 speculative market 으로 다시 들어가서 버블을 일으키고 실제 유통되는 통화량이 크게 늘어나지는 않았다는 시각이 지배적입니다.

따라서 저는 인플레이션으로 인해 비트코인 가치가 올랐다고 생각하지는 않습니다. 양적완화의 결과로 인해 달러가치가 크게 떨어졌다고 보기도 어렵다고 봅니다.

그렇다고 해서 양적완화가 비트코인 가치상승에 아무 영향을 주지 않았느냐 하면 또 그것은 아닙니다. 양적완화를 통해 통화량을 늘리는 과정 (연준에서 은행권으로부터 부실채권을 매입하면서 돈을 품) 은 쉽지만 그 반대의 과정은 어렵습니다 (연준뿐만 아니라 재무부도 정부예산확보를 위해 은행권에 채권을 팔기 때문). 또한 이렇게 양적완화로 불려놓은 부동산/금융시장 버블은 추가적인 capital injection 없이는 거품이 확 꺼질 위험이 있습니다. 결정적으로 2008년 세계경제위기때 거품을 한번 걷어낼 기회가 있었는데 은행을 구제한것도 모자라 QE로 돈을 풀어 speculative market 에 집중되게 내버려둔 결과 향후 몇년내로 2008년의 몇배의 스케일이 되는 금융위기가 다시 찾아올 수 있게 되었습니다. 그게 언제 일어나고 어떠한 이벤트가 시발점이 되어 일어날지는 알 수 없으나 비트코인은 진정한 도약점은 그때가 되지 않을까 조심스럽게 예상하고 있습니다.

좋은 글 잘 읽었습니다.

감사합니다

오늘도 감사하 잘 읽었습니다..

감사합니다

긴글은 잘 안읽는데 님의 글은 빨려들어가네요

비트코인을 더 신뢰할수 있는 계기가 되겠네요

고맙습니다.

짧게 쓰는 실력이 안되서 그렇습니다.ㅎ ㅎ

글을 보다보면 느끼는 게 국가의 총 부채가 줄어드는 선진국은 어디가 있을까 하는 생각이 들더라고요. 흠....

미국의 국가채무 증가와 다른 나라의 채무 증가는 기울기가 많이 다릅니다.

결국 정도의 차이지요

좋은글 감사합니다 뭔가 기대가 되는데요 ^^

깊이있는 포스팅 잘읽고 갑니다. 달러와 비트코인과의 관계를 잘 관찰해야겠네요. 좋은 글 감사합니다.

감사합니다. 오늘도 덕분에 생각 정리 더 하고 갑니다^^

cant understand a thing but happy steeimit my friend :p lol

oldstone님 글 을 읽어보니 설득력이 아주 있어 보입니다. 비트코인의 활용도가 굉장히 주목되는 부분인 것 같습니다. 어떻게 활용될 지 에 따라서 정말 가치가 변할지도 결정 될 듯 하네요.. 좋은 내용 정말 감사 드립니다. 행복한 하루 되시길 바랍니다.