미국 주식시장, 리부트 상황일까?

최근 급격한 시장 조정 이후, 미국 주식시장의 평가 수준이 이전보다 매력적이 되었다. 특히 채권에 비해서는 더 그렇다. 아직까지 시장 변동성이 가라앉지 않고 있고, 코로나19로 기업 수익에 대한 불확실성이 높아진 가운데, 이번 충격에서 승자와 패자를 구분할 수 있는 장기 투자자들에게는 오히려 기회가 될 수 있다.

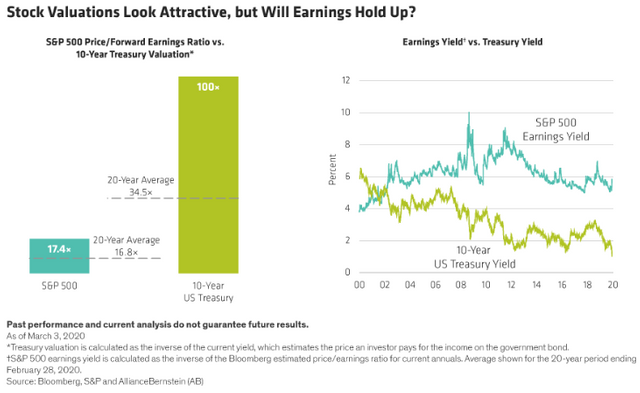

최근의 조정 전까지 미국 주식시장은 20년 평균 대비 거의 17%의 프리미엄으로 거래되고 있었다. 2019년 이후 상승 랠리는 2월 중순 S&P 500의 PER를 19.5배까지 끌어올렸다.

그 후 상황은 급격히 반전되었다. 3월 3일 연준의 금리 인하(0.5%)는 코로나19가 중국에서 전 세계로 확산되면서 거시 경제적 피해가 임박했다는 우려를 더욱 부각시켰다. 금리 인하 이전에도, 중국의 제조업 침체로 기업 수익이 불안정해질 것이란 우려로 주가가 급락했다. 미국의 경우, 2월 28일까지 S&P 500지수는 고점 대비 12.8% 하락해, 금융 위기 이후 가장 빠른 조정을 보였다.

주식시장의 평가 수준을 돋보이게 만든 국채 금리 하락

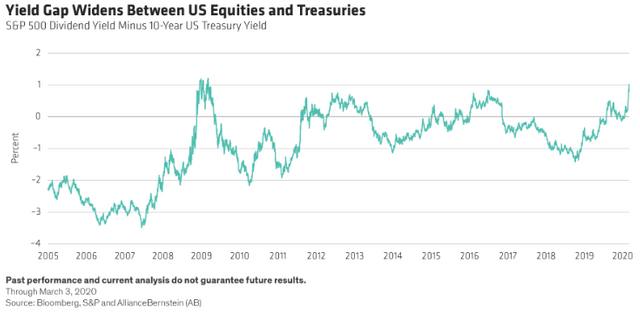

하지만 국채 금리도 같이 하락하면서, 주식의 상대적인 매력을 부각시키고 있다. 금리가 낮아지면 두 가지 면에서 주식에 도움이 된다. 첫째, 기업의 차입 비용을 낮춰주고, 둘째 배당금을 더 매력적으로 만들어 주기 때문이다. 실제, 미국 10년 만기 국채 금리는 3월 3일 1.00%까지 하락해, S&P 500 배당 수익률 2.01%를 돋보이게 만들었다. 즉, S&P 500의 배당 수익률이 미국 국채보다 1.01% 더 높다는 의미로, 금융 위기 이후 최고의 격차를 보이고 있다.

상대적 평가 수준도 두드러지고 있다. 현재 금리의 역수를 기준으로, 3월 3일 미국 10년 만기 국채의 평가 수준(투자자가 국채의 이자에 대해 지불하는 가격 수준. 즉, 국채의 PER 배수)은 100배에 도달했다. 따라서 PER 17.4배인 S&P 500를 더 매력적으로 보이게 한다(아래 차트 좌측). 다른 각도에서 보면, S&P 500의 이익 수익률(PER 배수의 역수; 5.8%)이 미국 국채보다 더 높은 상황이다. 게다가 미국 주식시장에서는 펀더멘털이 튼튼하고, 배당 수익률이 2%를 훨씬 상회하며, 배당금을 꾸준히 증액하고 있는 많은 주식을 찾을 수 있다.

시장 변동성 속에서 기회 찾기

경제와 기업 수익이 유지될 수 있을까? 코로나19의 여파가 경제 성장과 기업 수익에 어느 정도 영향을 미칠지 말하기에는 아직 이르다.

미국의 일부 주요 거시 경제적 신호는 견고하지만, 제조업 보고서에 따르면 많은 부문에서 납품 지연과 공정 차질이 늘어나고 있다. 연준은 금리 인하에 나서면서, 시장에 피해를 막는데 적극 나서겠다는 신호를 보냈다. 또한 금리 인하는 예를 들어 주택 담보대출 신청을 장려하고, 주택 시장을 지원함으로써 코로나19의 거시 경제적 영향을 완화하는 데 도움이 될 수 있다. 경기 침체 없는 초저금리 환경이 중장기적으로 주식시장을 폭넓게 지지할 수 있을 것으로 보인다.

비록 최근의 시장 조정이 극적이긴 하지만, 주식 투자자들은 가던 길을 계속 가야 한다고 생각한다. 지금 환경에서는 기존 보유 주식 및 관심 주식에 대한 적극적인 연구조사를 통해 위기를 견뎌낼 수 있는 주식을 선별해내는 것이 바람직하다. 아직 코로나19가 수익에 미칠 영향을 발표하지 않은 기업이 많다. 주식시장의 평가 수준이 조정된 상황에서, 투자자들은 불확실성이 사라지면 반등할 수 있는 새로운 주식을 찾거나, 보다 매력적인 주가에서 기존의 주식의 비중을 늘릴 수 있는 기회를 찾을 수 있게 되었다.

자료 출처: Alliance Bernstein, "US Equity Valuations Rebooted by Coronavirus"