배당주 투자에서 가장 큰 실수

아마추어 투자자들은 종종 우량 배당주를 외면하고, 대신 위험한 길을 가려고 한다. 대부분의 우량 배당주는 연간 2~5%의 배당 수익률을 안정적으로 유지하며, 매년 증가시킨다.

주식 시장에는 이런 우량 배당주 외에도 배당 수익률이 6%, 8%, 10%, 심지어 12%나 되는 기업들도 있다.

아마추어들은 기업은 보지 않고 이런 배당 수익률 수치에만 주목한다. 배당금을 주가의 8%나 지급하는 기업이 있는데 굳이 4%뿐인 기업에 투자할 필요가 있느냐는 생각이다. 그리고는 가장 심각한 투자 실수를 저지른다.

오로지 배당 수익률 수치만 쫓는 것이다.

배당 수익률에만 눈먼 투자는 강도를 당하는 것보다 더 큰 손실을 가져올 수 있다. 기업의 다른 중요한 요소들은 무시한 채 배당 수익률만 보고 맹목적으로 투자하기 때문이다.

일부 기업은 높은 배당 수익률을 맞추기 위해 위험한 사업을 벌이거나, 빚을 내기도 한다. 금융 및 부동산 기업들이 종종 그렇다.

일부 에너지 기업들은 원유 및 천연가스 생산에 기반해 배당금을 지급하는 데, 종종 가격이 계속 상승해줘야만 가능한 경우도 있다. 따라서 배당금 지급이 상당히 변동성이 클 수 있다.

일반 투자자들에게 이런 기업은 아주 위험할 수 있다.

예를 들어, 저금리로 돈을 빌려오고, 그 돈으로 고금리의 모기지를 매입하는 것이 주된 사업인 기업들이 있다. 그들은 양자의 금리 차이로 돈을 번다.

그런 기업들 중 가장 크고, 인기 있는 곳 중 하나가 애널리 캐피털 매니지먼트(Annaly Capital Management)다.

애널리의 경영진이 나쁜 사람들은 아닐 것이다. 하지만 많은 돈을 빌려 모기지를 매입하는 사업은 그 특성상 아주 변동성이 크며, 배당 수익률 역시 마찬가지다. 빌려온 돈의 금리가 조금 높아지는 것처럼 사업이 조금만 변해도 주주 수익률에 엄청난 변화를 줄 수 있다.

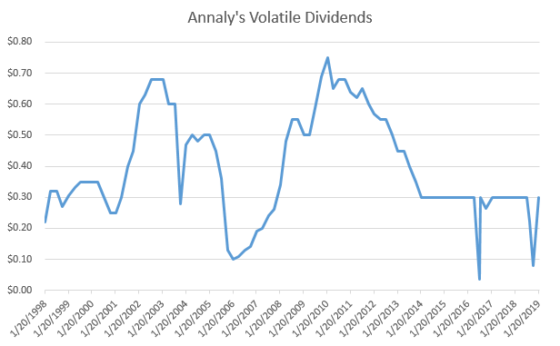

아래 차트는 1998년 초부터 2019년 초까지 애널 리가 지급한 배당금 추세를 보여준다. 보시다시피, 배당금 액수의 변동성이 아주 심하다.

애널리의 배당금이 변동성을 보인 결과, 주가 역시 변동성이 심했다. 아래 차트가 같은 기간 동안 애널리의 주가 변동성을 보여준다.

2000년대 초와 2008년 금융 위기 당시에는 시장 상황과는 반대로 주가가 급등하기도 했는데, 모두가 배당 수익률이 높았기 때문이다.

하지만 2009년 시장이 회복되자, 반대로 애널리의 주가는 19달러에서 10달러로 급락했다.

다른 사례로 산 후안 배신 로열티 트러스트(San Juan Basin Royalty Trust)의 성과를 보자. 2014년 이전, 이 트러스트는 천연가스 자산을 보유한 가장 인기 있는 트러스트들 중 한 곳이었다.

이후 천연가스 가격이 거의 65%나 폭락했다. 산 후안은 천연가스 판매가 주 수입원이기 때문에 주가도 하락했다. 아래 차트에서 알 수 있듯이, 주당 20달러에서 4달러까지 떨어졌다.

에너플러스 리소스(Enerplus Resources)도 마찬가지다. 몇 년 전, 이 기업은 원유 및 천연가스를 판매한 돈으로 높은 배당금을 지급하던 가장 크고 가장 인기 있는 곳 중 하나였다.

2014년부터 유가가 배럴당 100달러 이상에서 30달러 아래로 떨어졌다. 그에 따라 주가 역시 주당 25달러에서 거의 2달러까지 하락했다.

애널리, 산 후안 및 에너플러스의 사례는 이례적인 경우가 아니다. 조금만 들여다보면 아주 흔한 경우다. 주식 시장에서 계속 반복해서 나타난다.

아무 생각 없는 순진한 투자자들이 높은 배당 수익률만 보고 그 기업에 투자한다. 해당 기업이 위험한 사업을 하고 있지 않은지에 대해서는 아무런 관심도 없고, 조사도 해보지 않는다. 거의 모든 경우에서 그렇다.

그런 변동성이 심한 기업에는 언제 투자해야 하는지 잘 아는 투자자들도 있다. 주가가 급락해 대부분의 투자자들이 거들떠보지 않을 때 들어간다.

하지만 일반 투자자는 거의 항상 잘못된 시점에 그런 기업에 투자한다. 배당 수익률이 8%에 들어가서 30%의 손실을 입는다.

개인 투자자는 작더라도 꾸준히 배당금을 늘리고 있는 안정적인 기업에 투자하는 것이 훨씬 더 바람직하다. 우량 배당주라면 굳이 매도와 매수를 거듭하면서 들락날락할 필요가 없다. 주가가 30% 하락할 걱정을 할 필요도 없다. 그런 기업들은 위험한 레버리지를 사용하지 않는다.

단순히 그런 기업에 투자해 놓으면, 속 썩이지 않고도 포트폴리오가 불어나기 시작한다.

애널리의 배당금과 주가가 오르락내리락하는 동안, 코카콜라와 맥도널드 같은 우량 배당주는 꾸준히 배당금을 늘려왔다.

주가 변동성이 크지 않으면서, 견고하게 배당금을 지급하는 기업을 찾아내면, 그 이후의 결과는 굳이 말하지 않아도 잘 알 것이다.

자료 출처: InvestoPlace, "Don’t Make This Dividend Mistake"