레버리지 ETF를 사용한 리스크 패리티 전략, 합리적일까?

과거에는 수익을 더 높이기 위해 선물이나 옵션을 사용해야 했지만 오늘날에는 ETF를 통해 더 쉽게 할 수 있게 되었다. 즉, 레버리지 ETF를 사용하는 일종의 리스크 패리티(risk parity) 전략이다.

그렇다면, 60/40 레버리지 포트폴리오가 레버리지 없는 포트폴리오와 비교했을 때 어떻게 될까? 이 분석을 위해 두 레버리지 ETF를 사용했다. 주식의 경우는 SPXL(Daily S&P 500 3X Bull), 채권의 경우 TYD(Daily 7-10 Year US Treasury 3x Bull)을 사용했다. 레버리지 ETF가 없었던 2009년 이전에는, SPY와 IEF를 사용해, 레버리지 ETF와 같이 일간 수익률에 3배를 곱했다.

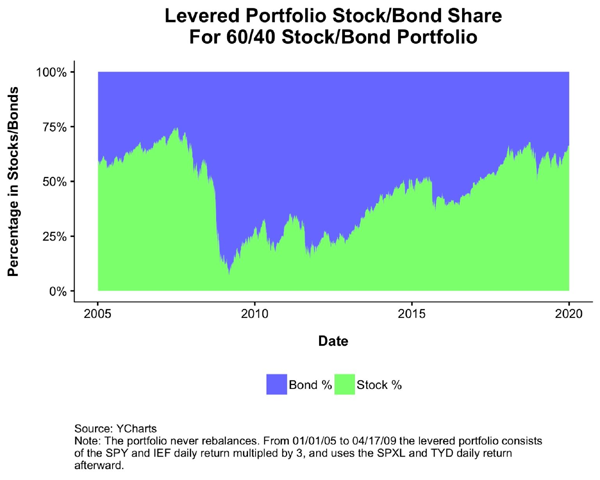

이 투자 전략을 살펴보기 전에 고려해야 할 첫 번째 사항은 자주 포트폴리오 재조정이 필요하다는 것이다. 아래 차트는 기존 60/40 포트폴리오의 주식/채권 구성이 시간에 따라 크게 달라짐을 보여준다. 2009년 주식시장 저점 부근에서 채권이 포트폴리오의 거의 90%를 차지했었다.

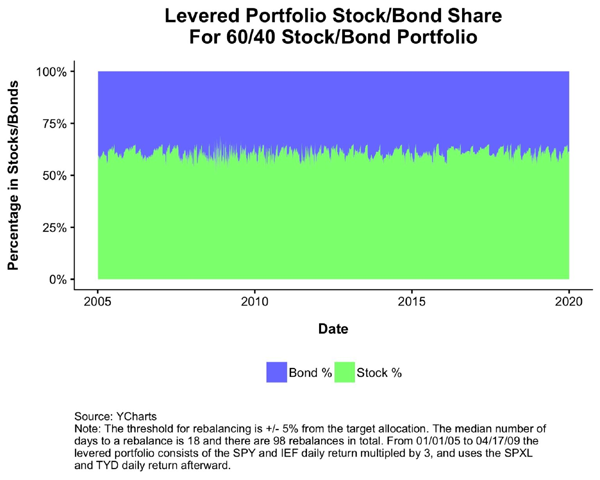

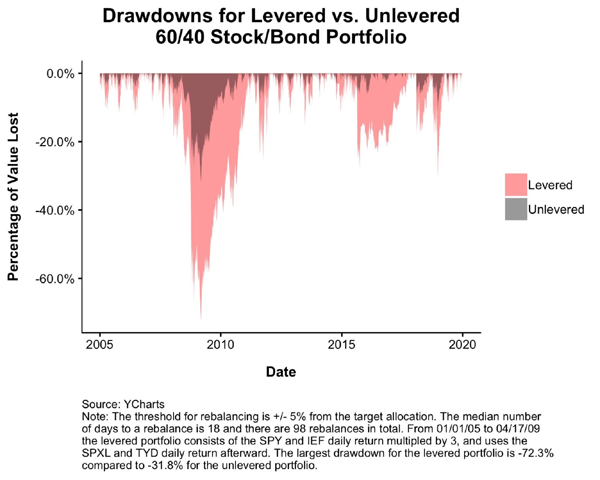

이를 방지하기 위해 주식 또는 채권이 기준 비중에서 5% 이상 멀어질 때마다 비중을 재조정했다. 즉, 주식 또는 채권이 60% 또는 40%에서 +/- 5% 일 때마다 비중을 재조정했다. 평균 재조정 기간은 불과 18일이었고, 지난 15년 동안 거의 100차례의 재조정이 필요했다.

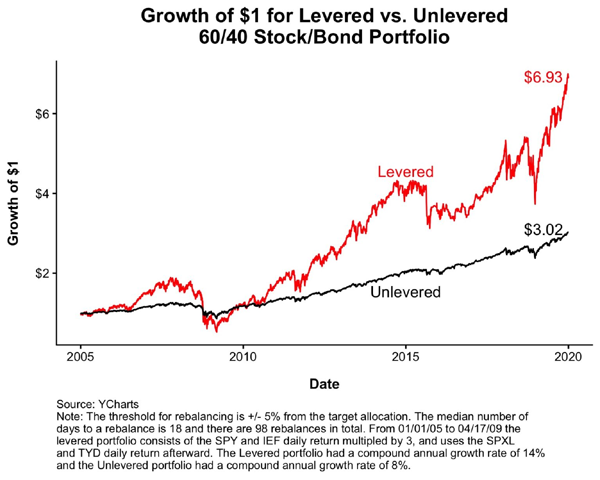

하지만 적어도 그런 노력은 보상으로 돌아왔다. 2005년부터 현재까지, 레버리지 포트폴리오의 연평균 수익률은 14%로, 레버리지 없는 포트폴리오의 8%보다 상당히 높았다.

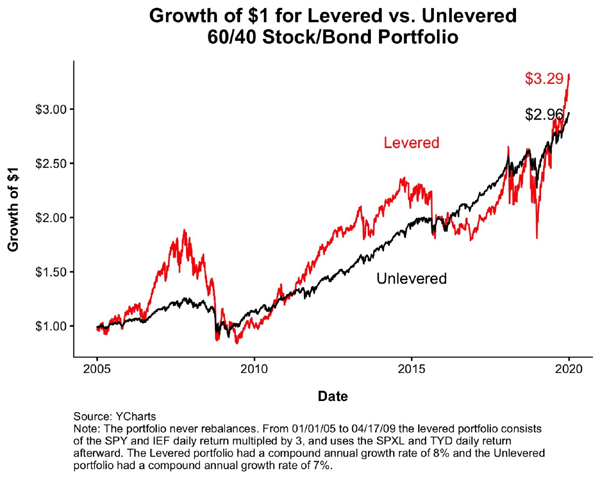

이러한 수익률 확대의 비결은 재조정이었다. 재조정 없이는 레버리지 없는 포트폴리오보다 약간 더 수익률이 높았을 뿐이다.

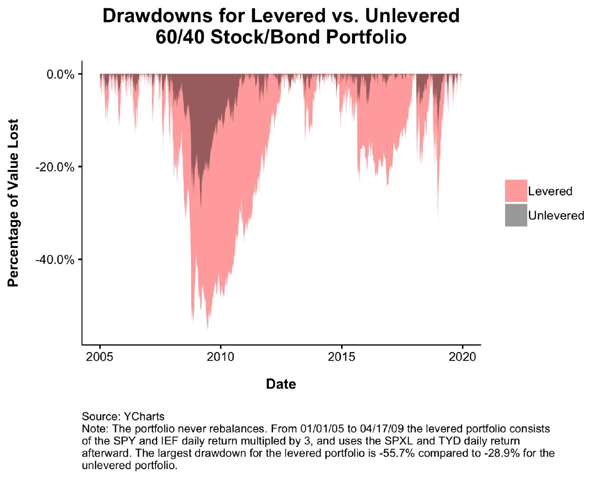

하지만 함정이 있다. 포트폴리오 재조정이 없다면, 레버리지 포트폴리오의 급락률이 레버리지 없는 포트폴리오가 두 배 더 깊었다. 따라서 재조정 없이는 비슷한 수익률을 얻기 위해 더 큰 위험을 감수하는 셈이다.

레버리지를 사용해 수익률을 확대하는 핵심은 포트폴리오 재조정이었다. 2008년 및 2009년의 주식시장 붕괴로 재조정의 필요성이 일정하게 발생했다. 이것으로 수익률을 높일 수 있지만, 기본적으로 잘 구현하기란 아주 어려운 일이다. 일간 최대 16.5%의 손실이 있었고, 그밖에 일간 10% 이상 하락한 경우도 7차례 있었다. 고점 대비 저점까지 70% 이상 하락하기도 했다. 실제로, 그 과정에서 균형을 잃었거나 포기했을 수도 있다.

주식과 채권은 모두 기대 수익률이 플러스(+)이기 때문에, 위험 감수 성향이 높은 젊은이들에게 레버리지 리스크 패리티 전략이 매력적일 수 있다. 하지만 위에서 살펴본 것처럼 수치를 보면, 전체 포트폴리오를 대상으로 하는 것이 전혀 합리적이지 않을 수 있다. 지속적인 모니터링과 강철 같은 위장이 필요하기 때문이다. 레버리지를 사용하면 수익을 확대시킬 수 있지만, 주의하지 않으면 재앙이 될 수도 있다.

자료 출처: The Irrelevant Investor, "Levered Long"