어떤 포트폴리오가 내게 가장 적합할까?

질문:

다양한 시간 지평(1년, 3년, 5년, 10년, 25년 등)에 걸쳐 다양한 포트폴리오 구성(주식/채권 70/30, 60/40, 50/50, 40/60 등)의 성과 데이터 통합하면, “시간 지평이 X일 경우 포트폴리오의 구성은 Y로 해야 한다."라는 공식을 만들 수 있을까요?

먼저 아래와 같이 4가지 포트폴리오를 구성해 보자.

주식 100% 포트폴리오: S&P 500

주식/채권 80/20 포트폴리오: 80% S&P 500, 20% 미국 국채

주식/채권 60/40 포트폴리오: 60% S&P 500, 40% 미국 국채

영구 포트폴리오: 25% S&P 500, 25% 미국 국채, 25% 현금(1개월 만기 채권), 25% 금

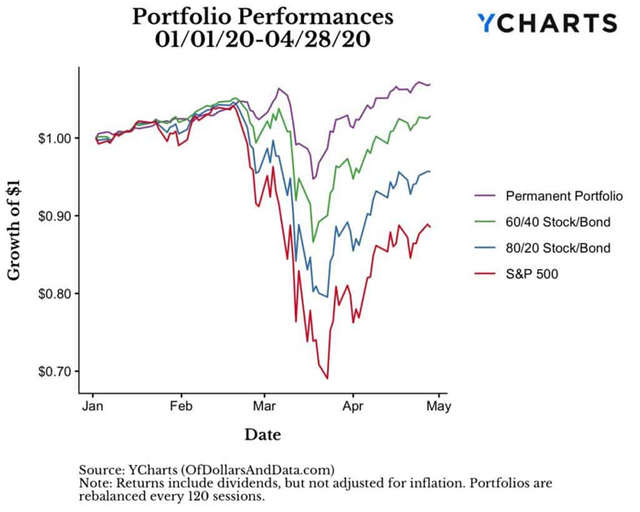

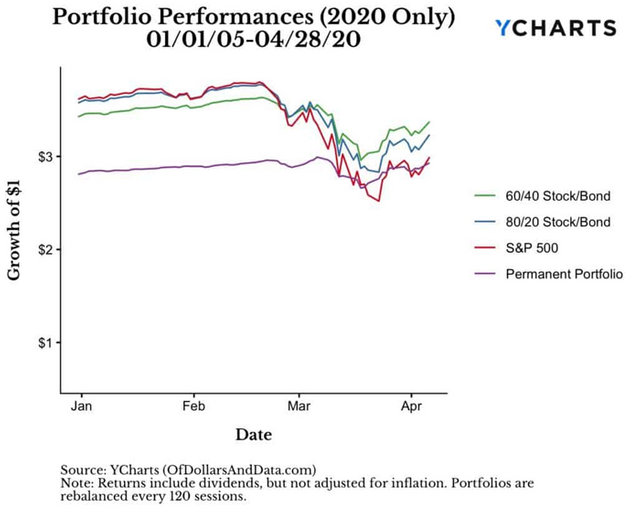

다음 차트는 2020년 초부터 이 4가지 포트폴리오의 성과를 보여준다.

이 차트는 약세장에서 각 포트폴리오가 얼마나 위험한지 보여주며, 주식 100% 포트폴리오가 가장 위험하고, 영구 포트폴리오가 가장 안전하며, 조합 포트폴리오(80/20 & 60/40)가 그 중간 어딘가에 있음을 알 수 있다.

그리고 위험이 더 높은 포트폴리오가 수익률이 높을 것이라고 예상했다면 맞을 것이다(아래 차트 참조).

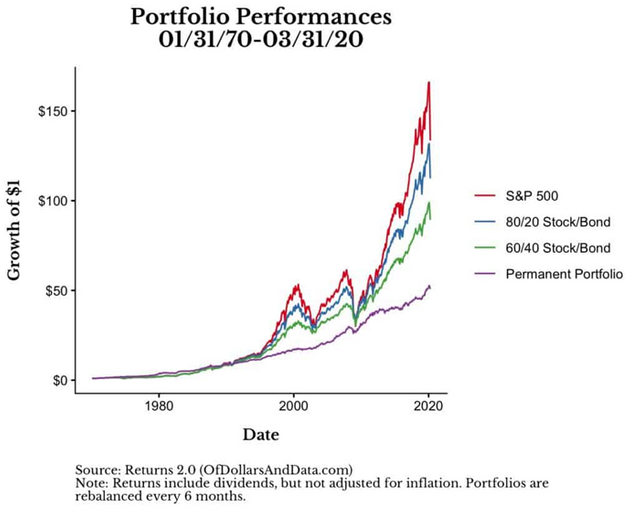

예를 들어, 1970년 이후 위 4가지 포트폴리오의 성과를 보면 다음과 같으며(일간 데이터 대신 월간 데이터 사용, 6개월마다 재조정), 위험과 보상의 관계를 보다 명확하게 볼 수 있다.

이 기간 동안 가장 위험한 포트폴리오(주식 100%)의 수익률이 가장 좋았고, 가장 위험하지 않은 포트폴리오(영구 포트폴리오)의 수익률이 가장 낮았다.

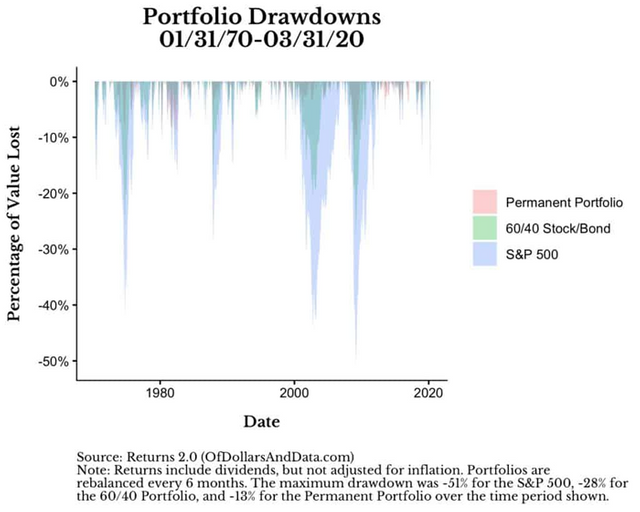

그리고 이 기간 동안 S&P 500이 가장 위험하다는 말할 수 있는 이유는 약세장에서의 하락률이 가장 크기 때문이다.

1970년 1월부터 2020년 3월까지 S&P 500은 최대 51%의 하락률을 기록한 반면, 영구 포트폴리오의 최악의 하락률은 13%에 불과했다.

이 차트를 통해 자신의 위험 성향을 기준으로 포트폴리오를 선택해야 한다고 결론지을 수 있다. 더 많은 보상을 원한다면, 더 큰 위험을 감수해야 한다. 여기서 끝이 아니다.

꽤 좋은 출발이지만, 전체 이야기는 아니다.

문제는 모든 기간이 다 다르며, 성과에 영향을 미칠 수 있는 시점 문제와 사건이 다 다르기 때문에 이를 포트폴리오에 일반화하기는 어렵다는 점이다.

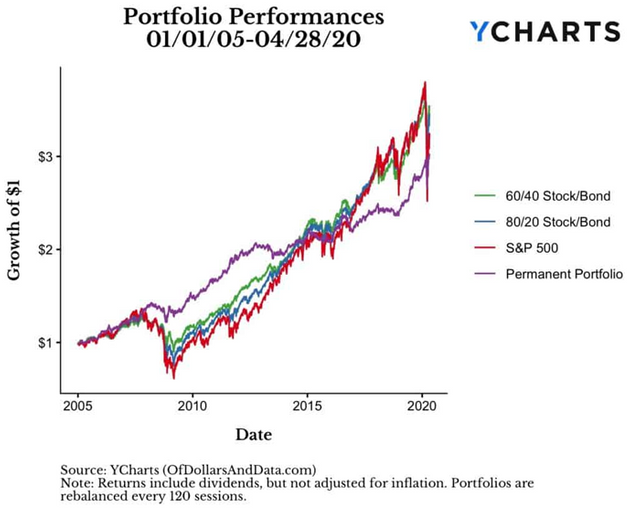

예를 들어, 2005년부터 각 포트폴리오에 1달러를 투자했다면, 가장 위험하지 않은 포트폴리오임에도 불구하고 영구 포트폴리오가 수익률 선두를 차지하는 기간이 있었다.

영구 포트폴리오가 2010년대 강세장에서 계속 앞서나갈 수는 없었지만, 최근 코로나 바이러스로 인한 폭락으로 결론을 바꿀 수 있었다.

예를 들어, 위 차트에서 2020년에만 확대하면, 영구 포트폴리오가 2005년 이후 기본적으로 S&P 500과 동일한 성과를 보이고 있음을 알 수 있다.

15년이라는 다소 긴 기간이라고 해도, 포트폴리오에 현금 25%(1개월 만기 채권)와 금 25%를 보유한 포트폴리오가 주식시장에 버금가는 성과를 보였다는 점에서 아주 놀라운 결과라고 할 수 있다.

하지만 이 분석에는 심각한 결함이 있다. 바로 사용한 기간의 편향성이다. 예를 들어, 2019년 말로 분석을 끝냈다면 이야기는 사뭇 달라졌을 것이다.

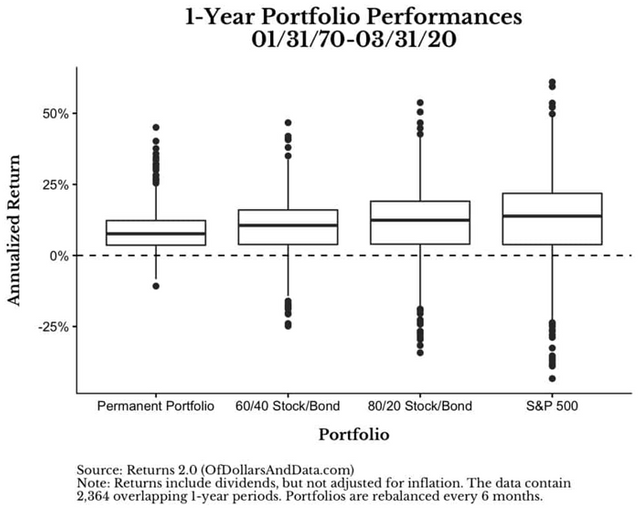

이에 조정하기 위해, 1970년 1월부터 2020년 3월까지 모든 1년 수익률을 살펴보자.

아래 차트에서 위쪽 상자는 상위 25%에 안에 드는 수익률이고, 상자 가운데 굵은 검은색 선이 50%에 해당하는 수익률이며, 아래쪽 상자는 하위 25% 수익률을 나타낸다(점은 특이치를 나타냄):

보시다시피, 이 차트는 위에서 언급한 각 포트폴리오의 위험/보상 관계를 설명해 주면, 수익률이 가장 좋은 포트폴리오(주식 100%)가 수익률 분포(변동성)도 가장 크다.

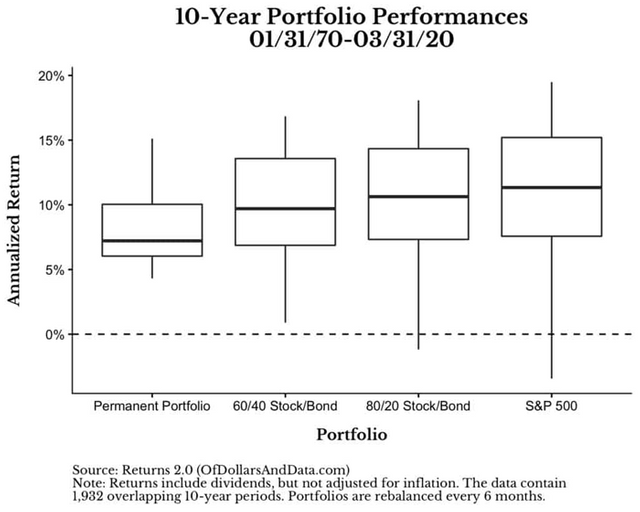

10년별 수익률도 유사한 패턴을 보인다.

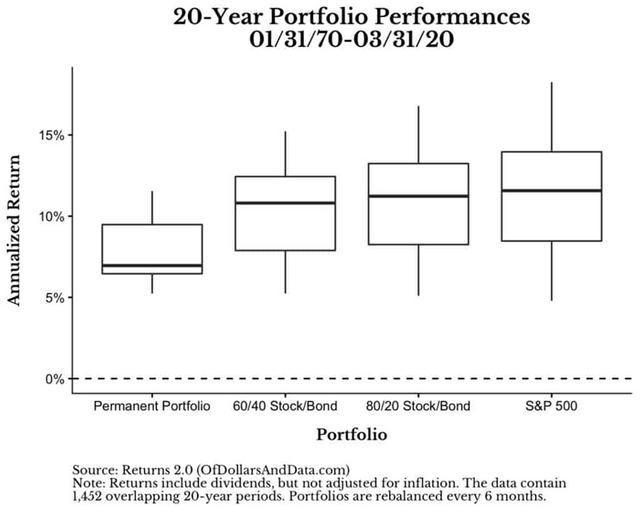

하지만 투자 기간을 10년이 아닌 20년으로 늘리면 이 관계는 조금씩 희미해지기 시작한다.

예를 들어, 1970년 1월부터 2020년 3월까지 20년별 60/40, 80/20 및 주식 100% 포트폴리오의 수익률은 서로 다른 위험 수준에도 불구하고 아주 유사했다.

이것을 보면, 60/40 포트폴리오가 S&P 500보다 위험은 낮으면서도 수익률은 유사하다는 점에서 이상적인 포트폴리오라고 결론지을 수도 있다.

하지만 여기서도 사용한 기간(1970~2020년)에 의해 편향이 생겨있다. 1980년대가 지난 몇 세기 동안 가장 높은 금리를 기록했기 때문에 편향되지 않을 수가 없다.

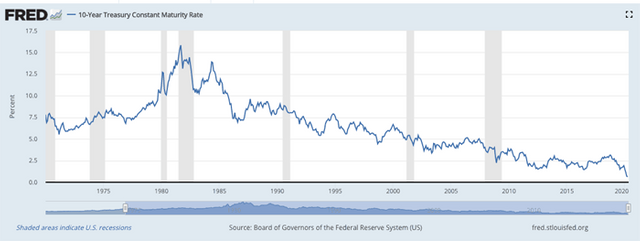

1970년 이후 10년 만기 국채 금리는 다음과 같다.

이런 금리 하락 추세를 보고 나서 앞으로도 과거와 비슷할 것이라고 결론지을 수 있을까?

아니다.

이전 수십 년간 채권이 보여준 성과를 미래를 위한 벤치마크로 사용할 수는 없다.

즉, 이 글의 데이터는 서로 다른 포트폴리오의 상대적 위험성을 이해하는 데는 유용하지만, 미래 수익률을 예측하는 데는 유용하지 않다.

그렇다면 어떤 포트폴리오가 내게 적합할까?

맞다, 가장 진부한 조언이지만, 자신이 충분히 감당 가능한 포트폴리오다.

그리고 자신이 감당할 수 있는 포트폴리오를 찾기 위해서는 어느 정도까지 위험을 기꺼이 감수할 수 있는지 생각해 봐야 한다.

경험을 통해서만 알아낼 수 있는 것이며, 다행히도 최근의 코로나 바이러스 사태 동안 많은 사람들이 자신이 감당할 수 있는 위험을 알 수 있었을 것이다.

따라서 만일 지난 몇 달 동안 심장이 멎을 것 같고, 밤에 잠을 이루지 못했다면, 앞으로는 포트폴리오의 위험(주식 비중)을 낮추길 바란다. 그리고 만일 시장이 붕괴되는 동안에도 전혀 두려움을 느끼지 않았다면, 아마도 더 많은 위험(주식 비중 증가)을 감수해도 될 것이다.

하지만 위험과 보상 관계는 빙산의 일각에 불과하다.

포트폴리오는 항상 잘못되기 마련이다.

일단 포트폴리오를 정했다고 해도 일이 끝나려면 한참 멀었다. 왜냐하면, 시간이 흐르면서 포트폴리오에 의문을 품게 될 것이기 때문이다. 전혀 이상한 것이 아니다.

그 이유는 포트폴리오 내에서 어떤 자산은 성과가 좋고, 어떤 자산은 성과가 나쁘기 마련이기 때문이다. '만일'의 문제가 아니라 '언제'의 문제다.

예를 들어, 최적의 포트폴리오라고 전체 기간 중 25%에서 손실을 볼 수 있다. 그리고 이 최적의 포트폴리오는 가능한 단위 위험당 수익률이 가장 높은 포트폴리오를 찾기 위해 과거 데이터를 과도하게 적합시킴으로써 만들어진 것이다.

따라서 이 포트폴리오가 전체 기간 중 25%에서 손실을 보고, 보통 매년 두 개의 자산이 손실을 기록하게 된다고 해도 좌절할 필요는 없다.

이렇게 충분히 다각화된 포트폴리오는 항상 잘못되기 마련이다. 항상 자산 중 하나(또는 그 이상)가 손실을 입거나 벤치마크보다 저조한 성과를 보일 수 있다는 말이다.

중요한 것은 투자 목표를 달성할 수 있을 정도까지 이 포트폴리오를 고수해 나갈 수 있느냐 하는 것이다.

자료 출처: Of Dollar and Data, "Which Portfolio is Right for You?"